Indice del post:

- Cosa sono il fracking e lo shale oil?

- Il prezzo del petrolio era tornato a crescere e i problemi per lo shale oil USA sono più evidenti.

- Che succede quando il prezzo del petrolio è basso?

- La favola dello Shale 2.0?

1. Cosa sono il Fracking e lo Shale Oil?

Quando il petrolio era sopra i 100$ al barile, finanziare gli investimenti delle società di E&P (Exploration & Production) era la cosa che sembrava più sicura. Il costo del denaro non era mi stato così basso e reperire finanziamenti non era un problema.

Gli Stati Uniti hanno aumentato più di tutti la produzione di petrolio, grazie allo Shale Oil estratto dai Fracker. I Fracker sono società di esplorazione ed estrazione, estraggono petrolio e gas fratturando, con tecniche di fracking, le rocce di scisto. In inglese, le rocce di scisto si chiamano “Shale rock” e il petrolio che viene estratto Shale Oil.

Gli unici che non sono contenti di questa rivoluzione tecnologica sono i produttori di petrolio tradizionali e gli abitanti delle zone oggetto del fracking. I rischi per le popolazioni locali sono ormai evidenti: inquinamento delle falde acquifere, dell’aria e generazione di terremoti.

Le proteste dei residenti locali, in alcuni casi, hanno forse evitato rischi troppo elevati per le popolazioni. Gli Stati Uniti, che hanno ampie zone scarsamente popolate o desertiche, sono diventati i leader mondiali di questa nuova e controversa tecnologia estrattiva. La produzione di petrolio e gas americano è cresciuta moltissimo, fino a raggiungere quella dell’Arabia Saudita e Russia.

La produzione di petrolio mondiale, anche a causa di queste nuove tecnologie estrattive, ha superato in passato la domanda di petrolio. Come tutti sanno, il prezzo del petrolio dai picchi del 2014 era crollato di oltre il 50%.

Gli strumenti finanziari hanno aiutato i produttori di petrolio.

Tramite l’acquisto di prodotti finanziari derivati, i futures, si può bloccare il prezzo del petrolio che sarà venduto in futuro. In questo modo, molti produttori di petrolio hanno potuto continuare a vendere il loro petrolio a un prezzo “vecchio”, superiore a quello di mercato.

Grazie al prezzo garantito dai derivati sul petrolio, hanno continuato a produrre al massimo e guadagnando tempo per adattarsi alle nuove condizioni di mercato.

2. Il prezzo del petrolio era tornato a crescere ma i problemi per lo shale oil USA sono più evidenti.

La prima versione di questo articolo è stata scritta nel 2015 quando il petrolio WTI viaggiava tra i 40 e 50 dollari al barile. La produzione di petrolio USA ha poi toccato nuovi massimi nel 2018, con i prezzi del WTI tra i 65 e 75 dollari al barile, per poi crollare di nuovo a 50%. Oggi, la teoria della crescita inarrestabile del petrolio USA è sempre più messa in discussione.

La carenza di capacità nella rete di oleodotti produce un deprezzamento del petrolio e del gas che ha difficoltà a raggiungere le raffinerie. Quindi, i produttori nelle zone più produttive del Texas, periodicamente con il crescere della produzione, ricevono un prezzo del petrolio molto più basso del prezzo ufficiale del WTI. In alcuni momenti lo sconto può arrivare a 15$ o anche oltre. Inoltre, negli Stati Uniti, una quantità sempre maggiore di gas viene bruciata e sprecata per mancanza di gasdotti.

Fortunatamente dei nuovi oleodotti entreranno in funzione a fine 2019, ma questa è solo una delle variabili che frenano l’irruenta espansione dell’olio di scisto americano.

Con il crescere della produzione aumentano le difficoltà: lo smaltimento delle acque di scarto è più difficile, i costi dei servizi aumentano, la rete elettrica è diventata inadeguata, il personale cominciare a scarseggiare e la percentuale di gas estratto dai pozzi di petrolio di scisto aumenta.

Tutti questi problemi renderanno più difficile l’aumento ulteriore della produzione di Shale oil statunitense nel 2019 e faranno aumentare i costi.

Il petrolio non è tutto uguale e quello di scisto è troppo leggero e abbondante per le raffinerie attuali.

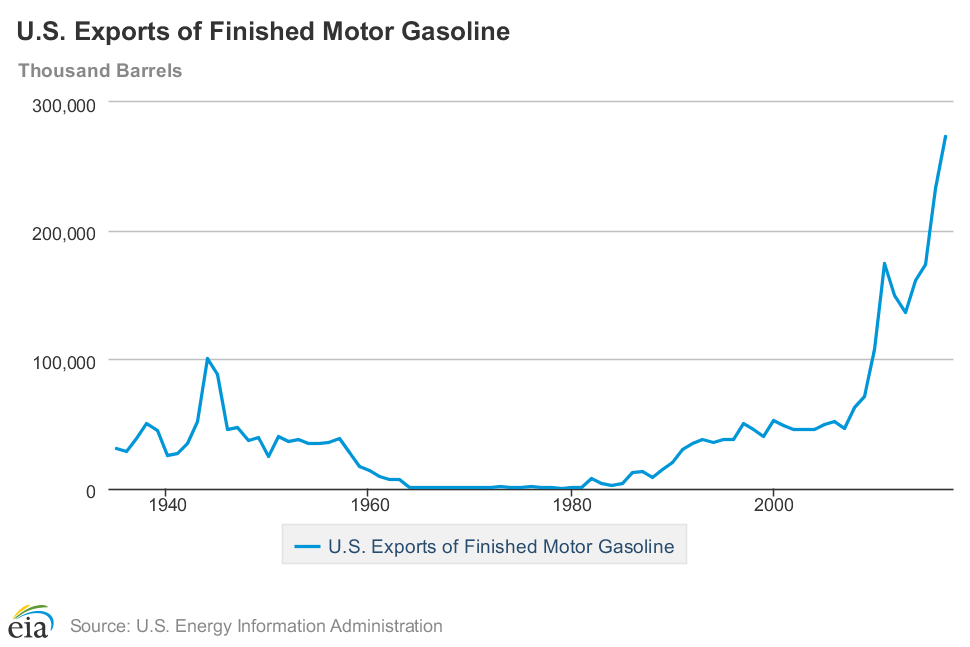

Forse il problema più grande che sta emergendo è la difficoltà delle raffinerie nel produrre gasolio dal petrolio estratto dalle rocce di scisto. Le raffinerie, se alimentate con molto shale oil “leggero”, producono una diversa percentuale di prodotti, in particolare molta benzina e poco gasolio. Di conseguenza tende a generarsi una sovrapproduzione di benzina o una carenza di gasolio.

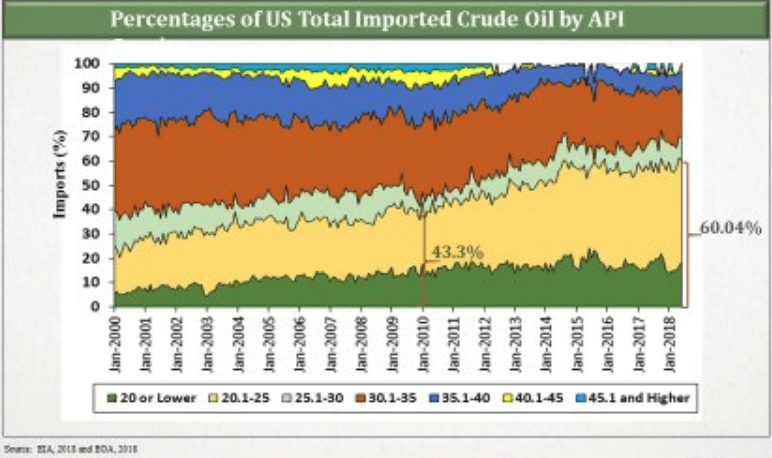

Gli Stati Uniti producono adesso oltre 12 milioni di barili al giorno. Grazie allo shale oil, il petrolio prodotto in USA diventa sempre più leggero, ovvero con una gradazione API alta.

Questo fenomeno è causato soprattutto dallo shale oil, che aumenta la produzione di petrolio leggero. Inoltre, la produzione di shale oil USA, con il passare del tempo, diventa ancora più “leggera” per l’invecchiamento medio dei pozzi in produzione. Di conseguenza, visto che lo shale oil rappresenta la maggior parte della produzione di petrolio statunitense, tutta la produzione di petrolio USA segue questa tendenza.

Visti gli alti costi necessari per adattare le raffinerie e il forte indebitamento dei produttori di shale oil USA, una parte dell’industria petrolifera, ha avuto un forte interesse nello spingere per l’abolizione delle autovetture diesel. Spingendo così, nel breve e medio periodo, le vendite di veicoli a benzina e a gas.

Per sopperire a questo problema gli Stati Uniti devono esportare il petrolio leggero e il gas e importare sempre più petrolio pesante, ovvero con una gradazione API bassa.

L’EIA (Energy Information Administration) degli Stati Uniti, ha dichiarato che nel 2019, 6,5 milioni di barili al giorno, ovvero il 96% del petrolio greggio importato avevano una gravità API di 40 gradi o inferiore. Invece, nel 2019 solo il (43%) del petrolio greggio di produzione nazionale (equivalenti a 5,1 milioni di barili al giorno) ha avuto una gravità API di 40 gradi o inferiore.

Nel grafico sottostante si vede che dal 2000 ad oggi questo fenomeno è in continuo aumento.

Tuttavia, sembra che ormai per gli Stati Uniti non sia più sufficiente importare prevalentemente il petrolio più denso e pesante. Infatti, per liberarsi da tutta la benzina prodotta in eccesso dalle raffinerie alimentate con troppo petrolio di scisto, gli Stati Uniti stanno esportando sempre più benzina.

Lo shale oil è ottimo per produrre benzina ma non quella migliore con un alto numero di ottani. Quindi, non c’è stato solo un aumento selettivo delle importazioni di petrolio “pesante”, cioè a bassa gradazione, ma anche un aumento dell’import della benzina con un alto numero di ottani.

Il petrolio greggio WTI tende a svalutarsi.

Non basta più solo aumentare l’import, ormai il petrolio leggero è tantissimo per le raffinerie attuali, gli Stati Uniti saranno obbligati ad esportare sempre più petrolio leggero, cioè ad alta gradazione, e benzina con un basso numero di ottani.

Il differenziale di prezzo tra le varie qualità di petrolio greggio tende a variare sia per i costi logistici che per la disponibilità maggiore o minore di petrolio nelle diverse qualità.

Un ulteriore aumento della produzione di petrolio di scisto non può che peggiorare la situazione. La produzione di olio scisto potrebbe aumentando anche in altre parti del mondo, questo potrebbe rendere in futuro ancora più difficile reperire sufficiente petrolio pesante per le necessità delle raffinerie attuali.

Le difficoltà delle raffinerie attuali, nel processare troppo petrolio leggero, producono uno spread tra i prezzi del petrolio di differente qualità. Più precisamente, il prezzo del petrolio leggero, made in USA, tende a svalutarsi rispetto al prezzo di riferimento del petrolio di qualità differente, prodotto da altre nazioni. Ad esempio, il petrolio WTI statunitense costa tra i 10$ e i 6 $ al barile meno del petrolio Brent.

I nuovi standard per il gasolio marino introdurranno una nuova incognita dal 2020.

A partire dal 2020, entrerà in vigore lo standard IMO 2020 della International Maritime Organization. Di conseguenza, il gasolio marino, per essere usato senza filtri dalle navi, dovrà avere massimo lo 0,5% di zolfo. Chi vorrà continuare a usare il vecchio gasolio marino HFO, con il 3,5% di zolfo, dovrà installare dei filtri “scrubber” per abbattere le emissioni di zolfo. Oppure le navi potrebbero passare all’alimentazione a gas marino MGO o, più probabilmente, a diesel marino MDO.

Quindi, le raffinerie che aggiorneranno il processo produttivo, per produrre gasolio marino a basso tenore di zolfo, potranno venderlo a un prezzo più alto. Visto che il petrolio di scisto ha mediamente un contenuto più basso di zolfo, questo potrebbe spingere per adattare le raffinerie a processare più petrolio “non convenzionale”? Per ora è difficile dirlo perché il vecchio tipo di gasolio continuerà a essere venduto.

O diventeranno ricchi i produttori di scrubber, oppure le raffinerie dovranno investire per aggiornare gli impianti di raffinazione. Un motivo in più per le lobby industriali per spingere i politici Europei a farci abbandonare, contro i nostri interessi ambientali ed economici, le auto diesel. Vedi link a inizio capitolo.

Al limite, si potrebbe creare anche una carenza di combustibili diesel, e quindi un aumento del suo prezzo.

3. Che succede quando il prezzo del petrolio è basso?

La realtà del settore petrolifero è complessa:

- I costi di produzione del petrolio non sono tutti uguali. Ci sono produttori che hanno costi di produzione inferiori ai 10$ al barile e altri con costi superiori ai 60$ al barile.

- La struttura dei costi non è uguale. Ci sono produttori che hanno un costo fisso iniziale alto e un costo variabile basso. Altri produttori hanno il contrario.

- Il peso dei debiti, in rapporto al fatturato, e il tasso di finanziamento, sono diversi da produttore a produttore.

- Se il produttore di petrolio coincide con uno stato sovrano, che ha nel petrolio la sua risorsa principale, il debito dello stato diventa il debito che la compagnia petrolifera statale deve alimentare.

Le conseguenze del crollo del petrolio:

- Ci sono produttori di petrolio che continuano ad estrarre il petrolio in perdita per ripagare i debiti. Nel frattempo, questi produttori provano a ridurre i costi per tornare in utile, sperando che il petrolio salga di prezzo.

- Altri produttori continuano a fare utili. Non hanno nessuna necessità di ridurre la produzione, ma riducono anche loro i costi per cercare di rialzare la redditività.

- Pochi produttori hanno ridotto inizialmente la produzione di petrolio. Quelli che lo hanno fatto avevano probabilmente dei costi variabili altissimi e un finanziatore, non statale, che non poteva sperare di sbarazzarsi del cattivo investimento nascondendo la realtà.

Lo shale oil ha un costo di produzione alto e una grande fame di credito, di conseguenza, i produttori hanno un debito molto alto.

I produttori di shale oil statunitensi sono sempre più indebitati.

Già nel 2015, Amir Azar, un ricercatore del Columbia University Center on Global Energy Policy, aveva calcolato che l’industria del fracking era arrivata a un debito netto di 200 miliardi di dollari. Il costo del denaro e il debito sono saliti, il peso di questo debito sta diventando enorme. Il debito del settore Oil & Gas statunitense nel 2018 era circa 570 miliardi di $ e continua ad aumentare.

Una grossa fetta del debito contratto dalle società di fracking è a rischio insolvenza. Molte di queste società si sono finanziate emettendo Junk Bond, con un costo di finanziamento che fino all’inizio del 2018 è stato relativamente basso. Adesso richiederebbero interessi molto più alti in caso di rifinanziamento.

Il 2020 sarà un anno molto delicato per il rifinanziamento del debito del settore oil & gas USA.

Secondo un rapporto di Moody di fine 2019, entro il 2023 dovrebbero scadere 200 miliardi di $ di debiti nell’OIL & GAS statunitense. Sempre secondo Moody, i debiti a basso rating (“CAA”), del settore oil & gas statunitense, saliranno dal 6% del 2019, al 15 % nel 2020.

Il 2020 sarà un anno molto delicato, scadranno 40 miliardi di debiti delle società dell’OIL & gas statunitensi. Inoltre, sempre nel 2020, dovrebbe andrà in scadenza circa il 35% dei debiti a basso rating (“Baa,” “Ba” and “B” CAA”).

Il credito al settore oil & gas statunitense è crollato:

- In tutto il 2018 sono state emesse azioni e obbligazioni per appena 22,8 miliardi di $.

- Nel primo semestre del 2019, secondo Enverus, sono state emesse azioni e obbligazioni per appena 7,28 miliardi di $.

Facendo due conti, se il settore oil & gas USA, tra il 2020 e il 2023, continuasse a ricevere solo 20 miliardi di $ l’anno di nuovo credito, riceverebbe solo 100 miliardi di $. Quindi, mancherebbero 100 miliardi di $ per ripagare i 200 miliardi di debito in scadenza tra il 2020 e 2023. Dubito che faranno abbastanza utili per colmare la differenza.

Per fare un parallelo a livello mondiale, secondo Thomson Reuters LPC, tutto il settore oil & gas dovrebbe avere circa 833 miliardi di $ debiti. Quindi, il settore Oil & Gas USA è il più indebitato.

Il debito totale dei produttori di shale oil e shale gas continua ad aumentare anno dopo anno.

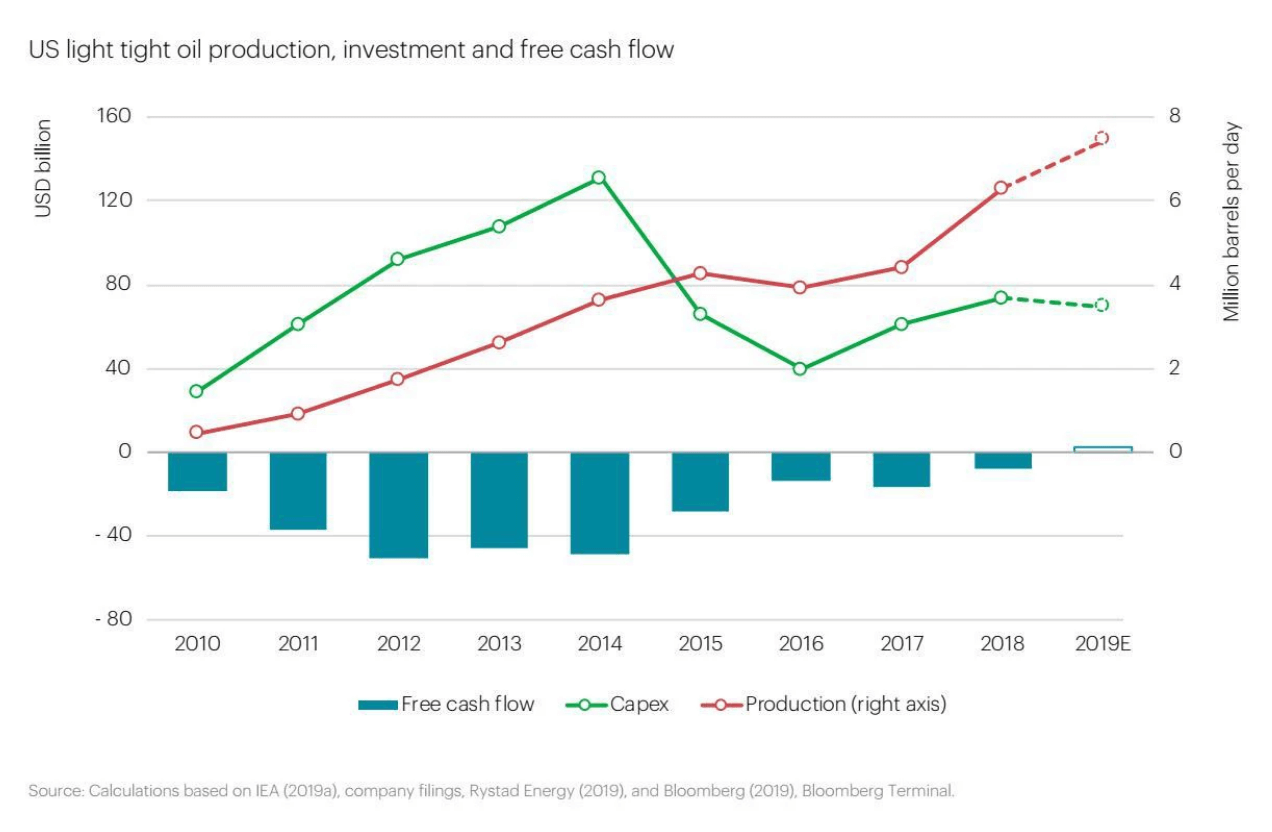

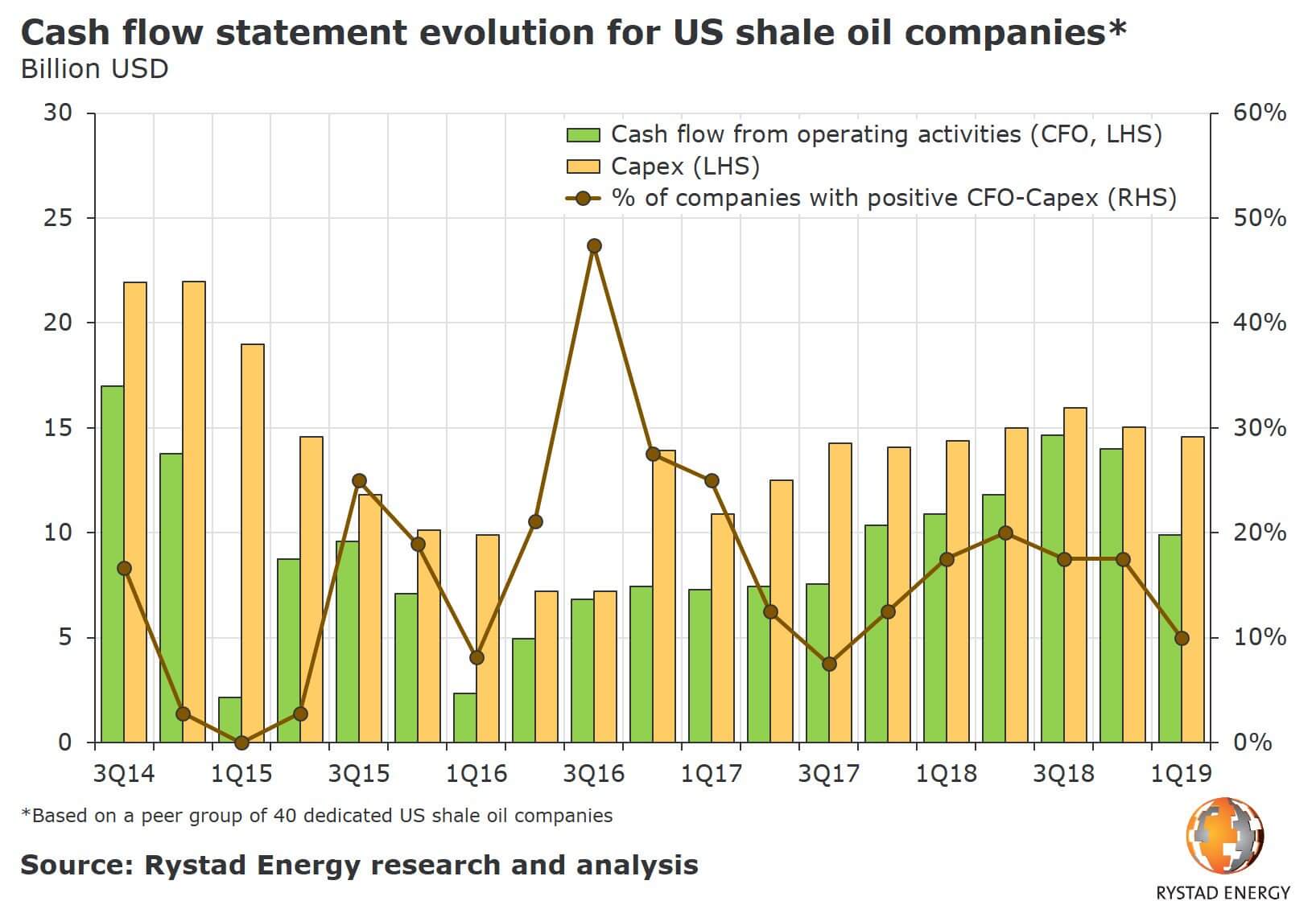

Nel 2018 il prezzo del petrolio WTI è arrivato a superare i 70$, tuttavia anche nel 2018 i produttori di petrolio di scisto “tight oil” hanno avuto un flusso di cassa negativo, come totale complessivo del settore.

Quindi, il debito totale dei produttori di shale oil non può che aumentare, anche con prezzi del petrolio relativamente alti. I produttori di tight oil statunitensi, con flussi di cassa lievemente positivi nel 2018 sono stati meno del 50%. L’Energy Information Administration (EIA) aveva stimato che nel 2019 il totale dei flussi di cassa diventerà lievemente positivo. Purtroppo, fino ad oggi, l’EIA ha sempre sbagliato le sue previsioni. Infatti, il 2018 doveva essere, secondo l’EIA, l’anno della svolta grazie al recupero del prezzo del petrolio e al contenimento dei costi. Invece, lo shale oil ha continuato ad avere flussi di cassa negativi.

Quasi sicuramente, anche nel 2019, il flusso di cassa totale dei fracker sarà pesantemente negativo.

Il 2019 si annuncia molto duro per i produttori di petrolio di scisto statunitensi. Infatti, secondo Rystad Energy, nel 1° trimestre 2019, solo il 10%, dei 40 principali produttori che si dedicano esclusivamente alla produzione di shale oil, ha avuto un flusso di cassa positivo.

I dati forniti da Moriningstar, e pubblicati dallo IEEFA, ci dicono che nei primi 9 mesi del 2019 il settore del fracking ha già accumulato una perdita nei flussi di cassa pari a 3,12 miliardi di $. Di conseguenza, è quasi impossibile ribaltare questo risultato parziale e forse, il 2019 finirà con una perdita persino maggiore di quella del 2018.

Una piccola bolla finanziaria, del debito dei produttori di shale oil, in parte, è già scoppiata. In passato, quando il prezzo del petrolio aveva toccato i 30 $ nel 2016, ci sono stati moltissimi fallimenti tra i produttori di shale oil, ma una nuova fase potrebbe essere alle porte nel 2019.

I problemi per lo shale oil USA potrebbero persino aumentare.

La Cina nel 2018 ha importato l’equivalente di 239 miliardi di $ di petrolio, ed il paese che importa più petrolio al mondo. La crescita impetuosa dell’economia cinese e l’apertura troppo lenta del suo mercato interno sono alla base delle tensioni commerciali con gli Stati Uniti.

Al secondo posto ci sono gli Stati Uniti che nel 2018 hanno importato l’equivalente di 239 miliardi di $ di petrolio. Purtroppo, il petrolio prodotto negli Stati Uniti non può essere usato tutto localmente per i problemi di qualità che ho descritto precedentemente. Quindi, uno scontro commerciale prolungato con la Cina potrebbe danneggiare sia l’export di petrolio USA sia i consumi mondiali di petrolio.

Se le tensioni commerciali tra USA e Cina dovessero continuare, non si potrebbe escludere che la Cina decida di non importare più petrolio statunitense. Questo potrebbe aumentare i rischi di fallimento per le aziende che producono shale oil negli USA.

I competitori dei fracker.

Da qui in avanti, vediamo la situazione che si è verificata in passato e che si è ripresentata nel 2019, cioè quando il petrolio WTI rimane per un lungo periodo sotto ai 55$ al barile.

Con il crollo del prezzo del petrolio, anche le società petrolifere tradizionali hanno visto crollare gli utili. Le società petrolifere tradizionali hanno spesso un costo di estrazione basso e la loro produzione è in continuo aumento.

I produttori tradizionali di petrolio hanno investito poco nel fracking o in altre tecnologie di estrazione del petrolio ad alto costo e ora hanno una posizione finanziaria più solida.

Inoltre, i grandi produttori tradizionali, grazie alle loro caratteristiche produttive e finanziarie, possono fare utili con un prezzo del petrolio relativamente basso.

Ad esempio, ENI, nel 2019, è in grado di pagare i dividendi ed essere “cash flow neutral” con il prezzo del petrolio brent a 55$ al barile. Nel 2020, ENI prevede di arrivare a una cash flow neutrale, dopo il pagamento dei dividendi, con il petrolio brent a 50$ al barile.

Perché il prezzo del petrolio rimane molto basso?

Come avrete capito, la sensazione è che il prezzo del petrolio rimane basso, schiacciato dalla necessità di continuare a produrre ad ogni costo per ripagare i debiti. Più precisamente per ripagare i debiti delle società di E&P e degli Stati che dipendono dal petrolio per sostenere il debito pubblico.

Più le società petrolifere pompano petrolio per tentare di ripagare i debiti, più il prezzo del petrolio si abbassa. Di conseguenza, per provare a rialzare la redditività e continuare a ripagare i debiti, si aumenta la produzione e si cerca di ridurre i costi. Questo produce ulteriori ribassi del prezzo del petrolio.

Visto che non si prevedono più aumenti sostenuti della domanda di petrolio. Questa dinamica si fermerà solo quando i produttori più deboli non riusciranno più a finanziarsi e smetteranno di produrre.

Le società private per finanziarsi, devono dimostrare di essere in grado poter ripagare il prestito che chiedono e rispondono agli azionisti.

Perché continuare a finanziare il debito delle società petrolifere più in crisi?

Ci sono due possibilità:

- Credere che le società di estrazione siano in grado di ridurre i costi di produzione fino a ritornare ad estrarre petrolio in profitto.

- Credere che il prezzo del petrolio debba risalire, fino a rendere di nuovo profittevoli le produzioni in perdita.

Difficile convincere un finanziatore, che il prezzo del petrolio aumenterà.

La produzione di petrolio è sempre in aumento e i consumi sono difficili da prevedere. Non è facile prevedere il prezzo del petrolio, le variabili in gioco sono troppe. Finanziare una società che ha bisogno di un prezzo del petrolio alto per fare utili è molto rischioso.

Alle società di fracking, che producono in perdita, non rimane che convincere il finanziatore di essere in grado di ridurre molto i costi di produzione. I costi dovrebbero scendere fino a rendere la produzione sufficientemente profittevole.

Questo è evidentemente molto difficile per chi ha costi di produzione molto alti, costi di finanziamento in aumento e un debito enorme.

Normalmente, diventa quasi impossibile finanziare società che non possono dimostrare di avere qualche possibilità di ripagare il prestito che richiedono. Tuttavia, nella finanza si possono creare delle bolle, basta trovare dei complici e produrre un’illusione collettiva. Come è successo nel caso dei sub-prime nella bolla del mercato immobiliare e come sta succedendo nelle cripto-valute.

4. La favola dello Shale oil 2.0?

Quanto le innovazioni che ci sono state, e quelle che ci saranno, riusciranno a incidere sul prezzo di produzione dello shale oil USA? Di sicuro i miglioramenti ci sono. C’è chi ha stimato una riduzione realistica dei costi di circa il 20%. Una cosa sono i miglioramenti un’altra i miracoli.

Le riduzioni di costo e i miglioramenti tecnologici li stanno facendo tutti i produttori, compresi quelli tradizionali. Se tutti riuscissero a ridurre i costi di produzione in maniera significativa, il prezzo del petrolio diminuirà ulteriormente.

Nemmeno l’OPEC da solo può evitare il calo del petrolio se i costi di produzione continuassero a scendere. Se solo l’OPEC riducesse la produzione, dopo che tutti fossero riusciti a ridurre i costi, otterrebbe solo di perdere quote di mercato.

Di conseguenza, chi ha i costi più alti, se scendesse ancora il prezzo del petrolio, dovrebbe ridurli ancora di più. Ancora oggi, nel 2018, dopo molti mesi di petrolio a 70 $, sono i produttori di shale oil ad avere i costi più alti e a non avere flussi di cassa positivi.

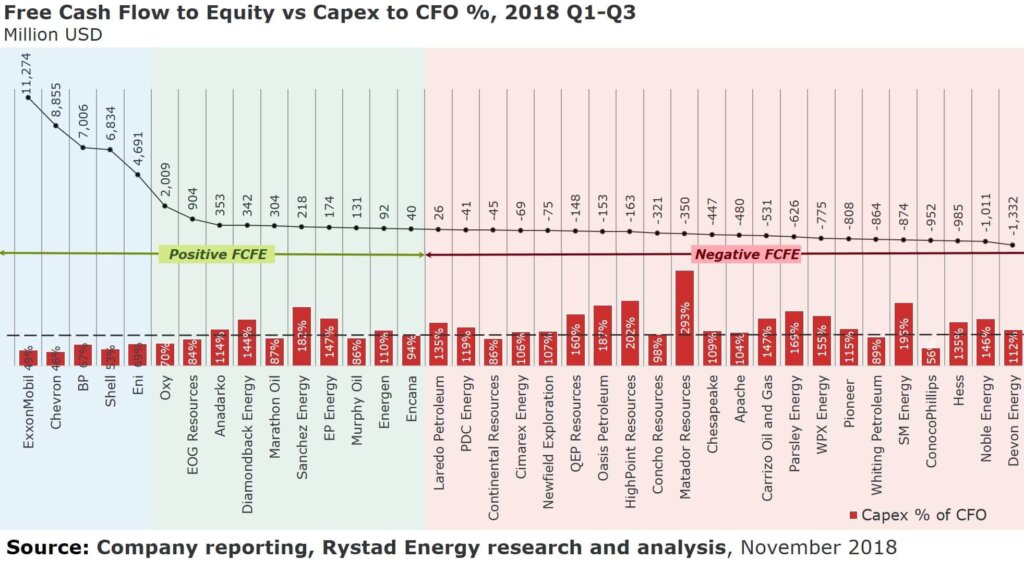

Basta guardare il flusso di cassa disponibile per gli azionisti (FCFE) e quello generato dalle operazioni (CFO) dei maggiori produttori di petrolio mondiali confrontato con quello dei produttori di shale oil.

Come si vede dal grafico, le compagnie petrolifere tradizionali sono quelle che riescono a produrre i maggiori flussi di cassa positivi. Invece, solo pochissimi Fracker riescono a non perdere soldi dalle operazioni.

Quando il prezzo del petrolio crolla, i produttori con i costi di estrazione più alti saranno i primi a chiudere i rubinetti o la saracinesca. Quindi alcuni produttori hanno un grosso problema, ma per ogni problema c’è una soluzione.

Lo shale oil 2.0 può essere a basso costo?

C’è chi parla di Shale 2.0, un nuovo modo a basso costo per produrre Shale Oil, sfruttando soprattutto i Big Data.

Queste nuove tecnologie rivoluzionarie avrebbero dovuto aumentare la produttività in modo quasi miracoloso. Partendo da un costo medio di oltre 60$ al barile dello Shale Oil tradizionale, lo Shale 2.0 prometteva di arrivare sotto i 20 $ al barile, fino a 5$ al barile. La scommessa dello Shale 2.0 era di raggiungere gli attuali livelli di costo dei migliori produttori tradizionali di petrolio, come l’Eni e l’Arabia Saudita.

Come già spiegato in precedenza, anche riducendo molto i costi, la guerra commerciale non sarebbe stata necessariamente vinta. Gli avversari reagiscono riducendo i costi e il campo di battaglia può mutare. Dopo 4 anni dalla pubblicazione di questo articolo, l’unico successo dello shale oil è stato in termini di produzione totale. Invece, le aziende hanno solo accumulato miliardi di $ di debiti che difficilmente saranno ripagati. I prezzi delle azioni delle società energetiche statunitensi, impegnate nell’OIL & GAS non convenzionale, sono ai minimi termini.

Purtroppo, come immaginavo, lo storia dello shale oil 2.0 è stata quasi esclusivamente una bella favoletta per motivare gli investitori, ma ha portato scarsi risultati. I costi sono rimasti alti e il debito ha continuato ad aumentare. Quando il debito di un’azienda è molto alto e con bassa affidabilità, persino una riduzione dei tassi di interesse da parte delle banche centrali può risultare inefficace. Infatti, nella situazione attuale, alla fine di un ciclo economico, molte aziende con debiti eccessivi sono destinate alla ristrutturazione o al fallimento.

Il trucco nella storia dello Shale 2.0, sta nelle dimensioni del fenomeno. Una cosa è la normale riduzione dei costi un’altra è prevedere rendimenti impossibili.

Le storie di successo nel fracking USA sono sempre di meno

Le società di fracking più sane e con la posizione finanziaria migliore, stanno adattandosi bene e continueranno a esistere in futuro. Le aziende più indebitate e gli Stati come il Venezuela, difficilmente ripagheranno il loro debito.

Purtroppo, molte società di fracking non sono sopravvissute e molte altre non saranno capaci di risollevarsi. Schiacciate dall’alto costo di produzione e contemporaneamente dagli enormi debiti, andranno verso il fallimento.

Il rischio è che questo annunciato miracolo americano dello Shale 2.0, sia stata soprattutto una bella favola da raccontare all’opinione pubblica.

Ogni bolla che si rispetti ha bisogno di un sostegno “ideologico” per convincere la massa che le regole del passato non valgono più per la nuova bolla. C’è ovviamente anche bisogno di complici che permettano di aggirare le regole e i controlli. E’ stato così in tutte le bolle finanziarie e in tutti i “salvataggi” impossibili. Gli indizi che si tratti di una ennesima nuova favola da far girare, prima che scoppi questa piccola bolla del fracking, ci sono.

Il tempo ha aiutato i produttori di shale oil che hanno resistito e per un breve periodo hanno avuto il petrolio a 70$. Adesso il tempo non è più dalla loro parte, nel 2019 il WTI è rimasto tra i 50$ e i 65$ e quasi nessuno crede più alla favola dello shale oil con costi di produzione molto bassi. Il debito di questi produttori non è mai stato così alto e gli investitori non hanno più voglia di rifinanziarlo.

Inoltre, come abbiamo visto, i bacini di produzione migliori, tra cui il Permian, stanno invecchiando. Quindi, la qualità del petrolio prodotto peggiora. Se non troveranno nuove aree produttive o prezzi del petrolio WTI ben oltre i 70$, anche la produzione di shale oil USA dovrebbe diminuire.