La tassa sulle rendite finanziarie al 26% è recessiva e regressiva.

- La nuova legge sulle rendite finanziarie.

- Come hanno spostato tutto il carico della tassa sui risparmiatori.

- Un silenzio omertoso SU UNA TASSA REGRESSIVA e quindi anticostituzionale.

- Come rendere la tassa sulle rendite finanziarie non recessiva e costituzionale.

1 – La nuova legge per le rendite finanziarie.

Tassa sulle rendite Finanziarie, Decreto Legge n. 66/2014, convertito il 23 giugno 2014 nella Legge n. 89/2014. Questi sono i dettagli e le conseguenze della legge entrata in vigore dal 1° luglio 2014 e dei vari aggiustamenti successivi:

a) Una legge anticostituzionale.

Chi ha partecipazioni qualificate, (per le società quotate in borsa chi possiede oltre il 2% dei diritti di voto o il 5% del capitale), pagherà al massimo, il 49,72% della sua aliquota IRPEF. Questo significa che pagherà il 21% circa di tassa sulle rendite finanziarie. Ovviamente hanno l’aliquota IRPEF massima al 43%, che “scontata” diventa appunto il 21% circa.

Tutti i normali azionisti, che hanno partecipazioni non qualificate, come i piccoli risparmiatori, pagano invece da giugno 2014 il 26%. Ovviamente senza poter dedurre le eventuali perdite dall’IRPEF.

Da notare che la tassa al 26% si applica non solo sui rendimenti e i dividendi ma, se una obbligazione o azione si rivaluta, anche sulla rivalutazione del valore del titolo.

Si è proprio così, hai capito bene, i grandi patrimoni, chi ha maggiore potere, tra cui le fondazioni Bancarie, pagheranno, nel caso peggiore per loro, circa il 5% meno dei piccoli risparmiatori!

Il governo Renzi ha immediatamente varato una Tassa Regressiva. Fanno tutti finta di non saperlo, nemmeno Berlusconi avrebbe osato riservarsi da solo un simile privilegio.

Una tassa regressiva è anticostituzionale:

Articolo 53 della Costituzione, che trovate sotto: DIRITTI E DOVERI DEI CITTADINI – TITOLO IV – RAPPORTI POLITICI: “Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività.” Tassare la maggiore fonte di reddito di chi controlla le aziende italiane, con un’aliquota addirittura inferiore a quella che pagherebbe un umile pensionato o un cassa integrato, è contrario alla costituzione.

b) L’aumento della tassa sui risparmi colpisce tutti.

Perfino la tassazione dei conti corrente è stata alzata al 26%. I rendimenti di conti corrente, conti deposito, assicurazioni sulla vita e tutte le obbligazioni non statali, hanno subito l’aumento della tassazione al 26%.

Tutti avevano raccontato che i piccoli investitori sarebbero stati risparmiati. Invece, sorpresa, è il contrario! Solo dai conti correnti, conti deposito e postali saranno prelevati 755 milioni in più, fonte sole24ore.

c) Anche la Tobin Tax italiana è stata confermata.

La Tobin Tax esiste solo in Italia e in Francia. Per inciso, Holland, padrino della Tobin Tax francese, ha perso le rovinosamente le ultime elezioni locali. Dai calcoli del Sole24ore, sommando la tassa sulle rendite e la Tobin Tax, un piccolo risparmiatore, potrà arrivare a pagare oltre il 40% di tasse sul profitto di un singolo investimento.

Perché dobbiamo pagare una tassa che nessuno tranne noi e i Francesi paga? Dobbiamo per forza rendere ulteriormente non competitivi il mercato finanziario italiano e le aziende italiane? Poi ci meravigliamo che il mercato finanziario italiano sia il peggiore in Europa e le aziende italiane faticano a finanziarsi.

Riguardo alla Tobin Tax Europea, sempre annunciata e mai varata, gli altri stati europei dicono a noi italiani bravi, ma loro non la fanno. Germania, Spagna, Belgio e soprattutto Irlanda, Olanda, Belgio e Gran Bretagna, vogliono essere competitivi sui mercati internazionali. Quindi, loro non la mettono una tassa così stupida. L’accordo di massima sulla Tobin Tax Europea è stato solo uno specchietto per le allodole a costo zero, usato per le elezioni Europee. A inizio 2017 l’Italia e la Francia sono ancora gli unici stati in Europa ad avere la Tobin Tax, favorendo così i mercati finanziari esteri e le economie concorrenti.

Il governo è consapevole del danno che la Tobin Tax fa al sistema economico italiano.

Persino un studio della Fondazione EYU, che fa riferimento al Partito Democratico, aveva concluso che, dalle loro approfondite analisi, l’introduzione della Tobin Tax in Italia ha causato:

La verifica empirica documenta un peggioramento della competitività del mercato italiano e della market quality, in primis riduzione della liquidità e aumento di volatilità (incertezza dei valori di realizzo). Ciò si traduce in aumento del costo di capitale di rischio e quindi in perdita di competitività delle imprese italiane (il sottostante dei titoli oggetto della STT) e al contempo in una capital loss (perdita di ricchezza) per i risparmiatori sulle posizioni pregresse in titoli italiani.

Fondazione EYU.

Come se la ridono i tedeschi, gli olandesi gli spagnoli e soprattutto gli inglesi, i loro mercati finanziari e le loro aziende hanno beneficiato dei nostri errori. Ma il governo si guarda bene dal correggere gli errori, meglio farne di nuovi aumentando anche le tasse sul risparmio. Che geni!

d) Sperano di favorire il debito pubblico ma danneggiano l’economia reale.

Restano esclusi anche questa volta dall’incremento di tassazione i titoli di stato italiani, compresi i buoni fruttiferi postali, i titoli di stato Europei e i titoli di stato degli stati compresi nella whitelist, tassati tutti al 12,5%. Si crea un forte incentivo a investire solo in titoli di stato, che potrebbe aggravare la crisi del credito di aziende e cittadini.

Premiamo chi investe in debito di stati esteri, ad esempio in Bonos Spagnoli, bund tedeschi, titoli di stato greci o molto peggio, vedi whitelist, tassandoli solo al 12,5%!

Fondi pensione e TFR. Aggiornamento del 2015 e 2016.

I fondi pensione e i TFR, inizialmente erano rimasti tassati all’11% prima delle elezioni Europee del 25 maggio 2014. Poi, a giugno 2014 con l’approvazione del decreto Irpef, i rendimenti dei fondi pensione erano stati portati all’11,5%. Infine, passate tutte le elezioni, con una legge retroattiva, nella Legge di Stabilità 2015 approvata a dicembre 2014, i rendimenti dei fondi pensione sono stati tassati, retroattivamente al 20%, a partire dai rendimenti maturati dal 1° gennaio 2014.

Le rendite delle Casse di previdenza dei professionisti, ancora peggio, la tassazione passa dal 20% al 26%. Forse i professionisti saranno pensionati speculatori per il governo? Se metteranno i loro fondi dove vuole il governo, rischiando di perdere i soldi, forse gli daranno la grazia di un credito di imposta.

Nel 2016 la tassazione si abbassa se i Fondi Pensione investiranno per 5 anni in obbligazioni Italiane. Oltre agli sgravi che già esistevano per la sottoscrizione di azioni e quote in fondi comuni di investimento, ci sarà una nuova agevolazione fiscale in legge di Bilancio che estenderà le agevolazioni anche alle obbligazioni. L’agevolazione consiste nell’esenzione dei redditi da capitale e dei redditi diversi di natura finanziaria (escluse le partecipazioni qualificate) derivanti da investimenti destinati all’economia nazionale.

Cercano di mettere delle pezze qua e là per mitigare i danni all’economia che ha prodotto questa legge.

I danni che ha fatto questa legge all’economia e alle famiglie sono ormai evidenti. Quindi, ogni tanto provano a mettere qualche pezza alle tasse sulle rendite finanziarie ma nel complesso è sempre un disastro. Di sicuro la complessità folle del sistema fiscale aumenta ogni 6 mesi, senza aiutare mai i redditi più bassi.

Chi non ha i soldi per potersi pagare un fondo pensione viene tartassato al 26%. Bella porcheria, aiutare chi ha più difficoltà è un concetto così difficile da comprendere? Non sanno che molti italiani non possono permettersi un fondo pensione? Solo chi ha un buon reddito e non deve contare su pochi risparmi per gli imprevisti, può permettersi un fondo pensione.

Il TFR rimasto in azienda, inizialmente era rimasto tutto tassato con l’aliquota all’11%. Sempre con la legge approvata dal governo a Dicembre 2014, la rivalutazione del TFR lasciato in azienda sarà tassata al 17%, a partire dalle rivalutazioni maturate dal 1° Gennaio 2015.

Altre aliquote alzate fantasiosamente con logiche spesso oscure, con un sistema di tassazione del risparmio e delle rendite finanziarie sempre più complicato, iniquo e penalizzante per i bassi redditi.

Ora vediamo cosa sono veramente le “Rimodulazioni delle aliquote” che, nelle interviste in campagna elettorale, avrebbero dovuto toccare solo gli “speculatori”. Di sicuro non hanno colpito i più ricchi e potenti, finanziatori dei partiti.

I politici e le società di scopo per partecipare alle gare.

Chi fa una società di scopo per partecipare a una gara pubblica, se vince la gara avrà una grandissima rivalutazione delle quote della società. Le rivalutazioni di queste quote di controllo saranno tassate al 21% perché sono partecipazioni qualificate.

Ad esempio, la cronaca giudiziaria del caso “Coop a Ischia”. Leggendo i giornali è venuto fuori che, tra i detentori delle quote delle società di scopo che partecipano alle gare, ci sono spesso i politici e i burocrati che decidono o influenzano le gare. Così fanno velocemente e a “colpo sicuro”, grandi plusvalenze. Ciliegina sulla torta, queste plusvalenze “facili” vengono tassate come partecipazioni qualificate. Quindi con la tassazione agevolata massimo al 21%. Una coincidenza?

e) Incentiva gli investimenti nei debiti pubblici esteri.

L’unica riduzione di aliquota è stata riservata ai titoli emessi da enti territoriali esteri compresi nella whitelist. Credo che rientrino in questa categoria le regioni estere. Quindi adesso, se si vuole azzardare un finanziamento a un ente regionale bulgaro, invece di pagare il 20% di oggi si pagherà solo il 12,5% su dividendi e capital gain.

Non capisco la logica folle di cercare di mandare i risparmi degli italiani su enti regionali esteri, spesso ad altissimo rischio, invece che su aziende italiane.

Considero molto pericoloso, dannoso e stupido tassare chi investe in Enel o in obbligazioni bancarie italiane al 26%, mentre gli italiani che investiranno in obbligazioni governative del Venezuela saranno tassati al 12,5%.

f) Gli stati esteri e i fondi esteri ringraziano il governo.

I vantaggi che crea questa legge per i concorrenti dell’Italia sui mercati finanziari sono evidenti. Chi ha la residenza all’estero, vera o di comodo, non sarà toccato. Questo incentiva a prendere la residenza all’estero per evitare una tassazione più pesante. I fondi con sede all’estero saranno avvantaggiati.

L’investitore lobbista Davide Serra.

Tra i più accesi sostenitori dell’aumento delle aliquote sulle rendite finanziarie in Italia c’era Davide Serra. Serra è il fondatore di un fondo estero, con residenza a Londra, ma risiede in UK. Serra. Nel 2016 dichiarava che non avere il passaporto inglese, ha ancora la cittadinanza italiana ma risiede e paga le tasse a Londra.

Serra, dopo aver ufficialmente finanziato le campagne elettorali di Renzi, ha fatto di tutto per ottenere l’aumento delle tasse sulle rendite finanziarie in Italia. Ottenendo, con il supporto della sinistra del PD, una legge iniqua e anticostituzionale per noi Italiani che risediamo in Italia e paghiamo le tasse in Italia. Ora potrà competere meglio contro le aziende su concorrenti che ancora risiedono in Italia.

In UK vogliono ridurre ulteriormente le tasse sulle rendite finanziarie ma Serra si disinteressa di questo. Ho provato a chiederlo a Davide Serra via Twitter ma in questo caso, visto che gli fa comodo, per ora non commenta. Credo invece che avrebbe molto da spiegare ai suoi concittadini.

I cittadini con minori rendite, tassati di più, spenderanno ancora di meno. Questo per salvare le Fondazioni Bancarie, le grandi società e le “grandi famiglie italiane” e far contenti i lobbisti esteri.

2- Come hanno spostato tutto il carico della tassa sui risparmiatori.

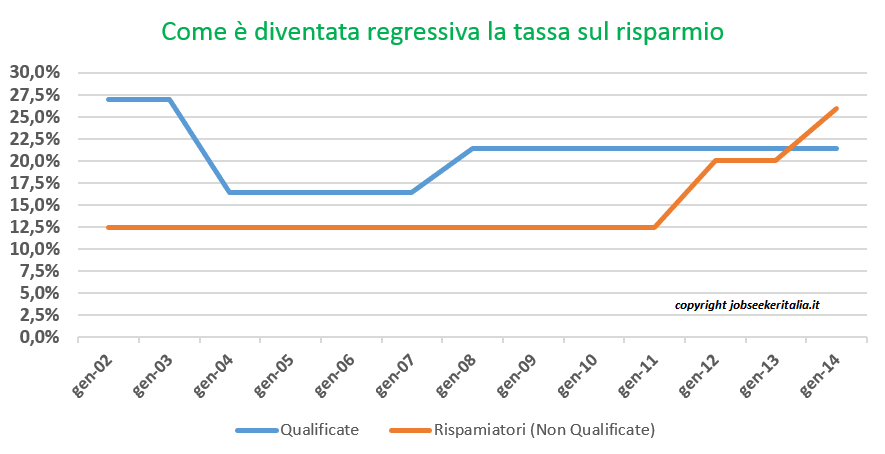

Fino al 2013 si pagava il 27% secco sulle partecipazioni qualificate (quelle di chi controlla le aziende quotate in piazza affari) e il 12,5% su tutte le forme di risparmio.

Poi, si decise che le partecipazioni qualificate andavano tassate in dichiarazione dei redditi, ma con uno fortissimo sconto che è variato negli anni.

Potete vedere dal grafico qui sopra, come la linea rossa della tassazione dei risparmiatori, che hanno sempre rendite non qualificate, si era sempre mantenuta sotto quella blu delle rendite qualificate, quelle di chi ha più controllo sull’azienda. I risparmiatori erano sempre stati giustamente tutelati, come prescrive la costituzione.

Dal 2011, purtroppo, sono iniziate le “razzie” sul risparmio, culminate con la violazione del principio costituzionale della progressività della tassazione, fatta dal governo Renzi.

Per tutelare solo i patrimoni dei grandi capitalisti italiani, a discapito dei piccoli risparmiatori, abbiamo raggiunto l’assurdo. La tassa sulle rendite finanziarie è di diventata una tassa REGRESSIVA.

Noi risparmiatori saremo tassati al 26%, persino sui conti corrente, mentre i ricconi rimangono al 21%, se pagano l’aliquota massima!

Ad esempio, Unipol, MPS, Mediolanum, Fininvest, CIR, Gruppo Caltagirone e le “grandi famiglie italiane”, ad esempio, Agnelli, De Benedetti, Berlusconi, Barilla, Benetton, Ligresti, Colaninno, Della Valle, ecc. e, anche se non comprabili con i nomi precedenti, anche i soci di controllo della Casaleggio Associati, continueranno a essere tassati nelle rendite da partecipazioni qualificate, con aliquota finale massima al 21%, molto più bassa rispetto ai risparmiatori italiani che pagheranno il 26%! E con il privilegio di poter dedurre, solo loro, le eventuali perdite immediatamente dai loro ricchissimi redditi soggetti a IRPEF.

I furbetti del parlamento, peggio dei furbetti del quartierino.

Se leggerai anche i commenti, in fondo a questo articolo, vedrai come hanno ingannato gli italiani con un emendamento alla legge della maggioranza. Prima delle elezioni europee l’emendamento faceva tassare al 26% anche le rendite da partecipazioni qualificate, ma poi è stato ritirato subito dopo le elezioni Europee. Evidentemente erano ben consapevoli della porcata che stavano facendo ai danni dei piccoli risparmiatori.

Il risparmio è sempre più massacrato dai poteri forti.

Chi ha il controllo dell’azienda può agire, come già successo, contro gli interessi dei risparmiatori. Quindi oggi i risparmiatori, non solo pagano di sicuro più tasse di chi controlla le aziende ma come sempre rischiano di essere truffati. Fondi neri, falso in bilancio, bancarotte fraudolente, assunzioni clientelari, non sono cose che possono fare i piccoli risparmiatori.

Come sanno bene i paesi anglosassoni, meno soldi in tasca dei cittadini significa ridurre la capacità di spesa e ha un effetto recessivo. Inoltre, disincentivando il finanziamento nelle aziende italiane produce ulteriori effetti recessivi.

Si potrà cambiare in corsa il peso del voto riservato agli azionisti con il voto multiplo. Creando per le aziende che lo adotteranno “in corsa” un danno doppio, svalutazione delle azioni esistenti e un incentivo a non fare gli interessi della maggioranza degli azionisti. Questo meriterebbe un altro articolo, che non scrivo perché Luigi Zingales ha scritto già vari ottimi articoli sul voto multiplo.

Non credo esista un altro paese Europeo dove chi ha il potere si sia riservato tutti questi privilegi rispetto ai normali risparmiatori. Le tasse sulle rendite finanziarie in Italia sono regressive, inique e recessive.

3 – Un silenzio omertoso SU UNA TASSA REGRESSIVA e quindi anticostituzionale.

Potete capire perché stanno tutti zitti. Nessuno vi dice quello che vi ho raccontato. Tranne qualche giornalista sui giornali economici, reti televisive, politici, associazioni dei consumatori, sindacati e giornalisti, tutti fanno finta di non sapere. Questo caso conferma che l’Italia è molto in basso nella classifica mondiale della libertà di informazione.

Tutti contenti che il governo abbia creato una tassa regressiva. Nemmeno i comici osano mettere in ridicolo questa legge assurda.

I sindacati si svegliano solo quando rischiano di dover rendicontare le proprie spese. Invece una tassa regressiva va bene anche ai sindacati. Io chiudo un occhio se tu ne chiudi due. Pur di mantenere i loro privilegi farebbero di tutto, esattamente come i politici e gli altri nuovi “nobili”.

Se proprio i politici devono dire qualcosa allora raccontano favole, per non dire di peggio. Tutte le reti televisive, come ad esempio Rai3 con Fabio Fazio, sono state impegnate nel cercare di “sedare” il malumore degli italiani.

Chi ha il potere in Italia sa come disinformare o nascondere le informazioni. Riuscendo così ad aumentare o a salvare i propri privilegi ingiustificabili in una democrazia Europea.

Anche le stime di gettito sono errate.

- Aumentando la tassazione su alcuni prodotti e riducendola addirittura su altri prodotti esteri, gli investitori tenderanno a non investire dove sono tassati di più.

Questo punto lo capisce anche un bambino, quindi il gettito della tassa non sarà mai quello ipotizzato. Come già detto, la differenza di aliquote farà spostare gli investimenti degli italiani. Magari gli investimenti andranno sul debito di altri stati, che oggi hanno anche rendimenti maggiori.

Si potevano tutelare i risparmiatori?

Secondo il sondaggio fatto nel nostro gruppo su Linkedin, si!

Il sondaggio è stato chiuso il 14 maggio 2014, i risultati sono qui. Il sondaggio ha evidenziato due possibili soluzioni, le più votate, non dannose per l’economia italiana ed eque. Le illustriamo bene qui di seguito.

Conclusioni del paragrafo:

Secondo me la tassa al 26% sulle rendite finanziarie è evidentemente iniqua, perché regressiva e masochistica. In un’Italia in crisi occupazionale e industriale è un ulteriore incentivo per spostarsi all’estero fisicamente o solo con i risparmi.

Inoltre, come evidenzia il piccolo sondaggio fatto nel nostro gruppo, probabilmente solo una piccola percentuale di italiani pensa che questa legge vada bene così. Nel nostro sondaggio solo il 10% era a favore della tassazione delle rendite finanziarie fatta in questo modo osceno.

Una classica legge all’italiana complicatissima, confusa, senza logica. Una serie legge fatta per confondere e proteggere i grandi campioni del capitalismo di relazione. Calpestando anche la costituzione.

La logica in certi casi è stata molto chiara: proteggere i giardinetti dove i politici attingono in modo più o meno lecito.

Avrei potuto scrivere un libro su come è assurda e machiavellicamente complicata la tassazione delle rendite finanziarie. Non ho parlato di assicurazioni sulla vita, ETF, e altri strumenti tassati in modo “fantasioso”. Ad esempio, differenziando tra redditi da capitale e redditi diversi. Spero comunque di avere dato un quadro sufficientemente completo e chiaro.

Le eccezioni si moltiplicano.

- Ad esempio, investendo in Fondi o ETF che investono il 50% su obbligazioni governative di stati Whitelist e il 50% in azioni, si può sperare di ridurre la tassazione. L’aliquota media sarebbe sempre del 19,25%, permettendo di risparmiare in alcuni casi sulle tasse. In questo modo, se il guadagno fosse proveniente al 100% dalle azioni, il guadagno verrebbe tassato al 19,25%. Perché il 50% è tassato con il 12,5% e il restante 50% al 26%. Però, se il guadagno fosse proveniente solo dalle obbligazioni governative, la tassa sarebbe sempre del 19,25%. Quindi in questo caso non converrebbe. Tutto questo non vale per i dossier titoli dei risparmiatori.

4 – Come rendere la tassa sulle rendite finanziarie non recessiva e costituzionale:

1) Lasciare la tassa al 20% per i risparmiatori.

Cioè tornare a tassare al 20%, conti correnti, obbligazioni non statali e partecipazioni non qualificate.

Se proprio devono far vedere di bilanciare le entrate, basta riportare lo “sconto IRPEF” al 40%, per le partecipazioni qualificate. Come era prima del 2004, invece dall’attuale 49,72%. Per tutti i titoli di stato tassa invariata.

2) Applicare a TUTTI i cittadini lo “sconto IRPEF”.

Oggi lo sconto IRPEF al 50% circa è riservato solo ai “ricconi” che hanno le partecipazioni qualificate. Potrebbero applicare a tutti i cittadini lo sconto. Magari ridotto al 40% per bilanciare il gettito totale.

In questo modo ci sarebbe una tassazione su base IRPEF, uguale per tutte le rendite finanziarie, ma con uno sconto elevato prossimo al 50%. Questo tipo di sconto è oggi riservato solo alle partecipazioni qualificate (Berlusconi, De Benedetti, Della Valle, Colaninno, ecc.).

Le aliquote reali, nel caso peggiore con una riduzione del 40% circa, potrebbero variare per tutti dal 10% al 25%, in base al reddito. Oppure arrivare al massimo al 21%, con la riduzione attuale al 50%.

Con questa logica si potrebbero eventualmente decidere di far dedurre le eventuali perdite dall’IRPEF.

I vantaggi rispetto ad ora, in entrambi i casi, sono chiari.

In entrambi i casi, le rendite finanziarie sarebbero tassate progressivamente, come vuole l’articolo 53 della costituzione. Si tasserebbe con aliquote maggiori chi è più ricco. Le aliquote rimarrebbero basse per tutti, perché c’è la riduzione sull’ammontare soggetto alla normale aliquota IRPEF.

In questo modo non si creano distorsioni nel mercato, senza spingere i risparmiatori su investimenti all’estero.

Volendo si può creare una distorsione, solo sul debito pubblico italiano. Ad esempio, fare un rimborso per chi investe in titoli di stato italiani, come faranno i tedeschi per il bollo autostradale. Sarebbe ora di cominciare a fare, anche, gli interessi dell’Italia.

Purtroppo, nemmeno il buon senso è servito, per ora. Grazie anche alle tasse sui risparmi delle famiglie, l’Italia è sempre allo zero virgola di crescita. Ma quando finirà il QE di Draghi e il petrolio salirà che succederà?

POSSIAMO PROVARE A FAR CAMBIARE QUESTA LEGGE.

Vogliamo essere costruttivi, gli errori si possono e si devono correggere. Se avete idee su come cercare di portare queste proposte all’attenzione dei partiti, nessuno escluso, e magari del governo, lasciate un commento qui.

Bisogna far sapere, come minimo, che è una tassa regressiva, condividete il link a questo articolo. Non copiate l’articolo perché questo post viene aggiornato ed è coperto da copyright.