- Il mercato degli immobili commerciali è ovunque al collasso.

- Le nazioni europee con la maggiore esposizione verso i crediti immobiliari commerciali.

- Gli immobili commerciali negli USA sono un problema per tutti.

- Le banche europee esposte sui crediti commerciali statunitensi.

1. Il mercato degli immobili commerciali è ovunque al collasso.

A causa delle nuove abitudini lavorative nate dopo il 2020 il mercato degli immobili commerciali è in profonda crisi. Però, solo ora si comincia a vedere bene la punta dell’iceberg che stiamo per colpire. A marzo 2023 sembrava iniziato lo scoppio della “bolla” ma a Luglio 2023 sembrava già tutto dimenticato.

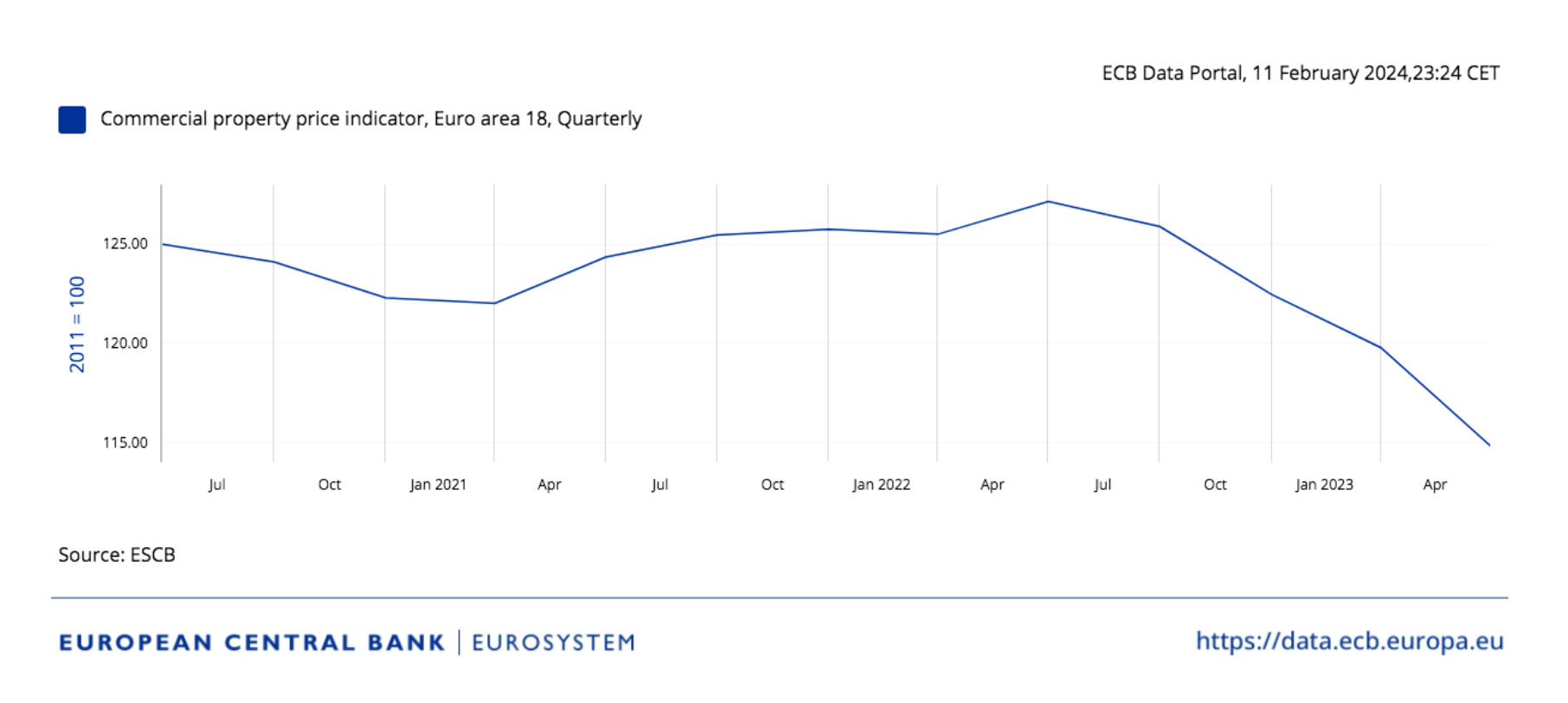

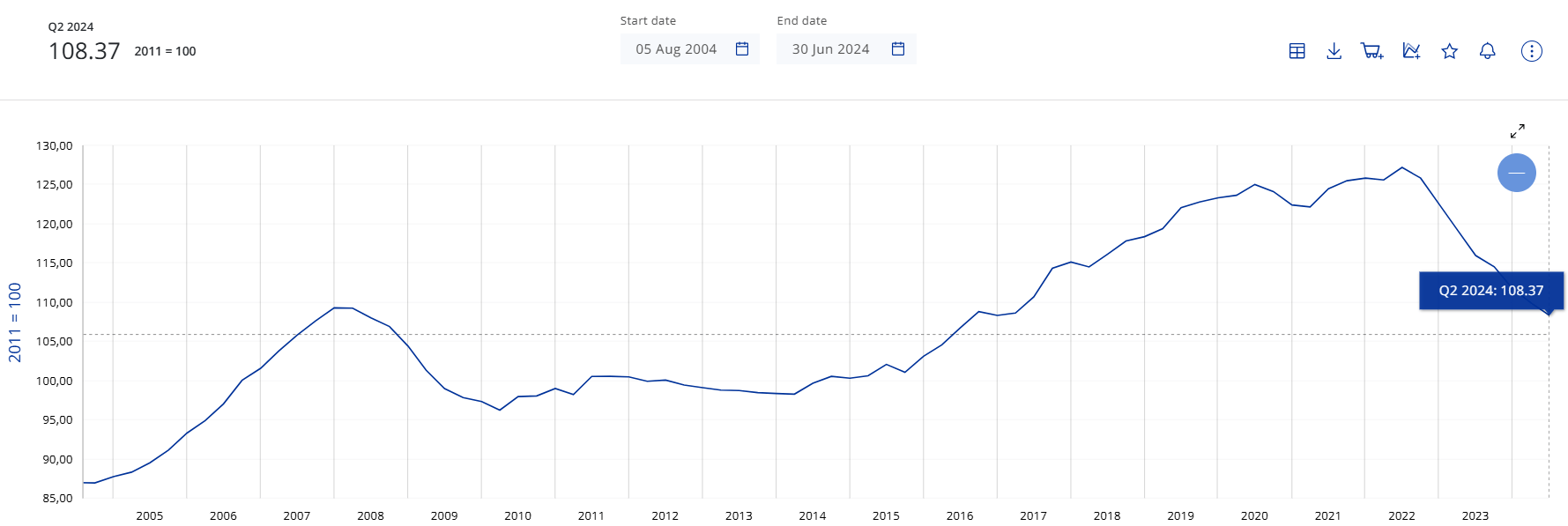

Adesso nessuno minimizza più il problema. La lista delle banche che rischiano di fallire o sono già fallite continua ad allungarsi. Purtroppo, il peggio non è alle spalle, anzi, sta iniziando ora. Infatti, gli ultimi dati disponibili a inizio 2024 ci dicono che da meta 2022 ad aprile 2023, l’indicatore dei prezzi dell’immobiliare commerciale della Banca centrale europea è sceso del 9,7% (valore normalizzato a 115). Per fare un confronto, nella recessione del 2008 il calo dello stesso indice, a marzo 2009, fu “solo” del 7,3%.

Nel frattempo i prezzi degli immobili commerciali sono scesi ancora, l’ultimo dato reso disponibile nell’ECD data portal è al 30 giugno 2024, con un valore assoluto normalizzato di 108. Quindi, in 15 mesi gli immobili commerciali in Europa hanno perso un altro -6% medio.

2. Le nazioni europee con la maggiore esposizione verso i crediti immobiliari commerciali.

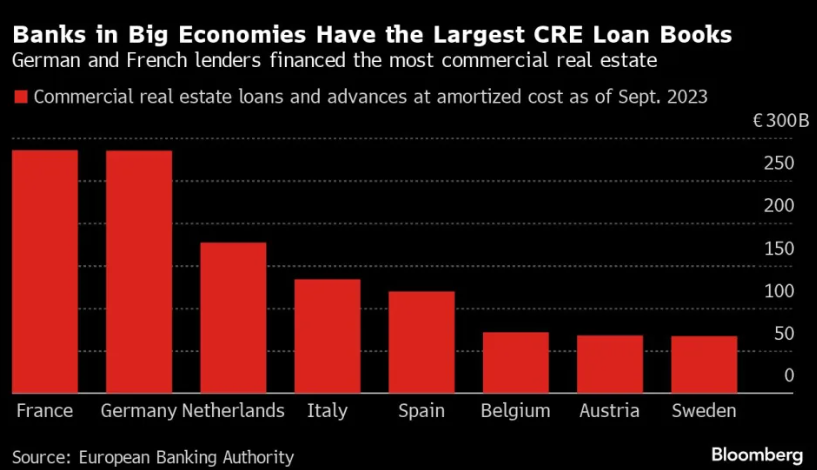

Le nazioni europee che hanno le banche più esposte nei crediti per gli immobili commerciali sono Francia e Germania. Infatti, hanno ciascuna quasi 300 miliardi di euro di crediti erogati per l’acquisto di immobili commerciali.

Invece, le banche Italiane sono messe meglio, hanno una esposizione leggermente inferiore ai 150 miliardi di euro. Le prospettive del mercato immobiliare italiano non sono rosee ma gli unici posti dove si teme un calo a due cifre dei valori immobiliari sono Milano e i centri delle grandi città che sono andati in controtendenza negli ultimi anni. Se consideriamo che il mercato immobiliare italiano, negli ultimi decenni, è cresciuto solo a Milano e nei centri storici di poche grandi città. I rischi per il sistema Italia, fortunatamente, dovrebbero essere tra i più bassi.

Ovviamente, gli sviluppi futuri dipenderanno dalla qualità dei singoli crediti e dalle condizioni future dell’intero mercato degli immobili commerciali. Tuttavia, visto il forte calo dei prezzi che sta già avvenendo, ci saranno molte perdite.

Se andiamo a vedere quali sono le banche tedesche più esposte ai crediti immobiliari commerciali troviamo in testa Deutsche Bank con 50 miliardi di euro.

Di quei 50 miliardi di euro, un terzo dei crediti (17 miliardi di euro) Deutsche Bank li ha erogati negli Stai Uniti.

3. Gli immobili commerciali negli USA sono un problema per tutti.

Il mercato immobiliare commerciale statunitense, commercial real estate (CRE), vale 20.000 miliardi di dollari. Da quando la pandemia di Covid-19 ha spinto verso lo smart working e il telelavoro, le vendite di immobili commerciali si erano quasi interrotte ovunque.

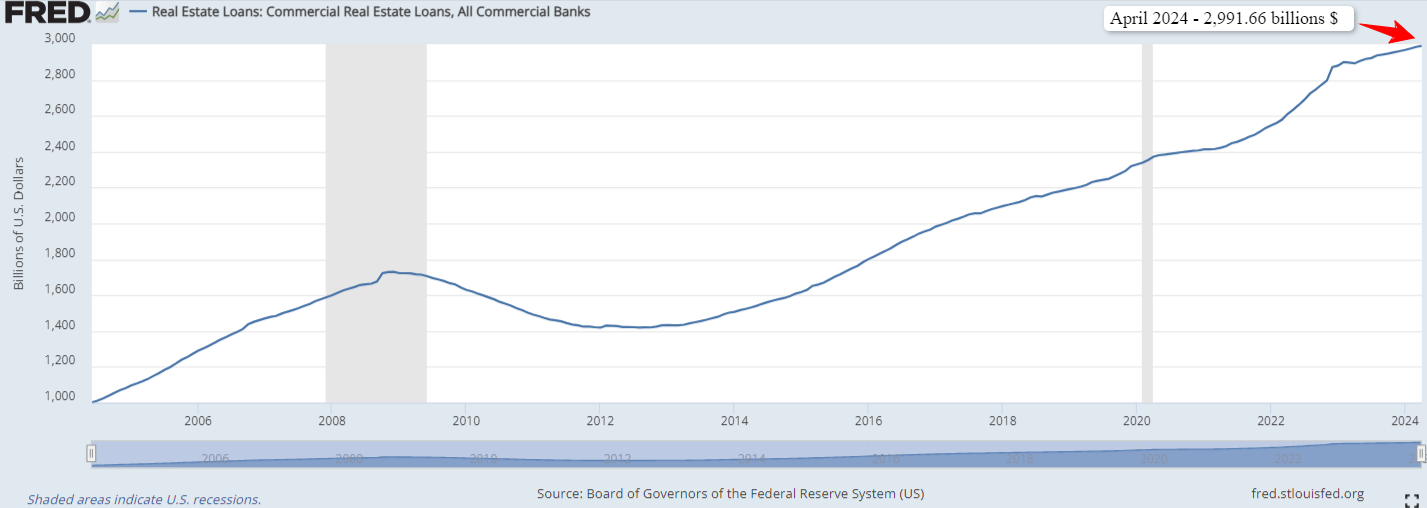

Di questi 20.000 miliardi, i finanziamenti dalle banche statunitensi sono arrivati, ad aprile 2024, a circa 3000 miliardi di $. All’inizio della recessione del 2008 erano la metà, 1500 miliardi di dollari. Il “Delinquency Rate on Commercial Real Estate Loans (Excluding Farmland), Booked in Domestic Offices, Banks Ranked 1st to 100th Largest in Size by Assets” è arrivato nel primo trimestre del 2024 a 1,48%, per trovare un valore più alto bisogna andare al quarto trimestre del 2014. Tuttavia, nel 2014 i prestiti erano meno della metà. Quindi, le perdite per le banche, in valore assoluto, oggi sono il doppio. Se il monte dei debiti continuerà ad aumentare insieme al tasso di insolvenza, la situazione diventerà presto insostenibile.

Probabilmente, il Covid ha solo ritardato la crisi finanziaria che era forse incombente nel 2019. Infatti, prima il credito è aumentato esponenzialmente fermando i fallimenti e nascondendo le perdite. Dopo, quando il credito è stato ristretto a causa della inevitabile inflazione, i potenziali venditori non erano disposti a vendere edifici ai prezzi reali. Questo ha permesso ai creditori e ai debitori di guadagnare tempo.

Nel grafico sottostante si vede come sta crescendo il debito commerciale immobiliare delle banche USA, ad aprile 2024 era di 2.991 miliardi di dollari, l’11 dicembre 2024 è arrivato a 3.007 miliardi di dollari (+11 miliardi di dollari). Una crescita insostenibile con i tassi d’interesse che rimangono alti.

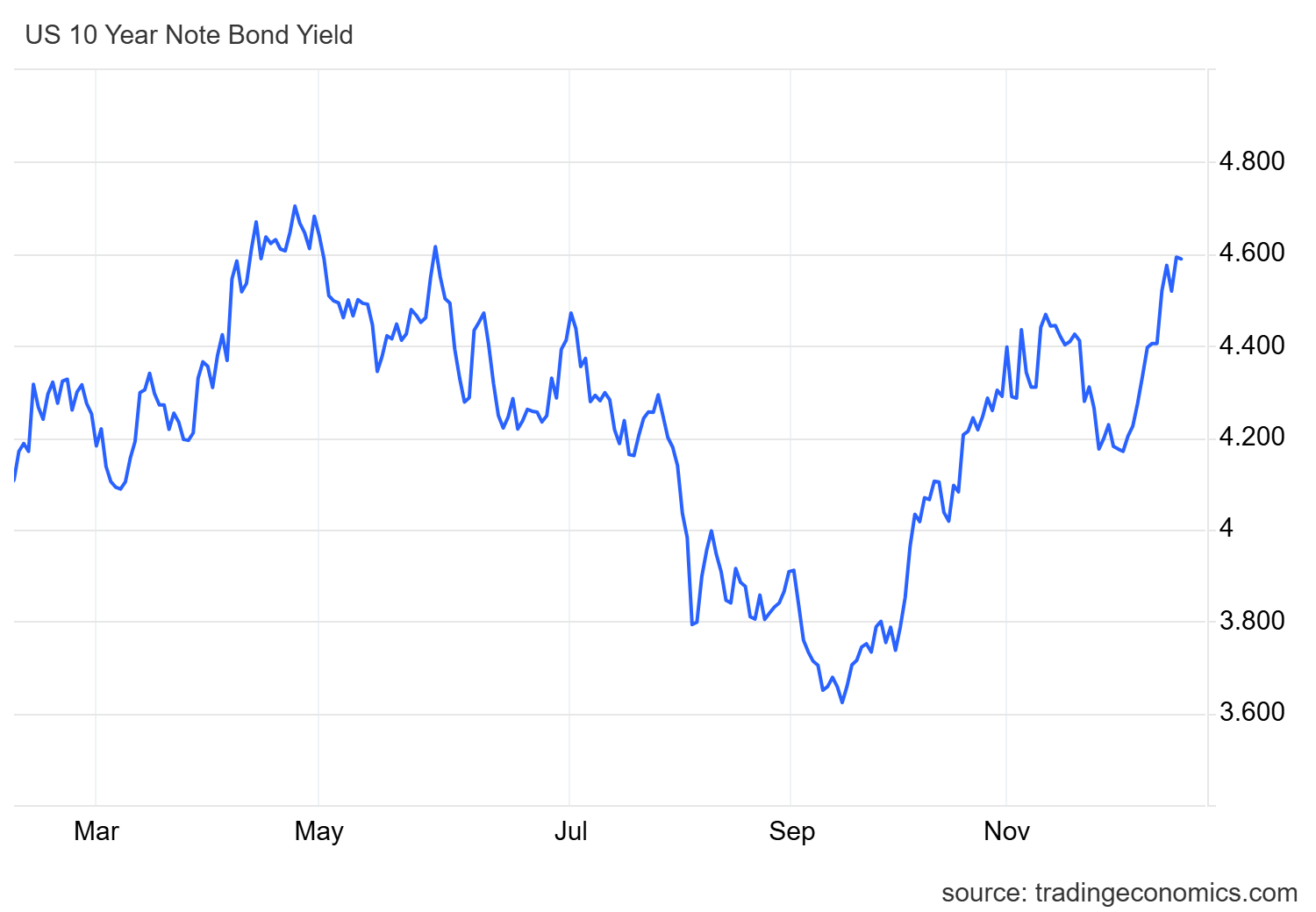

Il taglio dei tassi della FED non si traferisce al debito commerciale immobiliare

Dei circa 4,7 trilioni di dollari di debito immobiliare commerciale in essere, circa due terzi sono legati ai tassi di interesse a lungo termine indicizzati al rendimento del Tesoro a 10 anni (stima della Mortgage Bankers Association). Dopo essere scesi nel terzo trimestre del 2024, i tassi di interesse a lungo termine sono risaliti fino alla fascia media del 4%, vicini a dove erano i tassi prima che la Fed iniziasse a tagliare e molto più alti di dove erano i tassi a 10 anni negli ultimi anni. Il tasso del

Nel 2025, gli osservatori prevedono che i tassi a lungo termine rimarranno stabili, anche se la Fed continua a tagliare i tassi a breve termine.

“Il rendimento dei titoli del Tesoro a 10 anni è ora determinato meno dalle aspettative su cosa potrebbe fare la Fed e più dalle aspettative a lungo termine sulla crescita economica, l’inflazione e i deficit del bilancio federale“

Jamie Woodwell, responsabile della ricerca immobiliare commerciale della Mortgage Bankers Association.

La crisi degli US CRE sembrava rientrata

Una delle banche USA molto esposte sui CRE ma non ancora fallite è la New York Community Bancorp INC. Sembrava che NYCB avesse superato brillantemente la crisi di fiducia innescata dal crollo della Silicon Valley Bank a inizio marzo 2023. Infatti, le azioni di NYCB erano rimbalzate dal minimo di 6,54 $ del 17 marzo 2023 al massimo di 13,66 $ di 13,66 $ del 28 luglio 2023. Solo dopo un anno si è capito che il peggio deve ancora arrivare per il settore CRE.

Le azioni della NYCB hanno iniziato a scendere il 31 gennaio 2024, quando ha sorpreso gli analisti tagliando il dividendo e riportando una perdita netta trimestrale di 252 milioni di dollari e ha annunciato di aver accantonato 552 milioni di dollari per future perdite sui prestiti sugli immobili a uso ufficio e gli appartamenti di maggiori dimensioni. Di conseguenza NYCB è sprofondata su nuovi minimi storici e il 16 febbraio 2024 ha chiuso a 4,9 $. Ovvero, c’è stato un calo del 25% rispetto al minimo raggiunto con la crisi di SVB di un anno fa.

Solo due settimane dopo, ho dovuto aggiungere questo nuovo paragrafo: il primo marzo 2024, la New York Community Bank, ha perso un altro 25% circa ed è arrivata a 3,5$ per azione. Questo, dopo aver segnalato “debolezza nei controlli interni” e aver annunciato che il bilancio annuale era stato ritardato. A giugno 2024 le azioni sono su un nuovo minimo di 3,14 $. Il canarino nella miniera non è ancora morto ma soffre sempre di più.

Quello che sta succedendo è che, anche se con molto ritardo, le vendite di immobili commerciali negli Stati Uniti stanno aumentando. Di conseguenza, i prezzi stanno subendo ribassi pesanti e ora dovranno essere contabilizzate perdite ingenti che spesso prima erano state nascoste.

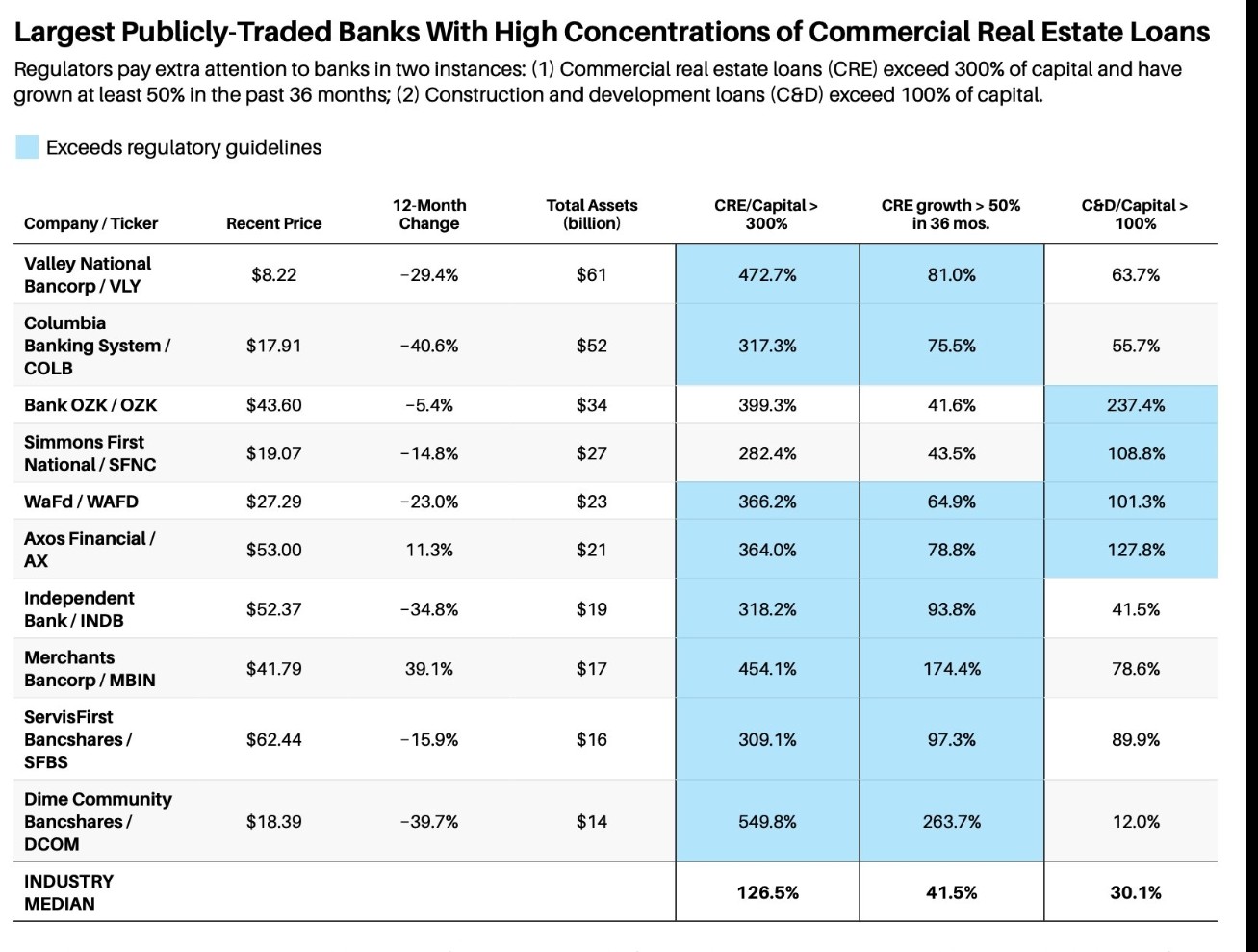

Le banche Statunitensi a maggior rischio.

Secondo Bloomberg le 10 banche statunitensi a maggior rischio di fallimento per i crediti immobiliari su immobili commerciali sono: Valley National Nancoro VLY, Columbia Banking System COLB, Bank OZK, Simmons First National SFNC, WAFD, Axos Financial AX, Indipendent Bank, INDB, Merchants Bancorp MBIN, ServicFirst Bancshares SFBS, Dime Community Bancshares DCOM.

Le banche centrali non minimizzano più il problema dei CRE

Infatti persino il presidente della FED Jerome Powell ha appena dichiarato che l’impatto degli immobili commerciali sul settore bancario è appena iniziato.

Sempre a Febbraio 2024, il segretario al Tesoro americano Janet Yellen, durante un’audizione del comitato per i servizi finanziari della Camera degli Stati Uniti, ha dichiarato: “Sono preoccupata” per le esposizioni immobiliari commerciali. Quando personaggi di questo calibro parlano apertamente di un grosso problema economico in atto, vuol dire quasi sempre che la bolla è già scoppiata e gli effetti nefasti non tarderanno a manifestarsi.

Anche la ECB è ora più preoccupata, a febbraio 2024, privatamente, la Banca Centrale Europea sta segnalando agli istituti di credito che potrebbero dover far fronte a requisiti patrimoniali più elevati se non hanno una gestione sufficiente dei rischi derivanti dagli immobili commerciali. La fonte riservata fa sapere che, nel dialogo con le banche che precede la fissazione del limite annuale per la loro solidità finanziaria, l’Autorità di vigilanza ha posto maggiormente l’accento sulla gestione dei rischi legati agli immobili commerciali.

Sono le banche regionali USA le più esposte sul mercato degli immobili commerciali

Negli Stati Uniti le banche più piccole, quelle regionali, sono le più esposte verso il mercato degli immobili commerciali. Come si vede dal grafico qui sopra, già un anno fa, a inizio marzo 2023, c’è stato un primo assaggio della possibile crisi finanziaria con epicentro nelle banche regionali USA.

Alcune banche regionali fallirono e furono assorbite. Si disse che tutto era rientrato ma il problema è stato solo rimandato. Le conseguenze future potrebbero essere gravi per tutte le banche, e non solo per le banche. Infatti, come abbiamo visto nella crisi finanziaria dei subprime nel 2008, i debiti possono finire ovunque con le cartolarizzazioni. Inoltre, veniamo da anni in cui si è prestato con estrema facilità a quasi chiunque in tutti i settori.

4. Banche europee esposte sul mercato degli immobili commerciali statunitensi.

Le banche tedesche.

Secondo Moody’s, in Germania la Aareal Bank e Deutsche Pfandbriefbank hanno la maggiore esposizione rispetto ai loro livelli di capitale ai crediti CRE statunitensi. Le azioni della Deutsche Pfandbriefbank sono scese recentemente del 25%.

Tuttavia, la banca tedesca più esposta in valore assoluto nel CRE statunitense è Deutsche Bank che a oggi risulta avere crediti per 17 miliardi di euro nel real estate commerciale USA.

Inoltre, in Germania, dopo anni di continuo rialzo, tutto il settore immobiliare ha iniziato a perdere velocemente valore. Nel 3° trimestre del 2023 i prezzi dell’immobiliare residenziale in Germania sono scesi del 10,2% rispetto ai prezzi del 3° trimestre 2023. Si può facilmente immaginare che nel settore immobiliare commerciale in Germania ci sarà presto un crollo ben superiore.

Le banche austriache.

In Austria c’è una situazione simile alla Germania. Ad esempio, la società di real estate Austriaca Signa Group le cui società controllate operano in Europa e negli USA, è da mesi sotto tiro. A dicembre 2023 tre divisioni del gruppo immobiliare e commerciale europeo Signa hanno dichiarato fallimento a Berlino. Ovviamente, tutte le banche che hanno fatto credito alle società di Signa Group sono esposte alle perdite, tra di loro c’è anche Unicredit.

Le banche italiane.

Per il momento, escludendo Unicredit che è la banca italiana con maggiori interessi all’estero, le altre banche italiane dovrebbero essere quasi immuni alle perdite sui crediti CRE negli Stati Uniti. Tuttavia, i mercati finanziari sono interconnessi, quindi le perdite dovrebbero arrivare in maniera indiretta ma potrebbero essere non irrilevanti.

Le banche francesi.

Invece, non ho trovato notizie circa l’esposizione delle banche francesi sul mercato del CRE statunitense. Tuttavia le banche francesi hanno la stessa enorme esposizione di quelle tedesche (285 miliardi di euro) al commerciai real estate in generale. L’unica differenza è che il mercato immobiliare francese sta scendendo più lentamente di quello tedesco. Tuttavia, mi meraviglierei molto se non fossero esposte in maniera consistente anche sul mercato tedesco e USA. Infatti, come testimoniano i volumi dei prestiti, alcune banche Francesi hanno una forte vocazione internazionale.

Le banche svizzere.

Infine, anche le banche Svizzere potrebbero essere molto coinvolte. Ad esempio, il primo febbraio 2024 la banca svizzera Julius Baer ha licenziato il suo amministratore delegato dopo aver riportato perdite per 586 milioni di franchi svizzeri (679 milioni di dollari) sui prestiti alla società immobiliare Signa.

Non dimentichiamoci che a marzo 2023 in Svizzera è fallita Credit Suisse. Quasi tutte banche Svizzere sono da sempre esposte sui mercati internazionali. Quindi, darei quasi per scontato che molte di loro sono esposte sul mercato del credito al CRE USA.