- L’innovazione finanziaria che ha rivoluzionato la finanza mondiale.

- Gli strumenti della crisi finanziaria del 2008: CDO, derivati, subprime, agenzie di rating e liquidità illimitata.

- In Italia, senza avere i subprime, abbiamo fatto persino peggio.

- La successione di eventi e indizi che fecero scoprire la crisi finanziaria del 2008.

- Sta per arrivare una nuova crisi finanziaria?

Dopo oltre 10 anni sappiamo quasi tutto della crisi finanziaria del 2008. Tuttavia, per capire cosa potrebbe succedere in futuro cerchimao di capire i meccanismi che l’hanno generata.

I cicli economici si ripetono nel tempo con diverse durate e intensità che dipendono da come vengono governati, la fine di un ciclo economico può essere anticipata e resa devastante dallo scoppio di una crisi finanziaria.

Le innovazioni finanziarie non sono sempre buone o sempre negative. Le truffe e i disastri esistono in ogni attività umana. L’importante è imparare dagli errori. Purtroppo, sembra che non abbiamo capito bene la lezione del 2008.

Nell’articolo ripercorreremo tutti gli eventi principali e analizzeremo gli strumenti che hanno portano alla crisi finanziaria del 2008. Alcuni commenti e alcuni link che ho inserito suggeriscono dove, secondo me, si possono annidare i germi che porteranno, prima o poi, a una crisi economica mondiale.

Molti pensano che la prossima crisi finanziaria arriverà in questo ciclo economico, ma oggettivamente non sappiamo in quale ciclo economico esploderà. Le banche centrali, i governi e le aziende cercheranno giustamente di ritardare questo evento il più possibile.

1. L’innovazione finanziaria che ha rivoluzionato la finanza mondiale.

Tutto è partito da una grossa innovazione in campo finanziario introdotta da Lewis Ranieri, un italo americano nato a Brooklyn, che lavorava nella banca Salomon Brothers. Tra il 1970 e il 1980 Lewis Ranieri inventò un nuovo tipo di strumenti finanziari, gli MBS (Mortgage Backed Security), e contribuì a creare il mercato su cui scambiarli.

L’idea rivoluzionaria di Lewis fu quella di mettere i mutui sugli immobili, dentro obbligazioni ipotecarie private, gli MBS. Senza la sua idea, le banche avevano difficoltà a rivendere i mutui che avevano erogato. Soprattutto, vendendo i mutui singolarmente, i margini di guadagno erano bassi per tutti. Le obbligazioni ipotecarie portavano vantaggi anche ai mutuatari che vedevano scendere i costi dei mutui e al mercato immobiliare che vedeva aumentare il giro d’affari.

Grazie all’idea e alla tenacia di Lewis Ranieri, si creò un mercato per questo tipo di obbligazioni. Con gli MBS, le banche e le assicurazioni possono comprare obbligazioni con un buon rendimento che, con la garanzia dei mutui sottostanti, hanno spesso un rating tripla A. Questo procedimento di cartolarizzazione dei mutui permette di inserire vari mutui, con livello di rischio molto diverso, in un unico MBS. Poi, con dei calcoli matematici, si calcola la rischiosità media dell’MBS così ottenuto.

Gli MBS non erano un nuovo strumento, erano solo stati dimenticati.

La storia, nel mondo della finanza è spesso una cosa che si cerca di far dimenticare. Intorno al 1850, negli Stati Uniti, le obbligazioni garantite da ipoteca erano già state usate dalle società ferroviarie per i terreni degli agricoltori, e contribuirono al panico finanziario del 1857.

Successivamente, intorno al 1920, sempre negli Stati Uniti, furono creati i primi MBS garantiti da prestiti commerciali, ma tutto fu sepolto e dimenticato dopo la grande crisi del 1929.

Tuttavia, fino al 2007, le obbligazioni ipotecarie non sono mai state il fulcro di una crisi finanziaria. Avevano solo contribuito parzialmente alle crisi finanziarie ed erano state un sintomo dell’esuberanza finanziaria.

Il punto debole di tutti gli ABS, degli ETF e dei derivati.

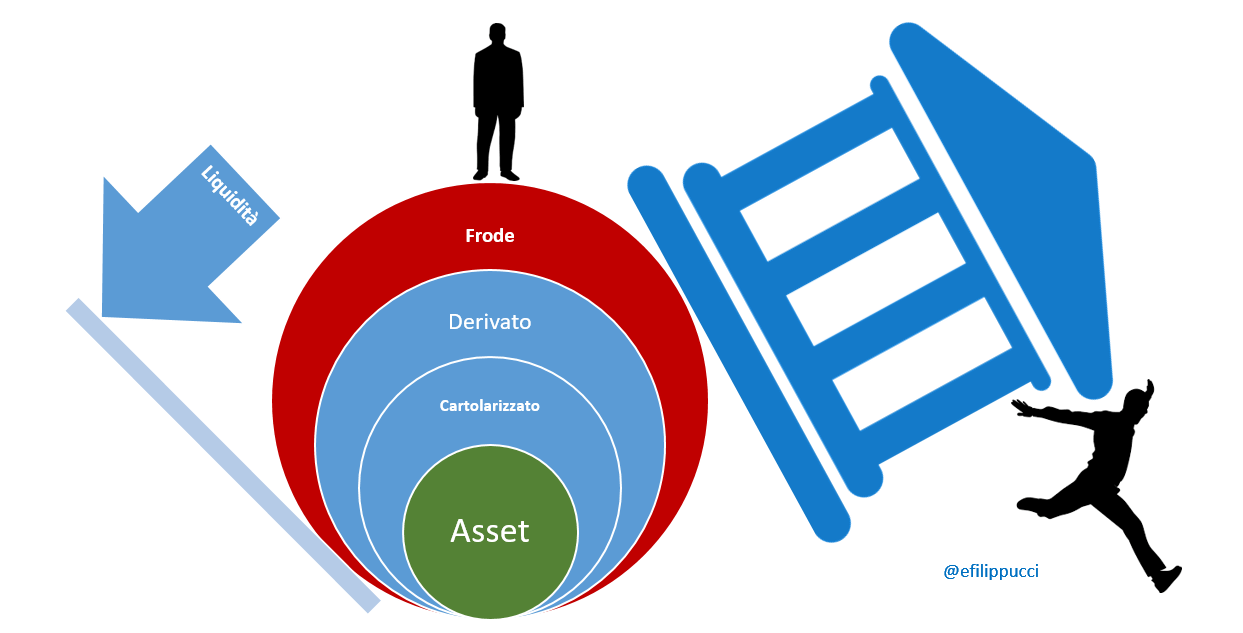

Il processo, in cui strumenti finanziari non trasferibili vengono trasformati in strumenti finanziari trasferibili si chiama cartolarizzazione.

Gli MBS cartolarizzano i mutui immobiliari, ma ci sono moltissimi altri tipi di obbligazioni e di derivati che si “appoggiano” su vari tipi di asset. Ad esempio, prestiti alle piccole imprese con la garanzia degli asset dell’azienda, prestiti automobilistici con asset le automobili e altre garanzie, ecc. Tutti questi tipi di obbligazioni o di derivati sono quindi Asset Backed Security (ABS) e, a seconda dell’asset sottostante, assumono sigle diverse. Gli ABS di cui parlerò in questo articolo sono:

- CDO, Collateralized Debt Obligation, ne esistono di vari tipi, ma gli asset sottostanti principali sono gli MBS sui debiti del mercato immobiliare.

- CLO, Collateralized Loan Obligation, con asset sottostanti i debiti delle aziende contratti con le banche.

Tutti questi ABS, possono diventare rischiosi, se la liquidità in eccesso o le politiche fiscali spingono fortemente all’acquisto dei loro asset sottostanti. In questo caso, se si perde il controllo della qualità degli ABS e degli asset sottostanti, diventa molto alto il rischio di creare una bolla su una base di frodi. Un meccanismo simile a quello dei collaterali di bassa qualità negli ABS, si sta forse innescando su ETF, azioni, obbligazioni, fondi indicizzati o derivati di ogni tipo.

Quanto sarà alto il rischio di creare un meccanismo fraudolento che porterà alla creazione di una grande bolla finanziaria dipende da:

- La forza e la durata degli stimoli delle banche centrali e delle politiche fiscali dei governi.

- L’efficacia o la carenza dei controlli sulla qualità degli asset, sui prodotti finanziari e sugli operatori di mercato.

- La qualità delle frodi alla base della truffa, ovvero la facilità e la velocità con cui si possono falsificare e traferire gli asset gonfiati.

- La forza del potere corruttivo e d’intimidazione che raggiungono gli ideatori e i complici delle truffe.

- La durata totale di questi meccanismi.

Come vedremo, la crisi finanziaria del 2008 è stata devastante perché tutte queste variabili erano al massimo.

Il punto debole dei mutui residenziali inseriti negli MBS.

Alcune banche non controllavano più i requisiti dei mutuatari perché, una volta erogati i mutui, potevano rivenderli facilmente, e con buoni margini, inserendoli nelle obbligazioni private. Più diventava facile rivendere e guadagnare con le obbligazioni ipotecarie, più aumentavano le richieste del mercato per quel prodotto.

Quindi, alla fine, la bramosia di guadagnare e la scarsità di mutui da usare come collaterale, aumentò sempre di più l’incentivo a erogare prestiti a tutti i costi.

Quando si perde il controllo degli asset utilizzati come collaterale tutti i prodotti finanziari diventano potenziali truffe.

Diversificare il rischio, mettendo in un unico prodotto finanziario diverse componenti, è una pratica corretta. Però, alcune volte, la diversificazione è una scusa per produrre prodotti finanziari complessi e difficilmente controllabili. Quando questi prodotti “molto diversificati” hanno anche valutazioni fraudolente del rischio delle sue componenti e/o del rischio totale del titolo, diventano delle frodi.

Il meccanismo di cartolarizzazione è replicabile con qualsiasi obbligazione, o peggio derivato, che utilizza un asset come collaterale. Indipendentemente dal tipo di asset usato come sottostante, oro, azioni, debiti ecc., quando le richieste per quei prodotti finanziari (ETF, obbligazioni private, derivati, indici) aumentano costantemente, si può perdere il controllo della qualità degli asset.

Quando questo accade, inizia a crescere una bolla, che è in realtà una truffa finanziaria. A questo punto, se la bolla esplode quando è piccola non fa molti danni, se invece cresce molto può destabilizzare tutto il settore finanziario e l’economia mondiale.

2. Gli strumenti della crisi finanziaria del 2008: CDO, derivati, subprime, agenzie di rating e liquidità illimitata.

L’avidità criminale può non avere limiti se non viene fermata. Non è casuale che in prossimità della crisi finanziaria sia aumentata la quantità di frodi. Le frodi, da sole, non possono creare una crisi finanziaria senza la disponibilità di leve e strumenti potenti, legittimi e legali. Il settore finanziario negli ultimi 30 anni, grazie alla disponibilità quasi infinita di liquidità, è riuscito a influenzare enormemente la politica mondiale e le istituzioni di controllo.

Ad esempio, la SEC, l’ente preposto al controllo dei mercati finanziari statunitensi, era tenuta con poco personale di controllo e difficilmente avrebbe potuto svolgere bene il suo lavoro. Inoltre, alcuni funzionari della SEC sono finiti nelle grandi banche e nelle assicurazioni che avrebbero dovuto controllare, e che non hanno controllato, e sono diventati ricchi.

Per rendere potenti gli strumenti finanziari, la FED, durante la presidenza di Alan Greenspan, ha progressivamente liberalizzato il mercato finanziario. Così, dal 1999 gli strumenti finanziari derivati erano praticamente senza regole e governati solo dalle regole del mercato.

Inoltre, le banche d’affari potevano fare le loro speculazioni finanziarie come se fossero delle normali banche commerciali. Con una leva finanziaria complessiva arrivata, in alcuni casi, a circa 33 volte gli asset posseduti. Quindi, poteva bastare una perdita dall’attività finanziaria, superiore al 3%, per rendere la banca insolvente per la parte eccedente il 3%.

In questo contesto, grazie ai derivati, gli MBS possono essere inseriti in prodotti contenenti ogni tipo di prodotto finanziario e di scommesse.

Il successo esplosivo dei CDO senza regole.

Come abbiamo visto, i mutui possono essere inseriti nelle obbligazioni ipotecarie, tante obbligazioni ipotecarie possono essere inserite dentro un Collateralized Debt Obligation. Un CDO è un derivato costruito usando come sottostante gli MBS e in alcuni casi i CDS (credit default swaps). La vendita di CDO nel 2003 ammontava a 30 miliardi di $, nel 2006 ha raggiunto i 225 miliardi di $.

Inoltre, si possono fare CDO che usano altri CDO come collaterale, i CDO al quadrato. Il massimo dell'”opacità” è stato raggiunto con i CDO sintetici, che potevano usare come asset collaterali sia altri CDO che i CDS. Tutto questo veniva giustificato con una ricerca della diversificazione del rischio quando invece era solo una moltiplicazione del rischio.

Questo castello di scommesse in leva sul pagamento dei mutui sottostanti e sul valore delle case poteva sperare di stare in piedi? Forse, se tutti avessero fatto onestamente il loro lavoro e se non si fosse creata anche una bolla nel mercato immobiliare. In realtà, ogni rallentamento del prezzo delle case o dell’erogazione dei mutui rischiava di far crollare questo castello di scommesse.

L’avidità e la corruzione hanno reso il castello di prodotti finanziari, costruito sui mutui, una bomba a tempo.

Con il meccanismo ingegnoso che era stato costruito potevano guadagnare tutti per molto tempo: banche, dipendenti, fondi, costruttori, proprietari di case, agenzie immobiliari, fisco, ecc.

Inizialmente, funzionava benissimo, perché i mutui erogati senza controllo non erano tanti. Quindi, diluendoli con altri mutui di qualità non facevano danni. Con i prezzi delle case in crescita, gonfiati dal credito facile, le banche ci potevano persino guadagnare dai pignoramenti. Questo meccanismo apparentemente virtuoso riempiva le tasche e metteva la coscienza a posto.

Peccato che anche con le innovazioni e i miglioramenti portati dalle obbligazioni ipotecarie la domanda di case, e quindi di mutui, non può essere infinita.

Quindi, a un certo punto, i mutui sarebbero diminuiti senza ulteriori stimoli e tutti avrebbero guadagnato di meno. Allora è intervenuta un’ulteriore fondamentale e devastante innovazione: i mutui subprime.

I mutui subprime, figli del successo degli MBS, dell’avidità smisurata e della corruzione.

Negli Stati Uniti venivano definiti mutui subprime quelli concessi alle persone che chiedono un mutuo con pochissime probabilità di ripagarlo. Esistevano molti tipi di mutui subprime e tutti sarebbero costati cari al mutuatario. Quindi, i subprime facevano guadagnare di più chi li vendeva.

I primi anni dopo l’erogazione del mutuo, i subprime potevano anche costare meno di un mutuo normale, ma poi il costo delle rate aumentava molto. Così, spesso, il mutuatario non riusciva più a pagare e finiva pignorato. Intanto però, chi li aveva venduti aveva preso la commissione, la banca li aveva cartolarizzati e rivenduti con un MBS, il costruttore aveva incassato i soldi, i possessori dell’MBS avrebbero preso un rendimento più alto e lo Stato aveva incassato le tasse.

Alla fine, per continuare a guadagnare sempre di più, i mutui subprime venivano concessi a chiunque, senza nessuna garanzia e spesso anche senza speranza di essere ripagati. Si poteva fare, perché nessuno voleva controllare, perché significava dover rinunciare a un guadagno immediato.

La Federal Reserve Bank di Chicago, in un report del 2010, ha calcolato che entro i primi 21 mesi sono finiti in default:

- 23,4% dei prestiti ipotecari subprime originati nel 2004.

- 31,7% dei mutui subprime erogati nel 2005.

- 43,8% dei mutui subprime erogati nel 2006.

- 32,2% dei mutui subprime del 2007.

Questa follia funzionava inserendo subito i mutui “spazzatura” dentro gli MBS. A loro volta, questi MBS, pieni di subprime diventavano affidabili, perché teoricamente erano diversificati con prestiti ipotecari di qualità migliore. Poi, le varie tranche di MBS finivano dentro i CDO che, con una diversificazione fasulla del rischio, ottenevano un rating tripla A, e così via.

Il rischio dei prestiti e degli asset spazzatura è diminuito ma non è scomparso.

Il nome subprime non è importante, perché è solo l’ultimo usato in una grande crisi. I nomi di questi prodotti vengono cambiati se si sono sporcati causando ingenti danni economici. Anche se alcuni tipi di prestiti subprime possono nascere per facilitare delle frodi, di solito nascono per un buon fine. Infatti, dare credito a chi ha poche garanzie, facendolo pagare un po’ di più, è virtuoso se a monte sono state condotte valutazioni corrette.

Però, il modello dei mutui subprime può trasformarsi in un modello di “prestiti spazzatura”. La trasformazione in frode avviene se si può erogare credito senza controlli reali e se il rischio del conto lo pagherà qualcun altro. Per passare il rischio senza farlo vedere, si usa quasi sempre una diversificazione fasulla del rischio.

Questo schema di frode è stato usato e può essere usato per qualsiasi asset. Così, qualsiasi asset gonfiato e cartolarizzato può muoversi liberamente nel mare della finanza mondiale.

Sono riusciti a mettere immondizia persino nei fondi monetari tripla A. Quindi, devono esserci controlli rigorosi degli asset sottostanti o collaterali: obbligazioni, nelle azioni, nei fondi comuni, negli ETF e soprattutto nei derivati più complessi.

Purtroppo, le leve monetarie o fiscali fanno aumentare la richiesta di asset, che non sono più sufficienti per tutti gli ETF, i fondi e i derivati, così le società finanziarie spingono per allentare i controlli. Così, alla fine, si potrebbero ricreare, con nomi e asset diversi, gli stessi modelli di frode che portarono alla crisi finanziaria del 2008.

3. In Italia, senza avere i subprime, abbiamo fatto persino peggio.

In Italia, formalmente, non abbiamo avuto i mutui subprime. Tuttavia, abbiamo avuto una corruzione diffusa che ha contribuito a gonfiare il debito pubblico e prestiti “spazzatura” e clientelari concessi senza adeguate garanzie. Ci sono stati così molti fallimenti e salvataggi bancari, spesso causati dai prestiti clientelari, senza l’individuazione dei responsabili. Per molti anni, sono stati tutti ricchi e felici con il credito facile clientelare. I principali responsabili, come la solito, sono ancora ricchi e potenti.

La crisi finanziaria del 2008 ha riportato tutti alla realtà, abbiamo bruciato risorse preziose, per arricchire un po’ di italiani e rafforzare le carriere di politici e dirigenti.

In Italia, i mutui e i prestiti spazzatura rimenavano nascosti dentro le stesse banche che li avevano erogati. In questo modo, al contrario degli Stati Uniti, le insolvenze non sono state esportate in tutto il mondo, ma sono state tutte a carico del sistema economico e finanziario italiano.

Purtroppo, dopo l’effimero stimolo economico prodotto dai crediti erogati con logiche fraudolente di politica clientelare, il saldo è stato nettamente negativo. Abbiamo distrutto ricchezza e benessere per inseguire un modello economico debole e basato sulla corruzione. Il caso italiano, dimostra che il corto circuito finanza politica può spostare e distruggere ricchezza anche senza strumenti finanziari sofisticati. Dobbiamo invece lavorare affinché il rapporto tra finanza e politica produca benessere e progresso duraturo.

Buona parte del mercato immobiliare italiano non si è ancora ripreso dalla crisi iniziata nel 2008. Le prospettive future del mercato immobiliare italiano sono difficili da prevedere e l’economia italiana è sempre meno competitiva. Di conseguenza, le banche italiane non finiranno nemmeno nel 2020 di svalutare e dismettere il patrimonio immobiliare associato ai prestiti andati in sofferenza.

Questi anni di debole crescita hanno contribuito ad aumentare ulteriormente il debito pubblico e hanno fatto fuggire persone e aziende dall’Italia. Avremmo disperatamente bisogno di risorse finanziarie e umane per far ripartire un’economia in stagnazione da decenni. Una seconda grossa recessione potrebbe far scoppiare i vecchi e i nuovi squilibri del sistema economico e finanziario italiano.

La bolla del 2008 è stata gonfiata dall’immensa liquidità immessa dalle banche centrali e da criminali con complici ovunque.

Senza il denaro a basso costo immesso dalle banche centrali la bolla fraudolenta dei subprime sarebbe durata poco e avrebbe prodotto meno danni. Invece, il danno creato all’economia mondiale e all’umanità è stato enorme.

I mutui residenziali vengono erogati sulla base del prezzo delle case. Quindi, il collaterale principale dato in garanzia dei mutui sono le abitazioni stesse. Per far comprare una casa a chi non ha né garanzie personali né risparmi, bisogna erogare mutui subprime molto vicini al valore della casa.

Ovviamente, quando alla fine sempre più persone non pagavano i mutui, tutto il castello creato sopra gli immobili è crollato. I prezzi degli immobili sono crollati molto al di sotto del valore del mutuo erogato e tutto l’intreccio di prodotti finanziari ha trascinato il sistema finanziario ed economico nel precipizio.

Tutto il meccanismo poteva stare in piedi solo se la percentuale di fallimenti tra i mutuatari fosse rimasta bassa. Infatti, se ci fossero stati un numero limitato di MBS insolventi, il sistema avrebbe retto.

Invece, dal 2007 in poi, sono diventati insolventi persino molti CDO valutati AAA e comprati da banche, fondi pensione e assicurazioni. Infatti, anche i rating degli MBS e soprattutto dei CDO erano completamenti falsati.

La farsa dei controlli delle agenzie di rating.

Le agenzie di rating non erano in grado di controllare i prodotti più complessi e spesso abbassavano i rating solo dopo che il mercato ne aveva individuato i rischi. Buona parte del loro lavoro era confermare i rating che venivano richiesti per le varie tranche di MBS e di CDO e reagire, in grande ritardo, agli eventi negativi del mercato.

Secondo me, sarebbe bastato vedere i prezzi di un rinnovo del rating per capire che non c’erano veri controlli. Verificare lo stato di pagamento di tutti i mutui inseriti in un MBS era un lavoro enorme e costoso e il rinnovo del rating sarebbe dovuto costare tanto.

Un’agenzia di rating che doveva valutare un CDO, con dentro tanti MBS, magari controllati da altre agenzie di rating, probabilmente, nella migliore delle ipotesi, faceva un calcolo matematico. Non potevano certo controllare tutti i mutui dentro ogni MBS. Quindi, praticamente, mutui quasi senza controlli, MBS quasi senza controlli e CDO senza controlli.

Si è scoperto poi che le agenzie di rating, quando sapevano che dentro molte tranche di MBS c’erano solo subprime, si limitavano ad abbassare il rating su una piccola percentuale delle tranche. Quindi, alcune tranche con dentro solo subprime venivano valutate tripla A. Le agenzie di rating, costrette dalle tensioni sui mercati, hanno abbassato i rating di molte tranche poco affidabili di MBS, solo dal terzo trimestre del 2007.

Si capisce così, come molti CDO, Lehman Brothers e molte sue obbligazioni, siano andati in default con il rating AAA, il migliore in assoluto.

4. La successione di eventi e indizi che fecero scoprire la crisi finanziaria del 2008.

Se ti interessa solo sapere quello che oggi è simile ai problemi del 2008 puoi andare direttamente al capitolo 5. Questo capitolo è un mio approfondimento cronologico di quello che è successo nei mercati finanziari tra il 2007 e la fine del 2008. Avrei potuto farlo come un articolo separato, ma senza le premesse precedenti sarebbe stato molto complicato da capire. Ho messo insieme, in modo sintetico, gli eventi che ritengo più significativi e più utili per capire le logiche nascoste che oggi sono diventate evidenti.

- Dal 1° luglio 2006, le agenzie di rating cambiano i modelli di valutazione del rischio dei mutui subprime.

- Inizio del 2007, i primi sintomi della futura crisi diventano visibili.

- I prezzi dei CDS e delle varie tranche di MBS e CDO cominciavano a dare segnali contrastanti.

- Metà del 2007, il fallimento di alcuni MBS, i problemi di Bear Stearns e di Countrywide Financial.

- Verso la fine del 2007, molte società finanziarie avevano capito e stavano scaricando i problemi ovunque potessero.

- Dopo il Natale del 2007, i cittadini americani mostrarono un interesse o un’ansia enorme per la parola recessione.

- Gennaio 2008, la tensione tra gli operatori è alle stelle, si fatica per tenere il segreto.

- Marzo 2008, la storica conferenza di Steve Eisman e liquidazione di Bear Stearns.

- Giugno 2008, i primi segni evidenti dei problemi di AIG con i CDS.

- Settembre 2008, i primi grandi salvataggi e il fallimento di Lehman Brothers.

a. Dal 1° luglio 2006, le agenzie di rating cambiano i modelli di valutazione del rischio dei mutui subprime.

Questo annuncio, apparentemente insignificante, richiedeva maggiori garanzie per tutti i nuovi mutui subprime che dovevano finire negli MBS, dopo il 1° luglio 2006. Poco dopo, anche Moody’s fece un annuncio simile. Di colpo, le garanzie richieste per inserire i mutui subprime dentro gli MBS aumentarono del 30% per Moody’s e del 40% per S&P.

Tuttavia, gli MBS peggiori, fatti precedentemente usando i modelli di valutazione “più deboli”, mantennero il vecchio modello di rating. Se tutti gli MBS fossero stati valutati con il nuovo modello sarebbe scoppiata subito la bolla. Tuttavia, con il nuovo modello di valutazione, non era più possibile emettere tanti titoli MBS tossici. Di conseguenza, senza la spinta di tanti nuovi MBS i prezzi delle case smisero di crescere immediatamente. La festa stava per finire molto male, ma quasi nessuno lo aveva capito.

b. Inizio del 2007, i primi sintomi della futura crisi diventano visibili.

Negli Stati Uniti, le procedure di pignoramento degli immobili, per il mancato pagamento dei mutui aumentarono dell’87% a giugno 2007 rispetto a giugno 2006.

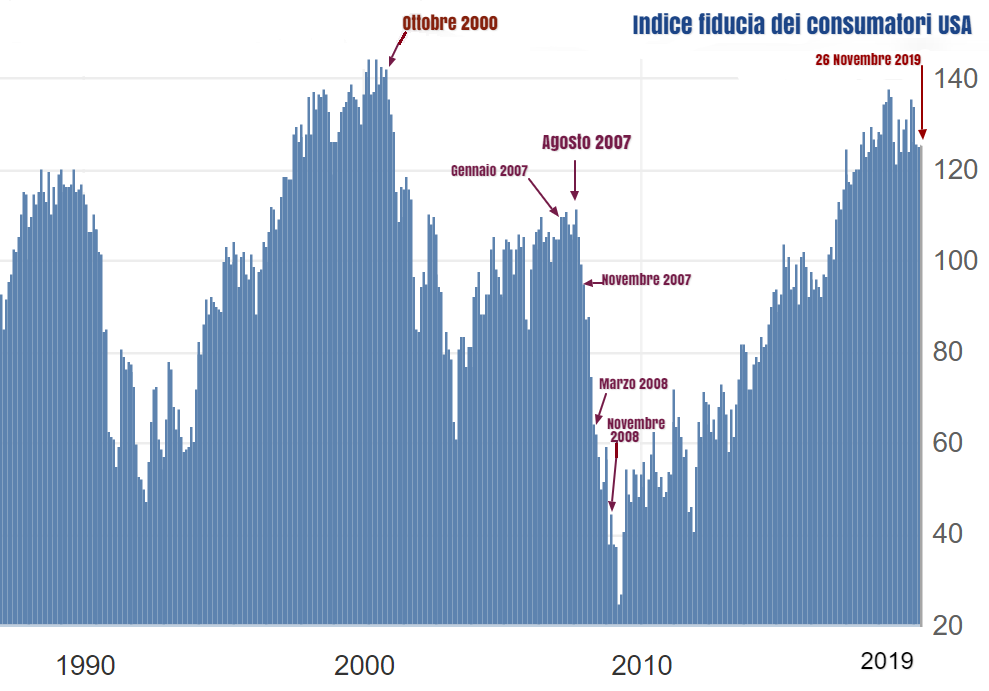

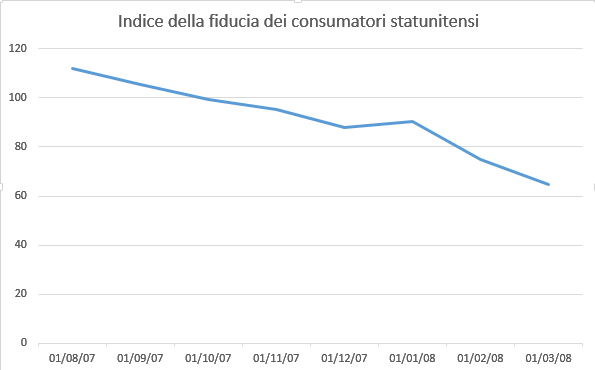

Tuttavia, come si vede dal grafico, la fiducia dei consumatori statunitensi raggiunse nuovi massimi ad agosto 2007 e rimase su valori relativamente alti fino a ottobre 2007. La fiducia dei consumatori è fondamentale per tutta l’economia statunitense. Infatti, le spese dei consumatori americani rappresentano circa il 70% del prodotto interno lordo degli Stati Uniti.

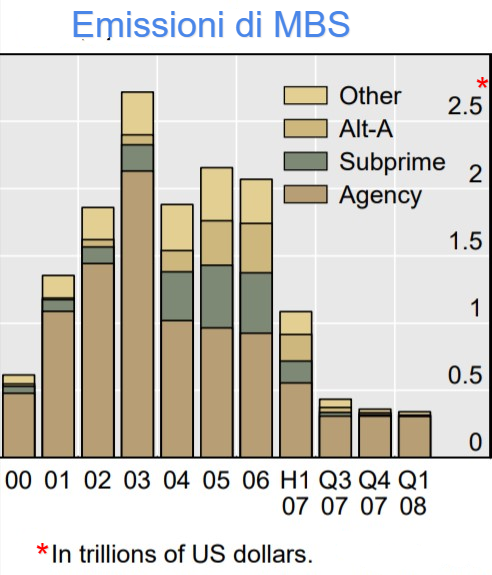

A inizio 2007, non solo aumentarono enormemente i pignoramenti, ma corollario le emissioni di mutui. Infatti, come si vede dal grafico, nella prima metà del 2007 fu emessa la metà degli MBS rispetto al 2006.

Quindi, i primi dati che indicavano un fortissimo rallentamento nel mercato immobiliare statunitense sono usciti a inizio 2007. Così, gli investitori e i cittadini statunitensi iniziarono a chiedersi se fosse in arrivo una recessione. Invece, molte banche e assicurazioni stavano per cadere nella trappola dei CDS. A marzo 2007, si potevano comprare CDS su MBS tripla A per pochi centesimi.

Cosa è un CDS e come diventa una scommessa.

Un CDS è uno swap finanziario sul fallimento di un titolo e può essere o un’assicurazione o una scommessa:

- Diventa un’assicurazione se chi compra il CDS possiede il titolo oggetto dell’assicurazione sul fallimento.

- Diventa una scommessa se chi compra il CDS non possiede il titolo rimborsato in caso di fallimento del titolo.

Ad esempio, i CDS su MBS sono contratti in cui le società finanziarie che li emettono vendono un’assicurazione o una scommessa. Se non si coprono, le società finanziarie non sono più intermediarie ma diventano assicuratrici, assumendo tutti i rischi.

I primi CDS su MBS e CDO, trattati pubblicamente sul mercato, furono immessi negli Stati Uniti nel 2005. Questi CDS pubblici, erano utilizzati soprattutto per inserire i CDS nei CDO sintetici, Tuttavia, i primi contratti CDS proprietari erano già stati creati anni prima. Ad esempio, già nel 2003 Morgan Stanley aveva CDS sulle tranche di MBS meno affidabili.

Prima del 2007, nessuno pensava avesse senso scommettere sul rischio d’insolvenza delle obbligazioni ipotecarie teoricamente più affidabili.

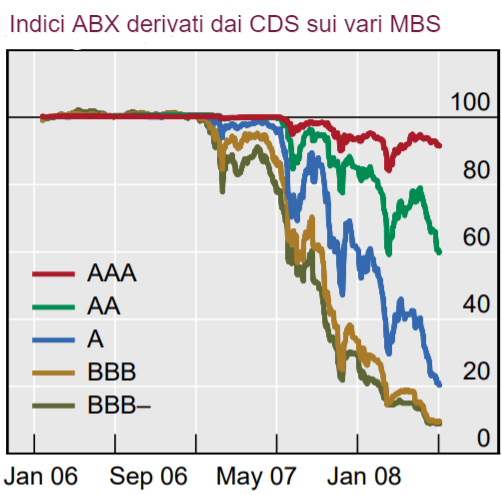

A gennaio 2007, i prezzi degli MBS e dei CDO erano ancora stabili, nonostante il forte aumento dei pignoramenti nel mercato immobiliare iniziato a metà del 2006. Come si vede dal grafico successivo, i prezzi derivati delle varie tranche di MBS, tramite gli indici ABX, iniziarono a scendere all’inizio del 2007. La famiglia di indici ABX era relativamente nuova nel 2007 e si basava sui prezzi dei primi swap per assicurarsi dal rischio di fallimento, i CDS.

c. I prezzi dei CDS e delle varie tranche di MBS e CDO cominciavano a dare segnali contrastanti.

I prezzi delle tranche di CDS, non tripla A, cominciarono a salire dopo gennaio 2007, in ritardo rispetto all’aumento dei pignoramenti delle case iniziato a metà 2006. Quindi, l’indicazione dell’aumento del rischio di insolvenza, degli MBS e dei CDO con tranche meno affidabili, è arrivata in ritardo.

Essendo gli MBS obbligazioni private, teoricamente molto sicure, la forte diminuzione di prezzo, misurata indirettamente con gli indici ABX, era molto preoccupante. Tuttavia, gli indici ABX li potevano vedere solo gli investitori istituzionali, nessun giornale ne parlava in quel momento.

L’aumento dei prezzi dei CDS, nella prima metà del 2007, era prodotto da alcune banche che avevano iniziato a capire il rischio. Quindi, vendevano una parte dei loro CDO e dei loro MBS e cercavano di comprare CDS per assicurarsi dal rischio di fallimento di CDO e MBS.

Le banche, fino a quando hanno potuto, hanno tenuto alti i prezzi degli MBS e dei CDO per cercare di sbarazzarsi, al massimo prezzo, dei titoli quasi certamente insolventi. Fino a gennaio 2007, i prezzi dei CDS sono rimasti stabili e prossimi allo 0. Successivamente, non tutti prezzi dei CDS su MBS e CDO sono saliti subito di prezzo. I prezzi dei CDS sulle tranche di CDO AAA sono rimasti quasi fermi fino a maggio 2007.

I CDS sulla stessa tranche di MBS o CDO potevano avere comportamenti diversi.

Inoltre, alcuni CDS privati su tranche mezzanine, emessi dalle banche a pochi operatori, rimanevano fermi generando solo costi ricorrenti. Questo era possibile perché alcuni CDS su CDO e su MBS furono stipulati con contratti specifici richiesti da chi aveva proposto la scommessa.

Quindi, i prezzi di molti CDS non erano facili da determinare e le coperture aggiuntive richieste dalle banche, se non regolate in modo preciso e rigoroso nel contratto, potevano essere arbitrarie. Inoltre, ci potevano essere manipolazioni temporanee dei prezzi degli asset di riferimento meno liquidi. Tutto questo, poteva incentivare la svendita anticipata di alcuni CDS.

Quando i mutui non furono più sufficienti per generare tutti gli MBS richiesti dai CDO furono usati i CDS naked per “simulare” gli MBS.

Questa è forse la parte più folle della storia del 2008. Con i tassi d’interesse molto bassi, per trovare rendimenti decenti ma sicuri, molti fondi pensione e assicurazioni mondiali compravano sempre più CLO. Tuttavia, anche dando mutui a chiunque avesse voglia di comprare una casa, senza richiedere garanzie, i mutui non erano comunque sufficienti per creare abbastanza MBS. La richiesta di CLO era enorme e gli MBS non erano mai abbastanza.

Perciò, le banche d’affari e i CDO manager inventarono gli MBS “virtuali”. La folle logica era: se ci sono persone che comprano dei CDS, per scommettere o proteggersi dal rischio di fallimento degli MBS, visto che gli MBS erano ritenuti sicuri, si otterrebbe un reddito sicuro. Di conseguenza, assumendo il rischio dei CDS nei CDO sintetici, si crearono dei nuovi CDO, con molti meno MBS reali, e inspiegabilmente “sicuri”.

La follia criminale e la stupidità del sistema funzionarono mostruosamente bene, quando da metà del 2006 crollarono le emissioni di MBS e le morosità dei mutui cominciarono a salire, molti più investitori volevano assicurarsi o scommettere sul fallimento degli MBS con i CDS. Questi CDS furono inseriti nei CDO per sostenere la domanda.

Alcune grandi assicurazioni, come AIG, avevano assunto enormi rischi con i CDS a fronte di rendimenti ridicoli ma dal 2006 non vendevano più CDS. Quindi, i CDO manager, aiutati dalle grandi banche, coprirono questo buco di offerta di CDS con i CDO sintetici.

d. Metà del 2007, il fallimento di alcuni MBS, i problemi di Bear Stearns e di Countrywide Financial.

Con i prezzi delle case in discesa e con i pignoramenti in aumento, nel 2007 diventarono insolventi alcune obbligazioni MBS private in alcuni CDO. Tuttavia, il default di alcuni MBS non avrebbe dovuto creare problemi, i CDO in cui erano inseriti avevano altre tranche migliori di MBS che avrebbero dovuto consentire di coprire le perdite. Invece, i segnali di instabilità aumentarono velocemente:

- Il 22 giugno 2007, due fondi di Bear Stearns (High-Grade Structured Credit e HG S. Enhanced Leveraged) iniziarono ad avere problemi. I due fondi investivano in CDO poco trattati e quindi difficili da liquidare. Infatti, 850 milioni di $ di garanzie sottostanti dei due fondi ottennero offerte per soli $100 milioni.

- Il 16 luglio 2007, i due hedge fund della banca Bear Stearns, dichiarano di avere perso quasi il 50% del loro valore. Il 31 luglio del 2007, a causa delle enormi perdite subite, Bear Stearns liquidò i due hedge fund che trattavano CDO su MBS.

- Il 24 luglio 2007, arrivo anche il profit warning di Countrywide Financial, di proprietà di Bank of America dal 2006. Countrywide Financial possedeva il 20% dei mutui immobiliari statuitesi e avvertiva che stava perdendo soldi nel settore dei mutui di prima qualità, prevedendo perdite per circa 293 milioni di $.

Questo sembro molto preoccupante visto che gli MBS, con mutui di prima qualità, fino a quel momento, erano considerati tra i prodotti finanziari più sicuri al mondo. Di conseguenza, molti operatori professionali finalmente capirono la gravità della situazione. Quindi, se si potevano avere perdite consistenti nei mutui di prima qualità, allora, negli MBS e nei CDO con dentro anche i subprime, le perdite potevano essere enormi. Il panico si stava diffondendo silenziosamente tra gli operatori professionali.

e. Verso la fine del 2007, molte società finanziarie avevano capito e stavano scaricando i problemi ovunque potessero.

Alcune banche e fondi iniziarono silenziosamente a liquidare le posizioni lunghe su MBS e CDO. Incredibilmente, c’erano ancora molte istituzioni finanziarie negli Stati Uniti, e soprattutto al di fuori, che non avevano ancora capito quello che stava per accadere. Alcune banche, assicurazioni e inventori fecero la mossa sbagliato nel momento sbagliato.

Comunque, le banche che erano da tempo piene di crediti difficilmente esigibili e di titoli spazzatura, non hanno avuto il tempo di salvarsi da sole. Infatti, sbarazzarsi o coprirsi velocemente dai rischi di enormi quantità di titoli, senza destare sospetti e senza scatenare un ribasso, è impossibile.

Inoltre, data la dimensione enorme della bolla finanziaria, si potevano fare comunque errori devastanti, anche avendo capito in anticipo qual era il problema.

Ad esempio, alcuni pensarono che vendere CDS su CDO con rating AAA fossero soldi sicuri rubati a dei fessi. Invece, diventarono insolventi anche molti CDS AAA. Le maggiori schifezze vennero inserite proprio nei fondi obbligazionari, monetari e misti di tutto il mondo, persino nelle obbligazioni tripla A.

Destava qualche apprensione Citigroup, ma solo per la scarsa redditività.

Sui mercati finanziari, le azioni di Citigroup avevano iniziato a scendere da luglio 2007. Il 31 ottobre 2007, il calo delle azioni di Citigroup accelerò per le critiche alla politica dei dividendi troppo generosi, addirittura maggiori dei profitti. Le critiche erano contenute in un report di Meredith Whitney, un’anonima analista di Oppenheimer Holdings.

Quindi, non sembrava nulla di particolarmente preoccupante, ma il titolo era crollato dell’8% in un solo giorno. Invece, Citigroup aveva centinaia di miliardi di dollari in asset tossici. Le grosse grane stavano giù scoppiando ma si cercava di nasconderle.

Nell’autunno del 2007, tra gli operatori circolano voci sui primi problemi di Morgan Stanley con i CDS su CDO tripla A.

A ottobre 2007, diede le dimissioni Howard Hublerb III, noto come Howie Hubler, il dirigente della divisione Global Proprietary Credit Group di Morgan Stanley. Nonostante avesse ricevuto una buona uscita da 10 milioni di $, tra gli operatori circolava la voce che avesse causato enormi perdite.

Successivamente, nel 2008, fu raccontato che la Global Proprietary Credit Group di Morgan Stanley aveva venduto 16 miliardi di $ di CDS su tranche di CDO tripla A. Quando anche i prezzi dei CDO tripla A hanno cominciato a scendere, da metà 2007, i 16 miliardi di $ di CDS, su CDO Tripla A, sono schizzati su. Alla fine, i CDS venduti hanno causato 9 miliardi di $ di perdite per Morgan Stanley.

Pare, che la vendita di CDS, su CDO tripla A, fosse una copertura dei costi generati dai CDS, su tranche di CDO di qualità inferiore, comprati precedentemente. Howie Hubler non ha mai rilasciato dichiarazioni.

Nemmeno chi aveva comprato i CDS poteva stare tranquillo.

A questo punto non si sapeva più chi avrebbe perso tutto. Persino chi aveva scommesso sul fallimento dei CDO e degli MBS, rischiava di perdere tutto:

- La sua controparte e la banca intermediaria potevano fallire.

- La situazione eccezionale poteva creare ritardi infiniti, veri o finti.

- Si potevano invocare cavilli legali, interpretati volutamente in modo fazioso, che avrebbero richiesto lunghe e costose azioni legali per ottenere il dovuto.

- L’insolvenza poteva non portare a un fallimento ufficiale per l’intervento dello Stato che tamponava la situazione nella speranza di tempi migliori.

Fortunatamente, da luglio 2007 in poi, anche chi aveva comprato i CDS “custom”, su MBS e CDO, poté iniziare a venderli, segretamente, con un buon profitto. Ovviamente, chi aspettò i mesi successivi per vendere i CDS ha guadagnato percentuali molto più alte, ma ha rischiato che le sue controparti e il suo intermediario saltassero.

L’economia mondiale stava per essere travolta e le borse toccavano i nuovi massimi.

Nella seconda metà del 2007 i dati erano già preoccupanti e iniziarono a circolare articoli di giornalisti e blogger che denunciavano le condizioni precarie del mercato finanziario statunitense. Tuttavia, le istituzioni negavano che ci fosse il benché minimo rischio sui mercati finanziari. I normali investitori erano ancora quasi tutti tranquilli, di articoli catastrofisti ne girano tanti periodicamente e poi di solito non succede niente. Quindi, sui mercati sembrava quasi tutto tranquillo:

- L’indice S&P 500 della borsa di New York raggiunse un nuovo massimo storico a inizio ottobre del 2007.

- Il 28 dicembre 2007, l’indice delle più grandi società quotate in Europa, l’Eurostoxx, viaggiava in prossimità dei massimi toccati a luglio.

- Invece, il 30 dicembre 2007, l’indice FTSE Mib della Borsa Italiana era già sceso del 16,6% (7.500 punti) rispetto al suo massimo storico di 45.000 toccato a maggio 2007. Nel 2019, l’indice FTSE Mib è ancora sotto quel massimo storico di quasi il 50%.

Quindi a fine 2007, tutto sembrava normale nelle economie più forti e sviluppate, i problemi sui mercati italiani sembravano un problema isolato. La fuga dal rischio era iniziata nelle nazioni più deboli e indebitate. Tuttavia, chi aveva puntato sul ribasso negli Stati Uniti era probabilmente disperato.

f. Dopo il Natale del 2007, i cittadini americani mostrarono un interesse o un’ansia enorme per la parola recessione.

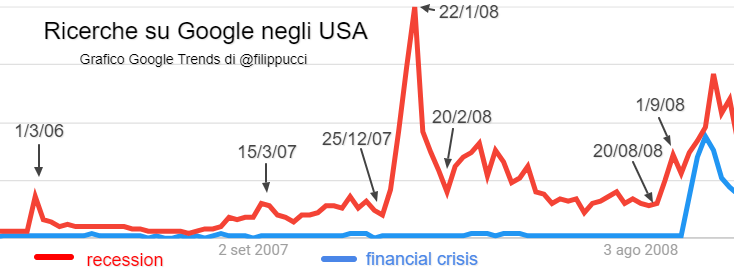

Come si vede dal mio grafico, prodotto con Google Trends, le ricerche della parola recession hanno avuto un picco tra il Natale del 2007 e i primi di gennaio del 2008. Tuttavia, non mostravano ancora nessun interesse o ansia per la frase “crisi finanziaria”.

Però, l’indice della fiducia dei consumatori statunitensi aveva segnalato prima il deterioramento dell’economia. Infatti, l’indice era rimasto per lungo tempo tra 100 e 111. Poi, come si vede dal grafico sottostante, da agosto 2007, è iniziato il crollo dell’indice della fiducia dei consumatori:

Quindi, la fiducia dei consumatori resta l’indicatore più importante dello stato dell’economia USA ma nemmeno lui da solo è affidabile. Infatti, l’indice Conference Board Consumer Confidence aveva toccato il minimo di 85,2 punti a Novembre 2005, ma poi era risalito.

g. Gennaio 2008, la tensione tra gli operatori è alle stelle, si fatica per tenere il segreto.

A gennaio 2008, i mercati erano tranquilli, ma cominciarono dei piccoli crolli improvvisi sui titoli azionari, sui derivati e sulle obbligazioni. I piccoli crolli venivano giustificati con scuse fantasiose e il mercato tornava a salire un pochino.

- Ad esempio, alla fine di gennaio 2008, Société Générale avrebbe perso 4,9 miliardi di euro per le transazioni non autorizzate del trader Jérôme Kerviel. Immagino, che questo trader abbia fatto cose molto gravi, visto che è stato condannato, ma dubito che potesse provocare da solo una perdita del genere.

Quello che nessuno aveva ancora il coraggio di dire al mondo era che la dimensione delle frodi (dei subprime, di alcune banche, delle agenzie di rating e delle istituzioni di controllo) era diventata talmente grande che nessun investimento era sicuro. Invece, raccontavano che pochi trader cattivi erano la causa dei problemi e tutto era tornato sotto controllo.

h. Marzo 2008, la storica conferenza di Steve Eisman e liquidazione di Bear Stearns.

Steve Eisman, gestore di FrontPoint Partners, un hedge fund di Morgan Stanley, scommetteva sul fallimento di alcuni CDO e sul crollo delle azioni di molte banche. Il 14 marzo 2008, Steve Eisman fu invitato a un confronto televisivo sulla situazione nei mercati e sulla crisi di Bear Stearns. Durante quel breve dibattito televisivo, Steve Eisman disse quello che ormai molti operatori professionali sapevano. In sintesi, disse che tutto il sistema finanziario e di controllo era corrotto e che stava per arrivare, non solo la fine di Bear Stearns, ma una crisi finanziaria epocale.

Normalmente, quando una persona dice cose così enormi e incredibili, con un conflitto d’interesse così grande, senza dati o prove, farebbe fare a tutti una grossa risata. Invece, rise solo il suo interlocutore nel dibattito e, dopo aver riso, aggiunse che avrebbe continuato a comprare altre azioni della banca. Durante quel dibattito, i titoli di Bear Stearns crollarono del 38%. Evidentemente, molti già sapevano della gravità della situazione e si sentirono scoperti dalle dichiarazioni di Eisman. Questo episodio è stato raccontato nel film La Grande Scommessa, ed è realmente accaduto. Il personaggio di Steve Eisman nel film si chiama Mark Baum.

Il presidente della FED, Ben Bernanke, non fece fallire Bear Stearns. Il 14 marzo 2008, dopo quel dibattito e quel crollo, la FED concesse un prestito di 25 miliardi di $ per liquidare Bear Stearns. Solo gli azionisti Bear Stearns ebbero grosse perdite in quel momento, gli asset furono comprati da JP Morgan e il problema della qualità degli asset fu parzialmente nascosto.

La SEC statunitense, invece di indagare, negava i problemi e chiudeva gli occhi.

L’allora presidente della SEC, l’ente preposto per vigilare sul mercato statunitense, disse che si era trattato di una crisi di fiducia ingiustificata e che Bear Stearns avrebbe avuto i capitali per stare in piedi.

In realtà, il panico si era diffuso e per motivi molto reali, non si sapeva più che rischi nascondessero gli asset nelle banche, nei fondi e nei derivati. Allora, il presidente della SEC fece un’altra dichiarazione il 20 marzo 2008, che oggi sembra surreale:

Nonostante Bear Stearns abbia continuato a disporre di garanzie di alta qualità per garantire la sicurezza dei prestiti, le controparti del mercato sono diventate meno disposte a stipulare accordi di finanziamento collateralizzati con Bear Stearns.

Christopher Cox, presidente della SEC statunitense.

Era stata creata la più grande truffa finanziaria della storia. Di conseguenza, i tentativi di negare l’evidenza, dei banchieri, delle istituzioni finanziarie e degli operatori, avrebbero funzionato sempre meno.

i. Giugno 2008, i primi segni evidenti dei problemi di AIG con i CDS.

AIG, American International Group, a quei tempi la più grande società finanziaria e assicurativa al mondo comincia ad avere problemi. Già nel 2005 la SEC aveva aperto un’indagine per frode su AIG e l’amministratore delegato Maurice R. Greenberg si era dovuto dimettere.

Nessuno ne parlava ufficialmente, ma AIG aveva emesso una quantità enorme di CDS su CDO, teoricamente sicuri perché con rating molto alto. Molti CDS di AIG li aveva comprati Goldman Sachs.

Il prezzo delle azioni AIG da ottobre 2007 aveva iniziato a scendere e non si fermava più, in meno di un anno si era già quasi dimezzato. Il 15 giugno 2008 L’amministratore delegato di AIG, Martin Sullivan rassegna le dimissioni e viene sostituto da Robert B. Willumstad, arrivato in AIG solo dal 2006.

Il cambio al vertice e la vendita di asset non sortirono alcun effetto, il titolo AIG continuò a crollare, senza sosta, per tutto il 2008.

j. Settembre 2008, i primi grandi salvataggi e il fallimento di Lehman Brothers.

A inizio 2008, la situazione era già irrecuperabile, i tassi di pignoramento dei mutui continuavano ad aumentare, ma il panico era limitato agli operatori professionali più attenti. Invece, i cittadini statunitensi erano un po’ in ansia solo per l’arrivo di una normale recessione.

Il grafico Google Trends, che ho mostrato precedentemente, indica chiaramente che le ricerche delle parole financial crisis sono iniziate solo a settembre 2008. Vediamo cosa è successo:

Il salvataggio di Fannie Mae e Freddie Mac.

Le due società finanziarie erano possedute per la maggioranza dal governo degli Stati Uniti e operavano sul mercato dei mutui residenziali.

Il 6 settembre 2008, il tesoro americano, resosi conto che Fannie Mae e Freddie Mac erano diventate insolventi, autorizzo il loro salvataggio con fondi pubblici. Secondo Shadow Open Market Committee i due salvataggi nel tempo sono costati ai cittadini statunitensi 187 miliardi di $.

Il fallimento di Lehman Brothers è il culmine del panico sui mercati.

Per la maggioranza delle persone, la crisi del 2008 è iniziata con il fallimento di Lehman Brothers, la quarta banca d’affari americana per dimensioni. La fase finale della vita aziendale di Lehman Brothers iniziò il 9 settembre 2008, con il definitivo ritiro del tentativo di acquisizione da parte della Korea Development Bank. In quel giorno, il titolo Lehman Brothers crollo del 45% a 7,79$ e lo S&P 500 perse il 3,4%.

L’11 settembre 2008, dopo aver annunciato nei giorni precedenti altre perdite per 3,9 miliardi di $, e senza soluzioni in vista, il titolo Lehman Brothers perse un altro 40% del suo valore.

Lunedì 15 Settembre 2008, Lehman Brothers Holdings chiese la protezione fallimentare Chapter 11. Il debito, al momento del fallimento, era di 613 miliardi di $ ed erano state emesse 155 miliardi di obbligazioni, quasi tutte tripla A. Gli asset della banca, erano valutati 639 miliardi di $, si è poi visto che valevano molto meno.

Quel giorno, furono istantaneamente licenziati quasi tutti i dipendenti e si riversarono in strada sconvolti. Quello che rimaneva di Lehman Brothers fu preso principalmente da Barclays e da Nomura.

La crisi era ora diventata evidente a tutti e il panico era alle stelle. Da quel momento si passo a salvare, con i soldi pubblici, tutte le grandi banche che erano diventate insolventi e che altrimenti sarebbero fallite a catena.

Viene salvata AIG, la più grande società assicurativa mondiale.

Il 16 settembre del 2008, la Federal Reserve salvò AIG con un primo prestito da 85 miliardi di $ e ne diventò primo azionista, con il 79,9% delle azioni. Il salvataggio di AIG, evito il pagamento dei CDS su AIG, tuttavia AIG pagò i CDS che aveva emesso sui CDO.

Il bilancio finale, dopo che il governo sborsò negli anni successivi un totale di 182 miliardi di $, produsse un profitto di 22,7 miliardi di $ per il governo e i cittadini. Quindi, non tutti i salvataggi hanno prodotto perdite per la collettività, alcune volte è stato molto meglio intervenire, come in questo caso.

5. Sta per arrivare una nuova crisi finanziaria?

- Esiste un deterrente per impedire le grandi frodi finanziarie?

- Abbiamo gli strumenti per prevenire e individuare la prossima crisi finanziaria?

- I CDO e il mercato immobiliare statunitense potrebbero essere di nuovo l’epicentro di una crisi finanziaria?

- Le tensioni sui CLO, Collateralized Loan Obligation.

- I Leveraged Loan sono sempre di più.

- L’aumento di emissioni di CLO potrebbe coincidere con un abbassamento della qualità dei collaterali in essi contenuti.

- Le false valutazioni degli asset sembrano in aumento.

- Gli esperti prevedono un aumento dei crediti in sofferenza negli Stati Uniti.

- Le differenze tra banche e assicurazioni sono sempre meno.

- La Cina sembra inarrestabile ma qualche problema comincia a emergere.

- La prossima crisi finanziaria mondiale è vicina?

i. Esiste un deterrente per impedire le grandi frodi finanziarie?

Da ottobre 2008 in poi, non si sono più interrotti i salvataggi di banche e assicurazioni insolventi con soldi pubblici. Solo alcuni salvataggi hanno permesso di recuperare l’investimento. I danni enormi della crisi finanziaria del 2008 li stiamo ancora pagando. Quindi, i responsabili delle frodi sarebbero dovuti finire in galera.

Invece, visto che erano tanti, e soprattutto, visto che molti erano ricchissimi e potentissimi, quasi sempre, non sono stati nemmeno incriminati. Certo, alcune istituzione finanziarie hanno pagato multe apparentemente salate, ma praticamente ininfluenti per le grandi banche internazionali. Le istituzioni finanziarie salvate dall’insolvenza hanno scaricato buona parte delle loro perdite sui cittadini.

Alcuni dicono che il rapporto malato banche politica abbia fatto un passo avanti 20 anni fa. Prima erano i politici a comandare le banche, oggi sono forse le istituzioni finanziarie che comandano la politica. Difficile saperlo ma i segnali inquietanti sono tanti.

Chi poteva avere le prove dei piani criminali condivisi ad altissimo livello, che portarono alla crisi finanziaria del 2008, ha avuto un’aspettativa di vita molto bassa. Infatti, le morti misteriose tra gli alti dirigenti delle banche più coinvolte nelle frodi sono aumentate inspiegabilmente. Quindi, non esiste un forte deterrente punitivo per le grandissime frodi finanziarie. Invece, sembra che esista un fortissimo rischio per chi potrebbe mostrare, con le prove, le responsabilità ad altissimo livello.

ii. Abbiamo gli strumenti per prevenire e individuare la prossima crisi finanziaria?

Dovremmo sapere scovare prima possibile dove sono nascosti dei rischi enormi che il mercato sta sbagliando a valutare. Se i mercati restassero sempre calmi, difficilmente succederebbero grossi disastri. Quindi, per capire dove possono esserci i rischi vengono fatti dalle banche centrali degli stress test su degli scenari limite di forti turbolenze sui mercati finanziari.

Il problema è che se ci fossero tante valutazioni irrealistiche degli asset e delle coperture, gli stress test sarebbero solo una farsa. Infatti, gli stress test che venivano fatti dalle banche stesse, nel 2006 e nel 2007, sui CDO tripla A, erano molto rassicuranti. Peccato che, nel 2007, un CDO valutato AAA contenesse spesso asset spazzatura valutati come ottimi.

I ritardi e le difficoltà di Basilea IV.

Nel 2022 entrerà in una fase di implementazione progressiva, fino al 2027, l’accordo Basilea IV. In realtà, la fase di implementazione di Basilea IV sarebbe dovuta iniziare già nel 2019, ma è stata rimandata. Basilea IV dovrebbe ripristinare la credibilità nel calcolo delle attività ponderate per il rischio (RWA) e a uniformare i coefficienti patrimoniali delle banche di tutto il mondo.

I ritardi di Basilea IV non sono casuali, fare queste regolamentazioni non è facile: se si mostrano troppo presto le debolezze nel sistema finanziario si rischia di generare il panico, se non si fa niente si generano bolle e frodi.

iii. I CDO e il mercato immobiliare statunitense potrebbero essere di nuovo l’epicentro di una crisi finanziaria?

Forse, questa volta i CDO con dentro gli MBS e i mutui non saranno l’epicentro della prossima crisi finanziaria. Tuttavia, i prodotti derivati dalla cartolarizzazione di debiti sono tornati di moda e c’è già qualche segnale di tensione. I rendimenti dei vari ABS con rating più basso sono saliti molto alla fine del 2015. Nel 2015, alcuni hanno temuto che fossimo vicini a un nuovo 2008. Invece, dopo è tutto rientrato nella normalità.

Per quanto riguarda gli MBS, negli ultimi anni, al contrario di quanto è accaduto nel 2006, sono aumentate soprattutto le emissioni di MBS con mutui commerciali. Invece, le emissioni di MBS con mutui residenziali sono oggi quasi la metà di quelle con mutui commerciali.

Forse, c’è un incentivo fiscale che spinge a comprare immobili residenziali facendoli passare per immobili commerciali? Comunque, unendo i due tipi di MBS, commerciali e residenziali, la quantità di MBS in circolazione è tornata quasi ai livelli del 2006.

Inoltre, la fame di CDO, con MBS da mutui residenziali e commerciali, ha continuato ad aumentare dal 2010 in poi. Dopo un breve rallentamento nel 2016, le emissioni di CDO negli Stati Uniti sono più che raddoppiate. Infatti, la quantità di CDO emessi negli Stati Uniti nel 2018 ha superato persino i massimi storici raggiunti nel 2006 e continua a essere molto sostenuta anche nel 2019.

iv. Le tensioni sui CLO, Collateralized Loan Obligation.

I CLO sono molto simili ai CDO, l’unica differenza è che sono creati sui debiti delle aziende erogati dalle banche, invece che sui mutui. Ad esempio, da ottobre 2019, i rendimenti dei CLO, con rating BB, statunitensi hanno ripreso a salire. Quello che è strano è che lo spread con le obbligazioni societarie, sempre con rating BB, ma emesse direttamente dalle aziende sia salito oltre il 5%. Teoricamente, questo spread dovrebbe essere sempre vicino allo 0, perché gli asset sottostanti sono sempre debiti commerciali con rating BB.

Quando questo spread sale, ci dice che il mercato non si fida di quello che c’è dentro i CLO e preferisce le obbligazioni emesse direttamente dalle aziende. Tuttavia, questa impennata degli spread era avvenuta anche a fine 2015 e aveva toccato addirittura l’8%, ma poi si è annullata quasi completamente a fine 2018. Quindi, lo spread potrebbe tornare alla normalità anche questa volta.

Personalmente, visto che i controlli sono spesso deboli e che la trasparenza ha ripreso a diminuire, preferisco investire in titoli semplici come le azioni e le normali obbligazioni. Certo, non è mai facile ma facendo diversi tipi di valutazioni rigorose si può provare a investire in azioni direttamente. Comunque, chi ha rischiato a fine 2015 è ha comprato i CLO, ha guadagnato molto bene. Perciò, la sfiducia nei titoli più complessi potrebbe far perdere dei grossi guadagni. Ognuno deve fare le sue valutazioni.

v. I Leveraged Loan sono sempre di più.

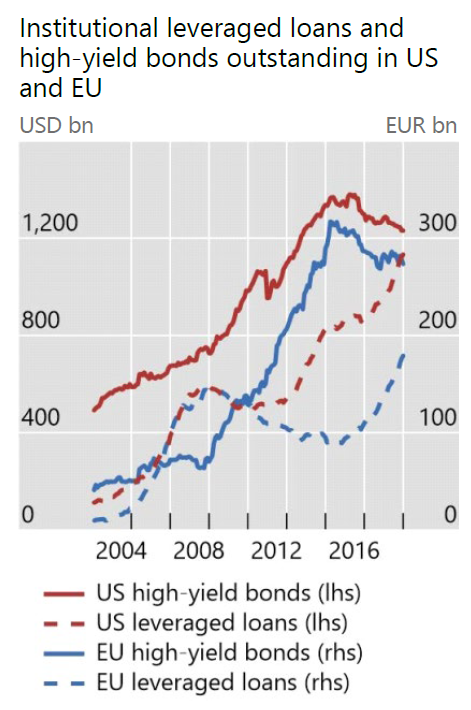

Esiste un enorme debito societario, sotto il rating BBB o con rendimenti esageratati, che viene definito Leveraged Loan. Questo debito societario a rischio a livello mondiale, si stima sia compreso tra i 1400 e i 3200 miliardi di $. La maggior parte di questi leveraged loan, 1200 miliardi di $, sono stati emessi in dollari negli Stati Uniti. Invece, i leveraged loan denominati in euro sono solo 200 miliardi di euro.

Dal 2015, la crescita delle emissioni di leveraged loan è stata fortissima. Invece, le emissioni dei tradizionali bond high-yield sono diminuite leggermente.

L’aumento repentino dei leveraged loan potrebbe essere dovuto all’allentamento dei parametri di concessione del credito. Secondo il Financial Stability Board, nel 2018 e nel 2019, il 60% dei crediti è stato emesso con clausole di scarsa tutela dei creditori (covenant-light) e con EBITDA gonfiati.

Il 60% dei 1200 miliardi di $ di Leveraged Loan statunitensi è finito dentro i CLO e, un altro 20%, finisce nei fondi che investono in Leveraged Loan. Di conseguenza, circa 720 miliardi di Leveraged Loan dovrebbero essere dentro i CLO.

Evidentemente, questi Leveraged Loan non sono tutti dentro i CLO statunitensi, perché sono stati emessi poco più di 600 miliardi di $ di CLO statunitensi. Comunque, la crescita nelle emissioni di CLO statunitensi è stata impressionante, nel 2013 il totale dei CLO made in USA era di circa 300 miliardi di $, in 5 anni sono raddoppiati.

vi. L’aumento di emissioni di CLO potrebbe coincidere con un abbassamento della qualità dei collaterali in essi contenuti.

Da febbraio 2018, i CLO manager statunitensi non devono più detenere almeno il 5% di partecipazione nei prodotti che emettono. Questa regola era stata introdotta dopo la crisi finanziaria del 2008, con il Dodd-Frank Act del 21 luglio 2010.

Ovviamente, senza la partecipazione al rischio del 5%, diventa più facile che i CLO manager non selezionino con “attenzione” i titoli che inseriscono nei CLO. In pratica, i CLO manager, potrebbero fare gli interessi di chi deve disfarsi dei crediti inesigibili, a scapito dei loro clienti. Come fecero nel 2008 molti CDO manager.

Invece, sei CLO manager, fossero tornati ai “vecchi vizzi” e stessero mettendo “di nascosto”, crediti ad alto rischio, in grandi quantità, nei CLO di qualità migliore, ci sarebbe di nuovo un grosso problema per il sistema finanziario mondiale.

Se l’aumento dei crediti di bassa fosse confinato negli Enhanced CLO, non dovrebbero esserci grossi problemi. Infatti, un Enhanced CLO contiene una percentuale più elevata di leveraged loans con rating CCC, con un conseguente maggior rendimento e maggior rischio per le tranche emesse.

Con il calo dei rendimenti e l’aumento delle richieste di CLO, diventa difficile produrre CLO a basso rischio con buoni rendimenti.

I crediti di qualità scarseggiano mentre abbondano i crediti Leveraged. Così, inevitabilmente, aumenta la percentuale ufficiale di asset più rischiosi dentro tutti i tipi di CLO.

- Secondo Moody’s, i CLO statunitensi contengono attualmente una media del 5,5% di asset a tripla C, mentre quelli europei ne hanno in media il 2,5%.

Queste percentuali sono, per ora, ancora relativamente basse ma, se ci fosse un rallentamento economico o ci fossero state delle valutazioni troppo “ottimistiche”, potrebbero impennarsi. Qualcosa sta già avvenendo, secondo Standard & Poor’s, il 24% di tutti i prestiti con rating doppia B e singola B è stato declassato nel 2019.

I leveraged loan delle aziende possono essere il punto debole dei CLO e dei fondi.

- Da inizio 2019 a novembre, sono finiti insolventi 23 miliardi di $ di Leveraged Loan, di cui, 7,8 miliardi tra ottobre e novembre 2019.

- Se guardiamo alla composizione delle insolvenze, da inizio 2019 a ottobre, la percentuale maggiore di default, 8,4%, si è avuta tra i debiti Leveraged del settore retail. Al secondo posto, ci sono i debiti Leveraged dal settore energetico statunitense, dove ci sono state il 5,6% di insolvenze.

- Il tasso di default medio, per tutti i debiti leveraged è rimasto, per ora, all’1,7%.

Per dei debiti a rischio, queste percentuali di default non dovrebbero essere preoccupanti. A meno che, dentro i CLO ci siano molto meno asset di qualità di quelli dichiarati.

Tutti si sono accorti che alcune aziende ricevono crediti sulla base di definizioni dell’EBITDA fantasiose e lunghissime. Inoltre, le clausole covenant, che tutelano i creditori, sono state indebolite. Quindi, molti crediti potrebbero essere stati erogati alle aziende sulla base di dati di EBITDA falsati o di controlli carenti, con le “logiche” dei mutui subprime. Lo spread tra i CLO e i debiti, con rating simile, può indicare che il mercato consideri fondate queste ipotesi.

Se si guarda il debito leveraged delle aziende statunitensi, differenziandolo tra aziende quotate in borsa e non quotate, si vede che i rischi maggiori sono nei debiti delle aziende non quotate.

Tutti continuano a indebitarsi sempre di più e in particolare i leveraged loan delle aziende sono raddoppiati dal 2007. Di conseguenza, se i tassi d’insolvenza degli asset, “alla base” dei prodotti finanziari, dovessero aumentare molto, probabilmente succederebbe quello che è successo nel 2007.

I settori economici con più default negli Stati Uniti.

Negli Stati Uniti, il settore che sta registrando il maggior numero di default, nel 2019, è il settore retail. Purtroppo, il settore retail statunitense non l’ho mai studiato, quindi non ho idea se lì ci sia una bolla del debito o se sia solo una crisi passeggera.

Al secondo posto, per ammontare complessivo di insolvenze, c’è il settore energetico statunitense. Una parte consistente dei debiti Leveraged del settore energetico USA proviene dai debiti delle società petrolifere del settore del fracking. Secondo me, le insolvenze del settore del fracking statunitense dovrebbero aumentare nel 2020.

Probabilmente, i debiti dei produttori di petrolio e gas di scisto statunitensi contribuiscono allo spread tra CLO e corporate bond.

A fine 2015 ci fu un crollo del prezzo del petrolio, causato dalla crescita esplosiva della produzione di petrolio di scisto statunitense. Questi produttori di petrolio e gas di scisto statunitensi, noti come i fracker, sono molto indebitati e difficilmente ripagheranno il loro debiti.

Probabilmente, il mercato teme che i debiti spazzatura del settore del fracking, erogati dalle banche, siano stati venduti e messi nei CLO. Questa mia teoria spiegherebbe lo spread tra CLO BB e corporate bond BB. Infatti, questo spread è correlato direttamente con il prezzo delle azioni del settore del fracking.

I CLO destano preoccupazione anche in Europa.

Molti crediti delle aziende europee, pubbliche e private, finiscono nei CLO europei. Nel 2013, il totale delle nuove emissioni di CLO europei è stato inferiore ai 10 miliardi di euro, nel 2018 è arrivato a quasi 30 miliardi di euro e nel 2019 ci sarà un nuovo record di emissioni. In totale, i CLO europei ammontano a circa 93 miliardi di euro.

I CLO tripla A europei potrebbero essere “un affare” perché valgono di meno dei corrispettivi debiti corporate europei con rating investment grade.

Jonathan Butler, di PGIM Fixed Income.

Quindi, anche i CLO europei hanno un problema di spread con gli asset equivalenti che dovrebbero contenere. Ovvero, si discostano dai rendimenti degli asset collaterali che dovrebbero contenere. Questo significa che il mercato non si fida di quello che può essere stato inserito nei CLO Europei.

Se c’è uno spread di questo tipo nella tripla A, probabilmente, il problema su quelli di qualità inferiore è maggiore. In Europa dovrebbero esserci tutele maggiori, ad esempio i CLO manager europei devono possedere un 5% dei prodotti finanziari che emettono. Ovviamente, questo non garantisce che non si possano fare errori o frodi.

Allora, i CLO europei oggi potrebbero essere “un affare”, come nel 2015, o “una fregatura”, come per i subprime nel 2008.

L’allarme della BoJ, la banca centrale giapponese, sui CLO.

Il sistema finanziario giapponese, secondo Bank of Japan, detiene circa 15% dei CLO mondiali e alcune banche mostrano segni di sofferenza. In una relazione di Bank of Japan si evidenzia il rischio che anche le tranche con rating AAA potrebbero scendere sostanzialmente di valore durante una recessione.

Tra le banche giapponesi, la più esposta ai CLO è Norinchukin Bank (Nochu). In poco più di un anno, da marzo 2019 fino a giugno 2019, ha raddoppiato la sua esposizione ai CLO. La cosa strana è che, subito dopo, Nochu ha smesso di comprare CLO e li sta vendendo. Qualcuno teme possa avere iniziato a incontrare dei problemi.

Comunque, l’esposizione di Nochu sui CLO, pur essendo la più grande al mondo, con circa 73 miliardi di $, non è una preoccupazione per l’economia mondiale. A meno che non sia la punta di un iceberg e nei CLO mondiali ci sia del marcio.

vii. Le false valutazioni degli asset sembrano in aumento.

Il quadro diventa più fosco se, ad esempio, si legge l’indagine, pubblicata a luglio 2019, Mismarking Fraud in Mutual Funds, di Atanasov Vladimir e Merrick John e Schuster Philipp.

Secondo questo studio ci sarebbero 12 fondi comuni che forniscono dei NAV probabilmente falsi. Questi fondi non sono piccoli, gestiscono un totale di 75 miliardi di $ e investono in prodotti cartolarizzati strutturati, tra cui molti CDO e CLO.

La falsa rappresentazione dei valori degli asset era proprio uno dei meccanismi fraudolenti che ha prodotto alle improvvise enormi perdite del 2008. Nel 2019, i casi di frodi finanziarie con il Mismarking degli asset stanno aumentando. L’aumento delle frodi scoperte può essere visto come:

- Un segnale positivo, se fosse il risultato di più controlli.

- Un campanello d’allarme, se i casi di frode fossero talmente tanti e grandi che vengono fuori perché non si riesce più a nasconderli.

Le false valutazioni degli asset possono portare problemi ovunque. Diventano ancora più pericolose se si aggiungono a delle coperture deboli negli ETF, nei fondi passivi e nei derivati in generale.

viii. Gli esperti prevedono un aumento dei crediti in sofferenza negli Stati Uniti.

Morgan Stanley, in un rapporto del 19 novembre 2019, ha affermato:

Prevediamo che le insolvenze tra i prestiti meno affidabili raddoppino il prossimo anno e che le pressioni al downgrade di questi titoli continuino. I tassi di insolvenza più elevati saranno probabilmente accompagnati da minori recuperi dei crediti erogati, a causa dell’aumento dei prestiti con poche coperture e dall’indebolimento della qualità dei contratti (a sfavore di chi concede il credito).

Morgan Stanley Leveraged Finance Strategy

Speriamo che i rating siano corretti. Ad esempio, Morgan Stanley calcola che ci vorrebbero un tasso di default dell’11,5%, durante la vita del CLO con rating BB, per causarne una forte svalutazione. Nel caso dei CLO BBB sarebbe del 17,8%.

Citigroup ha avvertito, in un suo rapporto del 15 novembre 2019, che molti prestiti di bassa qualità presenti sul mercato stanno per avere problemi.

I prestiti, con standard di erogazione estremamente deboli per l’abbondante liquidità immessa nel sistema, stanno iniziando a mostrare le prime crepe. Ci aspettiamo che questa tendenza continui. Di conseguenza, raccomandiamo agli investitori di concentrarsi su portafogli puliti da gestori più forti.

Gli strateghi di Citigroup Inc. diretti da Michael Anderson.

Fitch Ratings ha dichiarato, a novembre 2019, che i prestiti da lei controllati andati in sofferenza costituivano il 6,2% del portafoglio CLO complessivo alla fine del terzo trimestre. Alla fine del secondo trimestre 2019 erano il 5%.

ix. Le differenze tra banche e assicurazioni sono sempre meno.

Nella crisi del 2008, uno dei tanti fattori che ha portato instabilità e contribuito agli eccessi è stato il trattare le banche d’investimento come le normali banche commerciali. Si è consentito alle banche d’investimento, che assumevano grossi rischi e che erano libere di operare come volevano, di utilizzare delle leve finanziarie molto alte. Inizialmente, come sempre, si vedevano solo i vantaggi e i rischi sembravano gestibili, ma poi abbiamo visto come è finita.

Invece, dal 2009 in poi, le banche hanno incominciato a fare le assicurazioni e viceversa. Per le banche è stato un utile espediente per vendere prodotti finanziari, che oggi hanno rendite tassate troppo, come se fossero assicurazioni e quindi con un livello di tassazione molto più basso. Invece, le assicurazioni che fanno anche le banche, entrano in un business aggiuntivo che attira capitali freschi a breve e medio termine.

Quindi, sembrerebbe la classica soluzione che fa guadagnare tutti. Però, le banche funzionano diversamente dalle assicurazioni e viceversa. Le assicurazioni devono avere investimenti di lungo periodo per pagare per lungo tempo le vere assicurazioni sulla vita e i veri fondi pensione.

Se le assicurazioni si caricassero di investimenti a breve termine, tramite le pseudo assicurazioni vendute dalle banche e da loro stesse, potrebbero perdere improvvisamente i capitali a breve termine. Quindi, se arrivasse la prossima crisi economica, le assicurazioni potrebbero essere più a rischio di quanto dovrebbero.

La leva fiscale contribuisce alla creazione di bolle e frodi per mettere prodotti molto rischiosi in prodotti assicurativi e pensionistici.

Uno dei motivi per cui, nella crisi del 2008, sono finiti nei fondi monetari i prodotti finanziari tossici più a rischio, erano i vantaggi fiscali che avevano i fondi monetari rispetto ai prodotti ufficialmente più rischiosi. La distorsione del mercato, fatta con la leva fiscale, è sempre pericolosa. Se poi i controlli dei prodotti finanziari sono fatti chiudendo gli occhi, prima o poi, si forma una bolla che porta al disastro.

Lo sanno tutti che ci sono pseudo assicurazioni fatte per eludere le tasse e che non dovrebbero essere classificate come assicurazioni. Luigi Zingales lo scrive inutilmente dal 2011 e da allora la situazione è peggiorata.

Inoltre, le banche commerciali e persino le banche popolari emettono, sempre di più, complicatissimi prodotti derivati, come ad esempio i certificates, che nessuno potrà veramente controllare. In Europa i derivati hanno già prodotto enormi danni, hanno aiutato a nascondere i buchi di MPS e hanno contribuito in modo determinante alla crisi infinita di Deutsche Bank.

Ovviamente, la soluzione non è vietare i derivati che possono essere utili per gestire i rischi ma l’eccesso e la carenza di regole e controlli. Così, i rischi non si sommano ma si moltiplicano. Oggi, conviene a tutti così. Però, un domani, quando arriverà la prossima crisi economica, un fondo pensione potrebbe avere i danni maggiori. Tanto, il conto non lo pagherà mai chi ha allentato i controlli o chi ha inventato queste ennesime farse e nemmeno chi avrebbe dovuto controllare.

x. La Cina sembra inarrestabile ma qualche problema comincia a emergere.

Ormai, la Cina è una potenza industriale e finanziaria che potrebbe raggiungere il livello degli Stati Uniti e la maggior parte della crescita economica mondiale arriva dalla Cina. Per maggiori informazioni vai al link precedente. Se questa forza motrice dell’economia mondiale dovesse fermarsi o rallentare molto sarebbero guai. In Cina sono già scoppiate alcune bolle settoriali e ci sono segnali di tensione sui mercati finanziari cinesi.

Il China Financial Stability Report (2019), di novembre 2019, emesso dalla Banca Centrale Cinese, segnala che oltre 13% delle banche cinesi è classificato ad alto rischio. La maggioranza sono banche rurali e piccole ma sono comunque 586 su un totale di 4379 istituzioni finanziarie.

La Banca Centrale Cinese ha avvertito che i rischi finanziari possono “verificarsi facilmente” e più frequentemente quando l’economia si raffredda e aumenta il rischio di un rallentamento della crescita globale.

I bond societari cinesi sono tanti e il tasso di insolvenze aumenta.

Uno dei settori della finanza cinese da tenere sotto controllo è quello degli onshore corporate bond cinesi, che ammontano a circa 4400 miliardi di $. Dal 2014 al 2017 le insolvenze tra i bond societari cinesi, denominati in yuan, sono state nell’ordine dei 3 miliardi di $ all’anno. Nel 2018 l insolvenze sono salite a circa 17 miliardi una percentuale con un tasso di insolvenza compressivo di circa lo 0,3%. Il 2019 non è ancora finito ma abbiamo già superato i default del 2018.

Se ci fosse un problema di aumento notevole dei default tra i bond commerciali cinesi, non rimarrebbe confinato in Cina. Infatti, nel 2018, le istruzioni finanziarie estere detenevano già 224 miliardi di bond cinesi denominati in yuan. Una via di accesso al mercato obbligazionario cinese è stata aperta con il Bond Connect, lanciato a luglio 2017. Tramite questo canale, gli investitori esteri hanno aumentato gli investimenti nel mercato obbligazionario interbancario della Cina continentale.

Un aumento delle insolvenze, non solo in Cina, potrebbe essere innescato delle tante guerre commerciali che non sembrano destinate a concludersi nemmeno nel 2020.

xi. La prossima crisi finanziaria mondiale è vicina?

Nonostante tutto, abbiamo bisogno delle società finanziarie per aiutare lo sviluppo economico. Le banche centrali e le istituzioni di controllo hanno corretto alcuni errori del passato, ma il lavoro da fare è ancora molto.

Purtroppo, le banche centrali e le istituzioni di controllo si trovano davanti a un vicolo cieco. I danni collaterali, della precedente crisi finanziaria e della veloce transizione tecnologica, non sono stati riassorbiti del tutto. Se adesso ci fosse un rallentamento economico sarebbe un disastro.

I tassi d’interesse sono già bassi e in alcuni casi sottozero. Quindi, la maggioranza delle banche centrali può solo continuare a dare liquidità. Tutta questa liquidità, che cerca disperatamente dove andare, finisce poco nell’economia reale.

Ad esempio, molta liquidità finisce, su prodotti finanziari sempre più complessi e meno controllati, su azioni di startup senza speranze di successo e incontrollabili e soprattutto in un mare di obbligazioni. Così, le obbligazioni o non rendono più nulla o sono ad altissimo rischio. Infine, gli stati e le persone sono sempre più indebitati. Quindi, se si dovesse scoprire un nuovo grosso schema di frode finanziaria saremmo di nuovo tornati al 2008.

Già nel 2015, molti avevano temuto che stesse arrivando la prossima crisi finanziaria. Anche guardando Google Trends si ha questa impressione. Infatti, l’interesse nel tempo, negli Stati Uniti, della frase “next financial crisis” ha avuto un picco nel 2015, ma poi non è successo nulla.

Per la cronaca, la parola recessione ha avuto un nuovo picco di ricerche ad agosto 2019, simile a quello di gennaio 2008, ma la fiducia dei consumatori USA è ancora alta.

Le aziende solide supereranno qualsiasi crisi economica e finanziaria.

Ci sono alcuni settori probabilmente sopravalutati e alcune bolle sono, fortunatamente, scoppiate relativamente presto. Le aziende solide supereranno ogni eventuale tempesta finanziaria o solo recessiva. Per questo è molto importante valutare i fondamentali delle aziende facendo valutazioni quantitative e qualitative rigorose.

Le recessioni e le crisi finanziarie servono a eliminare gli eccessi e le aziende più deboli, se non sono troppo profonde sono benefiche, perché fanno una selezione delle aziende migliori. A meno che, si tengono in piedi, a spese della collettività o delle aziende sane, le aziende cronicamente malate. Così, le crisi servono solo a indebolire i cittadini e il sistema economico.

Ci sono problemi, ma non possiamo prevedere quello che accadrà.

Da questa mia indagine emerge che i CLO potrebbero essere al centro della prossima crisi finanziaria. Inoltre, non è chiaro dove siano finiti tutti i leveraged loan problematici e quindi quali altri titoli o fondi siano potenzialmente a rischio. Purtroppo, i punti di debolezza del sistema finanziario mondiale si moltiplicano, segnalo di nuovo i timori di alcuni operatori per le carenze di coperture di qualità negli ETF e di collaterali di qualità nel mercato dei repo.

Tuttavia, fare previsioni sullo scoppio di una crisi finanziaria è impossibile. Le variabili sono tantissime e una grossa crisi mondiale potrebbe arrivare nel 2020 come nel 2025. Tuttavia, meglio tenere le antenne accese.

Questo articolo spero possa servire per ragionare e per cercare di scovare gli errori, simili al passato, che stiamo rifacendo. Le frodi e le bolle finanziarie, se crescono troppo, diventano devastanti. Quindi, è meglio non gonfiarle troppo.