La visione della realtà economica e politica di Ray Dalio è molto affascinante ed è il frutto maturo di molti anni di esperienza nel settore economico finanziario e di studi e ricerche rigorosi. Le sue teorie si basano sull’assunto che tutto funzioni come una macchina, con relazioni causa effetto che guidano ciò che accade.

Dopo aver letto l’ultimo post in inglese di Ray Dalio ho pensato che avrei dovuto riscriverlo in italiano per approfondirne i punti salienti e per riflettere. Alla fine, ho deciso di pubblicare questo lavoro.

Ray Dalio, non era ricco quando è nato, è il figlio del musicista italo americano Marino Dallolio. Tuttavia, è riuscito a creare Bridgewater, una società finanziaria con sede a New York che gestisce circa 125 miliardi di $.

Poiché le economie sono gli aggregati dei mercati che li costituiscono, per capire come funziona l’economia bisogna capire come funzionano i mercati. Il suo modello di come funzionano i mercati e le economie è descritto sommariamente nel video animato di 30 minuti “Come funziona la macchina economica“.

Ho cercato di rendere l’articolo più facile da leggere e, nel 3° capitolo, ho aggiunto le mie considerazioni gli ultimi aggiornamenti sul ciclo economico attuale. Quindi, analizzeremo gli effetti del rialzo dei tassi operato dalle banche centrali, dal 2022 al 2023, per combattere l’inflazione. Tuttavia, i temi trattati rimangono complessi e alcuni link rimandano a pdf in inglese. Comunque, sono certo che se leggerai tutto l’articolo ti renderai conto dell’importanza di capire questi concetti in questo momento storico.

Indice dell’articolo:

- Come funzionano i mercati e le macchine economiche.

- Il ciclo economico breve del debito.

- La fase attuale del ciclo economico: breve rallentamento o fine del ciclo economico mondiale?

- Altre caratteristiche del ciclo economico attuale.

- Il ciclo economico lungo del debito.

- L’influenza del ciclo economico lungo del debito sulle dinamiche politiche.

- Il legame dei mercati con l’economia.

- Gli strumenti per governare un ciclo economico.

1. Come funzionano i mercati e le macchine economiche.

A livello macroscopico, ci sono tre grandi forze che interagiscono per guidare il mercato e le condizioni economiche nel tempo:

- La crescita della produttività.

- Il ciclo economico breve del debito (che in genere richiede circa 5-10 anni).

- Il ciclo economico lungo del debito (che in genere richiede circa 50-75 anni).

Questi fattori influenzano la geopolitica, modificando gli equilibri all’interno dei singoli Stati e tra le Nazioni. Ovviamente, queste forze influiscono anche sul mercato e sulle condizioni economiche.

La tendenza alla crescita della produttività.

La crescita della produttività è l’influenza più importante a lungo termine, anche se a breve termine non sembra così importante perché non è molto volatile. La produttività tende ad aumentare nel tempo, man mano che le persone imparano e diventano più efficienti. In questo modo sono in grado di produrre di più a parità di ore lavorate. Questo meccanismo è spiegato in maggiore dettaglio nel suo PDF in inglese “Why Countries Succeed & Fail, and What Should BeDone So Failing Countries Succeed”.

La crescita della produttività di un paese è guidata dalla sua competitività e da fattori culturali. La competitività è in gran parte una funzione del valore relativo offerto da un paese, soprattutto il valore delle persone (misurato dal costo delle persone che hanno un livello di istruzione equivalente in altri paesi).

La forza della cultura.

La cultura di una Nazione e dei singoli individui è molto importante perché determina un insieme di valori, di comportamenti e di modalità di funzionamento. La cultura influenza le decisioni che le persone prendono sul lavoro, i tassi di risparmio, la corruzione, l’affidabilità e una serie di altri fattori. Tutti questi fattori sono determinanti e altamente correlati con la durata e l’intensità della crescita economica negli anni successivi. Il motivo è semplice, la cultura prevalente di una nazione ne modella le qualità agendo su:

- I cittadini, attraverso il sistema educativo e attraverso la qualità dei valori trasmessi nelle famiglie.

- L’infrastruttura dello Stato.

- Le leggi dello Stato di diritto.

- Il funzionamento dei mercati.

La qualità di questi ingredienti determina e è altamente correlata con i tassi di crescita dell’economia di quella Nazione negli anni successivi. Anche se Ray Dalio non lo dice, non posso non pensare alla nostra Italia. Purtroppo, le migliori qualità degli italiani sono ormai soffocate da una diffusa cultura dell’illegalità e spesso dal disinteresse per il bene comune.

Cosa sta succedendo negli ultimi anni.

Per quanto riguarda ciò che sta accadendo ultimamente, la crescita della produttività nei paesi sviluppati è stata relativamente lenta. Tuttavia, è stata in linea con quanto previsto dal team di Ray Dalio che ha utilizzato questi criteri di valutazione. Purtroppo, la crescita della produttività negli ultimi anni si è concentrata su una percentuale ristretta della popolazione e nell’area dell’automazione che riduce il bisogno di lavoratori.

Questi cambiamenti hanno cambiato in modo significativo i mercati del lavoro. Inoltre, si è allargato il divario tra gli “abbienti” e i “non abbienti”, mentre sono aumentati i margini di profitto delle aziende. Chi volesse approfondire può leggere questo pdf in inglese “Our Biggest Economic, Social, and Political Issue: The Two Economies: The Top 40% and the Bottom 60%”.

I cicli economici del debito.

Il credito e il conseguente debito causano oscillazioni della tendenza al rialzo della produttività. L’offerta di credito fornisce in una prima fase il potere d’acquisto che alimenta la spesa per beni, servizi e attività d’investimento. Di conseguenza, il credito produce un rafforzamento dell’attività economica e prezzi più elevati dei beni. La concessione di credito crea anche debito, che crea la necessità di rimborsare, sotto forma di pagamenti, il debito contratto.

La necessità di rimborsare il debito produce in seguito la riduzione della spesa per beni, servizi e attività d’investimento. Questo porta a una crescita economica più debole con una riduzione della pressione dell’inflazione sui prezzi. Quindi, il credito aumenta la crescita all’inizio e la deprime più tardi, tramite la necessità di restituire il debito.

Le banche centrali spingono l’economia quando sta crescendo lentamente e la limitano nel momento in cui l’economia sta crescendo troppo rapidamente, generando inflazione. Per questi motivi, gli effetti del credito e del debito (sulla domanda, sulla produzione e sui prezzi di beni, servizi e attività d’investimento) sono intrinsecamente ciclici e interferiscono con la tendenza al rialzo della produttività.

Fondamentalmente, questi cicli si presentano in due forme: il ciclo breve del debito e il ciclo lungo del debito.

2. Il ciclo economico breve del debito.

Il ciclo breve del debito dura circa 5-10 anni. La durata varia a seconda di quanto tempo impiega l’economia per passare dall’avere abbondante capacità produttiva residua a non averne molta. La capacità produttiva residua iniziale, e la velocità con cui cresce la domanda, influenzano la durata del ciclo.

Nel ciclo economico attuale, l’espansione è stata lunga perché è partita da un livello molto basso, causato dalla profonda crisi del 2008. Inoltre, la crescita della domanda è stata relativamente lenta per vari motivi:

- Le scorie non metabolizzate della crisi finanziaria precedente.

- Il crescente divario di ricchezza tra coloro che hanno molta ricchezza, ma una minore propensione a spendere, rispetto a quelli con poca ricchezza ma con una maggiore propensione a spendere.

- Altri fattori strutturali di questo ciclo economico.

Gli effetti dell’aumento dei tassi d’interesse da parte delle banche centrali.

Quando la capacità produttiva residua si riduce e la crescita della spesa finanziata dal credito è più rapida della crescita della capacità produttiva. Di conseguenza, i prezzi salgono più velocemente. L’accelerazione dei prezzi si ferma nel momento in cui il tasso di crescita della spesa subisce gli effetti dalle decisioni restrittive delle banche centrali.

Di solito, le banche centrali agiscono in ritardo nelle fasi finali del ciclo breve del debito. Attualmente, ci stiamo avvicinando alla fase finale del ciclo economico. Siamo nella fase in cui la domanda è ancora forte, la capacità produttiva residua è limitata e la crescita dei profitti è forte.

In queste fasi, c’è una forte domanda di credito e l’aumento dell’inflazione. Di conseguenza le banche centrali sono costrette ad applicare una politica monetaria più restrittiva.

Tutte le attività d’investimento sono valutate come il valore attuale dei loro flussi di cassa futuri. I tassi di interesse sono il tasso di sconto utilizzato per calcolare i valori attuali delle attività economiche. Quindi, la stretta monetaria delle banche centrali producendo tassi di interesse più alti che possono ridurre le quotazioni delle aziende e di altre attività economiche, se la “produttività” non è prevista o rilevata in aumento.

Inoltre, una politica monetaria più restrittiva tende a rallentare la crescita degli utili futuri, il che rende la maggior parte delle attività d’investimento di valore inferiore.

Ad esempio, aggiungo io, nel caso delle azioni di aziende quotate, se non aumentano gli utili più velocemente della crescita dei tassi di interesse, probabilmente vedranno scendere il loro valore di mercato.

Il piccolo crollo dei valori di borsa a fine 2018.

Queste dinamiche sono alla base dei repentini crolli dei valori azionari quando la crescita economica e dei profitti è ancora forte. Quello che è accaduto alla fine del 2018 è in parte dovuto a questo tipo di tensioni, tipiche della fase finale del ciclo breve del debito. Tutto ciò stupisce ciclicamente la maggior parte delle persone.

3. La fase attuale del ciclo economico: rallentamento temporaneo o fine del ciclo economico mondiale?

Questo articolo l’ho tradotto e adattato anche per riflettere. Quindi, permettimi di fare qui, nel 3° capitolo, le mie considerazioni su quanto scritto da Ray e sui dati economici attuali.

Attenzione, non bisogna fraintendere Ray Dalio, i ribassi possono essere numerosi durante un ciclo del debito e non sempre ne indicano la fine. Infatti, ho scritto la prima versione di questo post a dicembre 2018 e se non ci fosse stato il Covid-19 non ci sarebbe stata la recessione.

Questa era la situazione a inizio 2019: Secondo molti economisti, c’era stato solo un breve rallentamento e non la fine del ciclo economico mondiale.

A sostegno di questa tesi a inizio 2019:

- I valori relativamente bassi dell’inflazione nelle economie sviluppate.

- La grande offerta di lavoro a basso costo tuttora disponibile.

- La scarsa crescita dei salari.

- Il basso costo del petrolio.

- Il valore ancora relativamente basso dei tassi di interesse della FED e delle altre banche centrali.

- L’avvio di una nuova fase di allentamento monetario delle banche centrali, che è ora meno efficace ma è stato anticipato.

- La fase meno matura del ciclo del debito in Europa e nei paesi emergenti.

- La maggiore consapevolezza dei meccanismi economici e politici. Lo sforzo di Ray Dalio è un grosso contributo divulgativo in questa direzione.

- I paesi in lieve recessione sono pochi e le più grandi economie mondiali, USA e Cina, hanno ancora una crescita solida.

Ray Dalio scrive alla fine del suo articolo che crede che ci potrebbero essere circa due anni per arrivare alla fine del ciclo economico attuale. Quindi, prevedeva la fine del ciclo economico nel 2021. Eravamo già nel 2019 in una fase matura del ciclo economico in tutte le Nazioni.

Quindi, possono avvenire episodi di forte ribasso sia sui mercati azionari che sui mercati immobiliari, e il mercato immobiliare italiano è particolarmente vulnerabile. Tuttavia, le fasi di ribassi e paure possono essere solo un rallentamento temporaneo all’interno del ciclo economico breve.

Le paure e le incertezze, create dalle tensioni intenzionali, potevano portare alla recessione.

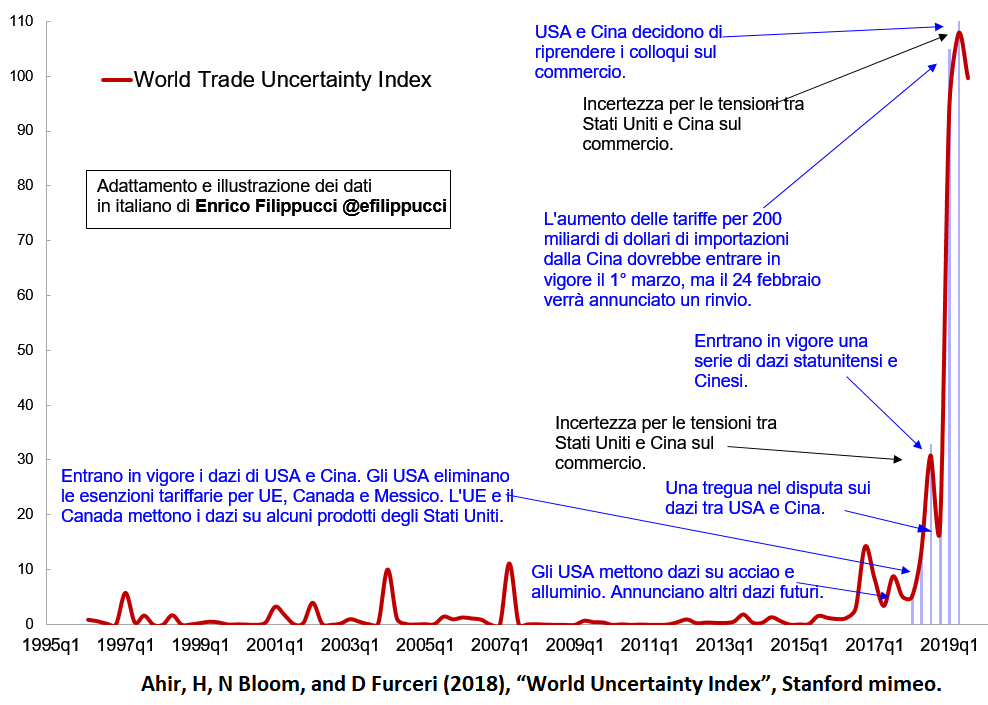

Come si vede dal grafico sottostante, l’indice di incertezza nei commerci mondiali era su livelli altissimi già a inizio 2019. Forse si dovevano dissolvere le tensioni generate dalle guerre commerciali di Trump, dalla Brexit e da altre tensioni geopolitiche

La psicologia dei mercati è molto importante e può essere molto volubile, persino eventi apparentemente insignificanti possono modificare la propensione al rischio. Attualmente, le paure dei mercati e degli imprenditori sono molto concrete.

Gli imprenditori, quando sale l’incertezza, riducono gli investimenti. Quindi, il crollo dei valori azionari di dicembre 2018 non è stato solo il risultato delle decisioni della FED. Anche le tante tensioni intenzionali, culminate con le esenzioni di Trump che hanno fatto crollare il prezzo del petrolio, hanno contribuito al tracollo dei valori azionari.

Indovinare la fine esatta del ciclo economico lungo è impossibile.

Comunque ci sono degli eccessi nei mercati finanziari, il più evidente è l’enorme quantità di debito nel sistema finanziario mondiale. Ora, con i tassi d’interesse delle banche centrali che continuano a salire anche nel 2023, si farà pulizia negli asset sopravalutati di tipo speculativo e falliranno le aziende deboli con molto debito.

In Italia poi, siamo sempre in bilico, persino con i tassi d’interesse ormai diventati negativi, da moltissimi anni, il credito continua a costare più del tasso di crescita del PIL.

Tuttavia, ci sono anche altri squilibri sui mercati finanziari, meno evidenti ma potenzialmente insidiosi. Ad esempio, ci sono degli eccessi negli investimenti passivi: fondi passivi, indici ed ETF. Inoltre, per motivi simili, anche i PIR possono creare degli squilibri nei segmenti di mercato poco liquidi.

Come vedremo più avanti, le tensioni geopolitiche attuali non sono casuali ma sono figlie dell’attuale fase del ciclo economico. Invece, l’inversione della curva dei rendimenti dei bond governativi non è un indicatore preciso. Infatti, era avvenuta già a fine 2018, e possono passare anni prima di arrivare a una recessione da fine ciclo economico. La recessione del 2020 è stata provocata da una emergenza sanitaria mondiale.

Infatti, lo stesso Ray Dalio dice che non è importante la sua opinione su quando finirà il ciclo del debito. Nessuno può predire con certezza quando finirà il ciclo del debito, l’unica cosa certa è che prima o poi finirà. La cosa più importante sarà evitare di arrivarci con squilibri eccessivi. Se impareremo a scegliere con molta cura le aziende e su cui investire, potremo attendere l’inizio e la fine della tempesta, continuando a navigare senza mai affondare.

Se i problemi vengono affrontati nel modo giusto i risultati posso essere diversi da quelli attesi.

La globalizzazione, come l’unione Europea, non sono prive di effetti collaterali. Tuttavia, sia la globalizzazione che l’Unione Europea hanno ridotto il livello di conflittualità tra le Nazioni. Anche io sono consapevole degli squilibri che stanno minando l’Unione Europea e dei problemi generati dalla globalizzazione. Risolvere questi problemi, senza rinunciare ai benefici che offrono, è adesso più importante.

In questa fase di incertezza economica ci troviamo anche in una fase di ritorno dei nazionalismi. Quindi, i conflitti commerciali e politici possono portare non solo la recessione ma persino la vera guerra. Come poi effettivamente accaduto. Ma come possiamo agire per minimizzare i danni e rischi?

Credo che comprendere questi meccanismi sia il primo passo per fare scelte migliori. Così, forse cercheremo il compromesso invece che lo scontro esasperato. Forse è possibile anche ridurre le diseguaglianze senza penalizzare lo spirito imprenditoriale. Questo è il momento di trovare nuove soluzioni mai usate in passato e di non ricadere negli errori del nazionalismo e del socialismo esasperato.

Non è detto che saremo così saggi, stanno tornando le deregolamentazioni, le leve e gli strumenti che hanno portato alla crisi finanziaria del 2008. Quindi, è probabile che l’umanità farà lo stesso molti errori, ma alcuni saranno evitati. Meno errori faremo meglio sarà per tutti.

Forse, se avremo una maggiore consapevolezza di quello che potrebbe accadere, potremo persino evitare le conseguenze più dolorose della fine di un ciclo del debito.

4. Altre caratteristiche del ciclo economico attuale.

Torniamo a quanto ha scritto Ray Dalio nel suo articolo. Durante la fase di espansione del ciclo attuale, le banche centrali hanno creato tassi di interesse eccezionalmente bassi, che hanno spinto le società a prendere in prestito denaro per acquistare azioni proprie e di altre società. Questa dinamica ha aumentato i prezzi delle azioni e lasciato le società con più debiti.

Inoltre, il taglio delle imposte sulle società statunitensi, fatto da Trump, aveva aumentato ancora di più i prezzi delle azioni e ha aumentato il deficit di bilancio. Quindi, il taglio delle tasse, senza un equivalente taglio di spesa, costringerà il Dipartimento del Tesoro a indebitarsi molto di più.

Oltre a creare tassi di interesse eccezionalmente bassi, le banche centrali hanno stampato molto denaro e acquistato molto debito, che ha sostenuto i mercati.

Le spinte una tantum negli Stati Uniti sono arrivate in primo luogo attraverso i bassi tassi di interesse e l’acquisto di debito da parte della banca centrale e, più recentemente, sotto forma di tagli delle imposte sulle società.

La crescita dei tassi negli USA ha più facce.

Gli stimoli, alcuni dei quali arrivati quando l’economia statunitense aveva ormai poca capacità produttiva residua, hanno spinto la FED a iniziare una stretta monetaria per non far surriscaldare l’economia.

L’aumento del costo del denaro non proviene solo dall’aumento dei tassi fatto dalla FED. In una forma diversa, hanno contribuito all’aumento del costo del denaro sia la vendita, fatta della FED, di una parte del debito che aveva acquisito attraverso il QE, sia l’alto livello di indebitamento dalle imprese.

Di conseguenza, stiamo assistendo a questa classica forte crescita degli utili a fine ciclo e alla forte crescita economica, che però sono accompagnate dalla caduta dei prezzi delle azioni dovuta alla stretta finanziaria. Questo è il momento in cui iniziano a comparire le crepe nel sistema e inizia a verificarsi ciò che la maggior parte delle persone non si aspetta mai che accada.

Tipicamente, nelle fasi tardive del ciclo breve del debito, i prezzi delle azioni e di altre attività simili a titoli azionari diminuiscono. In questi periodi, le attività finanziarie, ad esempio private equity e immobiliari, che vanno bene quando la crescita è forte, perdono valore. Contemporaneamente, iniziano a salire gli spread del credito societario e il rischio del credito.

Tipicamente, ciò accade nelle aree che hanno avuto la maggiore crescita del debito, specialmente se ciò accade nel sistema bancario ombra, in gran parte non regolamentato. Il sistema bancario ombra è l’insieme dei prestiti non erogati dal sistema bancario.

Nell’ultimo ciclo, l’eccesso di debito era nel mercato del debito ipotecario, la famosa bolla dei subprime. In questo ciclo, secondo Ray Dalio, l’eccesso di debito sta nei mercati del debito corporate e governativo.

La psicologia dei mercati può anticipare o rimandare la fine del ciclo e i tempi della ripresa.

Quando cominciano a comparire le crepe, entrambi i problemi che si possono anticipare e quelli che non si possono identificare o prevedere iniziano a comparire. È importante identificarli rapidamente e rimanere un passo avanti a loro.

Naturalmente la psicologia, soprattutto la paura e l’avidità, gioca un ruolo importante nel guidare i mercati. La maggior parte delle persone, quando le cose stanno andando bene, sono inclini all’avidità che porta all’acquisto di asset rischiosi. Spesso sono le stesse persone, che nel momento in cui c’è una violenta correzione al ribasso vendono in preda al panico. Nella fase matura del ciclo breve del debito, una volta eseguito la stretta monetaria completa al top del ciclo, precedentemente descritta, compaiono le crepe.

I movimenti del mercato sono come un pugno in faccia agli investitori, che non hanno mai immaginato il pugno in arrivo, e cambia la psicologia, che porta a un ritiro e premi di rischio più elevati (cioè, prezzi più convenienti). Tipicamente, la contrazione del credito porta a una contrazione della domanda, che si autoalimenta. Questo processo va avanti finché il prezzo delle attività diventa molto attraente e le politiche delle banche centrali cambiano.

Quando il pessimismo prende il sopravvento le banche centrali favoriscono chi vuole rischiare.

Normalmente il ciclo riparte dopo che:

- La crescita della domanda scende al di sotto della crescita della capacità produttiva e c’è un maggiore margine di crescita nell’economia.

- Le banche centrali hanno ridotto i tassi di interesse di diversi punti percentuali (tipicamente del 5% circa), ciò modifica i rendimenti attesi di azioni e obbligazioni per rendere le azioni a buon mercato e fornisce stimoli all’economia.

Di conseguenza tornano a salire i prezzi delle azioni e di altre attività. Per questi motivi, la teoria economica insegna che è meglio acquistare azioni quando l’economia è molto debole, c’è molta capacità in eccesso e i tassi di interesse stanno scendendo e venderle se avviene il contrario. Poiché questi cicli avvengono relativamente frequentemente (ogni 5-10 anni circa), le persone ne hanno sperimentate direttamente alcune. Quindi, questo ciclo breve del debito è ragionevolmente ben riconosciuto.

5. Il ciclo economico lungo del debito.

Il ciclo lungo del debito si verifica all’incirca una volta ogni 50-75 anni e si verifica perché si sommano gli effetti di numerosi cicli economici brevi. Il risultato di molti cicli brevi del debito sono debiti e oneri per il rimborso del debito sempre più elevati. Le banche centrali cercano di neutralizzare questi debiti e questi oneri abbassando i tassi di interesse e, quando non possono più farlo, cercano di sostenere il ciclo economico stampando denaro e comprando debiti.

La maggior parte di noi vuole l’aumento dei valori dei mercati e la crescita delle economie. Il modo migliore per farlo è abbassare i tassi di interesse e rendere prontamente disponibile il credito, c’è una tendenza tra i responsabili politici a fare ciò che stimola l’economia finché non possono farlo più.

Quando, in una grande crisi del debito, il tasso di interesse privo di rischio raggiunge lo 0%, non funzionano più le manovre delle banche centrali basate sulla diminuzione dei tassi d’interesse. Questo spinge le banche centrali a stampare denaro e a comprare attività finanziarie. Ciò fa aumentare i prezzi delle attività finanziarie spinge la crescita economica. Così è stato nel 1933-1937 e dal 2009 a ora.

Ciò ha portato a un rimbalzo del ciclo breve del debito, che alla fine ha portato a una contrazione (nel 1937 e negli ultimi due anni) per le ragioni che ho precedentemente descritto nello spiegare il ciclo breve del debito. Questa volta, la stretta è arrivata attraverso gli aumenti dei tassi d’interesse e dalla Federal Reserve che ha venduto una parte del debito che aveva acquisito.

Le similitudini del ciclo economico attuale con quello del 1937.

Per tutti i motivi precedentemente descritti, secondo Ray Dalio, il periodo in cui ci troviamo ora assomiglia molto al 1937. Quindi, questo confermerebbe che dovremmo essere vicini alla fine del ciclo lungo del debito. Tuttavia, aggiungo io, non si può escludere che possa esserci ancora un altro ciclo breve del debito prima della fine del ciclo economico lungo. Infatti, non possiamo sapere con certezza quando finirà il ciclo economico attuale e neppure se la sua fine coinciderà con la fine del ciclo economico più lungo del debito.

Quindi, credo che per Ray Dalio sia più importante cercare di evitare all’umanità i guai collaterali peggiori derivanti dalla fine del ciclo economico lungo, piuttosto che prevedere esattamente la data della sua fine. Questo è anche uno dei motivi per cui ho deciso di divulgare le sue idee in italiano.

Le Banche Centrali non hanno strumenti infiniti.

Le politiche restrittive sul credito non funzionano mai perfettamente, quindi seguono le flessioni. Le politiche monetarie sono più difficili da invertire nella fase tardiva del ciclo lungo del debito. Le capacità delle banche centrali di abbassare i tassi di interesse e acquistare debito, producendo effetti positivi, diventano sempre più limitate. Quando non possono più farlo, c’è la fine del ciclo lungo del debito.

La vicinanza alla fine può essere misurata da:

- La vicinanza dei tassi di interesse a zero.

- La capacità residua delle banche centrali di stampare denaro e acquistare attività e la capacità di tali attività di aumentare di prezzo.

La limitazione nella capacità di stampare denaro e fare acquisti in genere avviene quando:

- I prezzi delle attività d’investimento salgono a livelli che riducono i rendimenti attesi di queste attività rispetto al rendimento atteso della liquidità.

- Le banche centrali hanno acquistato una percentuale così elevata di asset finanziari disponibili sul mercato che comprarne di più è difficile, oppure, ostacoli politici impediscono alle banche centrali di comprarne di più.

Semplificando, possiamo chiamare “Carburante nel serbatoio” il potere e gli strumenti delle banche centrali di stimolare la crescita del denaro e del credito. In questo momento, le principali banche centrali del mondo hanno il minimo carburante nei serbatoi dalla fine degli anni 30. Quindi, sono ora nelle fasi tardive del ciclo lungo del debito. Poiché i punti chiave di svolta nel ciclo lungo del debito si presentano raramente nella vita di un essere umano, in genere non sono ben compresi e prendono le persone di sorpresa. Per una spiegazione più completa dell’archetipo del ciclo lungo del debito, vedere la Parte 1 di “Principles For Navigating BIG DEBT CRISES”.

Questo ciclo potrebbe essere l’ultimo del ciclo lungo.

Quindi, secondo Ray Dalio, siamo agli stadi finali dei cicli del debito sia breve che lungo. Riassumendo:

- Siamo nella fase tardiva del ciclo breve del debito: quando la crescita degli utili è ancora forte e il restringimento del credito sta causando il calo dei prezzi delle attività quotate.

- Siamo nella fase tardiva del ciclo lungo del debito: nel momento in cui i prezzi delle attività, e le economie, sono sensibili agli inasprimenti delle politiche monetarie e le banche centrali non hanno più molto potere di alleggerire il credito.

6. L’influenza del ciclo economico lungo del debito sulle dinamiche politiche.

La politica è influenzata dall’economia e, a sua volta, influenza l’economia. Come accennato in precedenza, quando i tassi di interesse hanno raggiunto lo 0%, le banche centrali stampano denaro e acquistano attività finanziarie, il che fa aumentare tali attività. Ciò giova a coloro che possiedono attività finanziarie (ad esempio, i ricchi) rispetto a coloro che non ne hanno.

Quindi, le politiche monetarie espansive, come sta accadendo nel ciclo economico attuale, ampliamo il divario di ricchezza tra i cittadini. Altri fattori aumentano questi effetti, la tecnologia e la globalizzazione, che rimuovono le barriere tra le popolazioni a basso costo e quelle più costose, contribuiscono all’ampliamento del divario di benessere all’interno dei paesi. Riducendo invece i divari di ricchezza tra le Nazioni. Questo meccanismo provoca l’aumento del populismo e maggiori conflitti sia all’interno dei paesi che tra i paesi. Esattamente quello che sta succedendo nel ciclo economico corrente.

Il successo del populismo nelle fasi tardive del ciclo lungo del debito.

Il populismo può essere sia di destra che di sinistra. I conflitti possono diventare dannosi per l’efficienza del governo, dell’economia e della vita quotidiana (ad esempio, attraverso scioperi e dimostrazioni).

Questa dinamica può diventare auto-rinforzante perché quando i conflitti minano l’efficienza e generano una crisi ancora maggiore si possono avere conflitti più duri e un populismo più estremo, che è più dirompente, e così via.

Questi periodi storici nei casi peggiori possono minacciare le democrazie e favorire l’ascesa al potere di autocrati e di dittature. Perché in queste situazioni la maggior parte della gente crede che sia necessario un leader forte per ottenere il controllo del caos che si è generato e “per far arrivare i treni in orario.”

Per un esame più approfondito di questa dinamica, vedi “Populism: The Phenomenon” Poiché i populisti sono più conflittuali e nazionalisti per natura, e poiché le condizioni interne sono più stressanti, durante questi periodi, aumentano anche i rischi di scontri tra Nazioni.

Negli ultimi anni, abbiamo visto crescere il populismo in tutto il mondo. L’emergere del populismo nei paesi sviluppati si manifesta classicamente nelle fasi tardive dei cicli lunghi del debito, quando l’ultimo ciclo breve del debito è maturo. Questo è già accaduto alla fine degli anni 30 e, secondo Ray Dalio, ha buone possibilità di accadere nei prossimi due anni. Forse accadrà prima delle prossime elezioni presidenziali americane. L’esito di quelle elezioni avrà un grande impatto su tutto.

La Trappola di Tucidide.

C’è un altro principio geopolitico che è rilevante oggi ed è stato rilevante negli anni 30 e molte altre volte prima. Questa teoria è stata evidenziata dal grande scienziato politico americano Graham Allison (che era anche decano della Kennedy School of Government di Harvard ed è ora un professore lì), che l’ha chiamata la Trappola di Tucidide.

In breve, quando una nazione acquisisce una forza comparabile per competere con una potenza esistente, inevitabilmente vi sarà un maggiore conflitto tra questi paesi. Questo conflitto in genere inizia a essere economico e diventa geopolitico nella maggior parte dei casi.

Tipicamente produce effetti sui flussi commerciali e di capitali, su cosa viene prodotto e dove viene prodotto, e sulle contese militari. Le “guerre” di varie forme avvengono perché c’è un conflitto tra paesi per stabilire quale paese è dominante in certe aree economiche e in certi luoghi.

Negli ultimi 500 anni, ci sono stati 16 casi in cui una potenza emergente si è sviluppata per diventare paragonabile a una potenza esistente. In 12 di quei casi ci sono state vere guerre tra gli Stati per determinare quale paese fosse dominante e quale dovesse essere sottomesso. Le guerre sono naturalmente seguite da periodi di pace. Il periodo di pace continua fino a quando non c’è un nuovo potere in aumento in grado di sfidare la potenza dominante. Quindi, c’è un ciclo di pace-guerra che si è manifestato nel corso della storia e segue da vicino il ciclo lungo del debito.

La situazione attuale ha molte similitudini ma il futuro non è stato ancora scritto.

Oggi, la nazione che sta crescendo di più in tutti i settori è la Cina. Di conseguenza, la Cina potrebbe acquisire una forza comparabile a quella degli Stati Uniti in molti settori ed è già diventata leader mondiale in alcuni settori strategici.

In tempi non molto lontani, la Germania e il Giappone erano le potenze emergenti. Non essendoci più una nazione nettamente egemone, le tensioni reciproche aumentarono. Ad esempio, tra USA e Giappone inizialmente, ci furono solo forti tensioni commerciali. Poi arrivò la 2° guerra mondiale.

Questi conflitti hanno implicazioni economiche rilevanti anche nelle fasi iniziali. Infatti, possono innescare comportamenti da entrambe le parti che agiscono negativamente sui flussi commerciali, sui flussi di capitale e sugli approvvigionamenti. Questo problema sta già svolgendo un ruolo significativo nei mercati e sarà con noi per i prossimi anni.

In altre parole, secondo Ray Dalio, ci sono un numero notevole di analogie temporali e di relazioni causa-effetto universali che si ripetono nel tempo e che stanno guidando gli eventi di oggi come li hanno guidati nel periodo 1935-40 e in un certo numero di volte nella storia. Dovremmo essere consapevoli di tutto ciò.

Questo non significa che il futuro sia destinato a svolgersi come negli anni 40. Ci sono certamente leve che possono essere spostate per produrre buoni risultati. Ciò che conta di più è che le persone con le mani su quelle leve siano persone competenti e sagge.

7. Il legame dei mercati con l’economia.

Per capire cosa sta succedendo e cosa accadrà nei mercati e nell’economia, è essenziale capire la relazione tra i mercati finanziari e l’economia. Il sistema finanziario e l’economia sono inestricabilmente collegati perché è il sistema finanziario che fornisce il denaro e il credito che sta dietro alla spesa. Pensa al denaro e al credito come al carburante che cambia la domanda.

I movimenti economici sono guidati da tutti i mercati che interagiscono e cercano di trovare i loro livelli di equilibrio. Questo meccanismo funziona nello stesso modo in cui le parti della natura interagiscono in un processo senza fine per cercare di trovare i loro equilibri. Si stanno costantemente muovendo per adeguare le forniture e le richieste di beni, servizi e attività finanziarie in modo tale che nulla possa rimanere molto redditizio o molto poco redditizio a lungo. Se un bene, un servizio o un’attività finanziaria è molto redditizio per molto tempo, le quantità prodotte e la concorrenza aumenteranno, eliminando quella redditività eccessiva. Se non è redditizio, si verificherà il contrario.

Ad alto livello, ci sono tre importanti equilibri che devono essere raggiunti e, se non sono in equilibrio, si verificheranno grandi cambiamenti che li portano in equilibrio. I governi hanno due leve da utilizzare per spingerli verso l’equilibrio: la politica monetaria e quella fiscale. Comprendendo questi tre equilibri e queste due leve e come si influenzano a vicenda, si può capire cosa accadrà dopo.

I tre equilibri più importanti, che, non so se sia corretto, ma per semplificare chiamerò i tre equilibri tra le macro-variabili economiche, sono:

a – Debito e la capacità di ripagarlo.

La crescita del debito tende a essere in linea con quella del reddito e del denaro necessario per soddisfare i debiti. La stessa crescita del debito non è un problema. In particolare, se il debito è utilizzato per scopi che producono più afflusso di cassa, rispetto al deflusso dovuto all’aumento dei costi per ripagarlo, allora ci sarà un beneficio netto.

Invece, se accade il contrario ci sarà un problema. Se la crescita del debito è così veloce che si finanziano tassi di spesa che non producono i flussi di cassa necessari a ripagare il debito, il debito diventerà insostenibile e occorreranno grandi cambiamenti.

Per essere sostenibile, la crescita del debito deve avvenire in modo equilibrato. L’indebitamento e il prestito devono essere buoni sia per i debitori che per i creditori. Quando la crescita del debito è troppo lenta, gli investimenti e le spese non saranno sufficienti perché l’economia raggiunga il suo potenziale.

Invece, nel momento in cui la crescita del debito diventa costantemente superiore al tasso di crescita del reddito richiesto per ripagare i debiti, la domanda di debito sarà insostenibile e si avranno problemi. Per questi motivi, il tasso di equilibrio della crescita del debito tende a essere in linea con la crescita del reddito che è necessario per servire il debito. Quindi, poiché i redditi sono volatili, il mantenimento dell’equilibrio, tra reddito e debito, non può essere calibrato con precisione. Quindi, è importante avere un risparmio che permetta di continuare a pagare i debiti anche quando il reddito diminuisce temporaneamente. Ad esempio, per uno Stato, è importante avere delle riserve valutarie.

b – Utilizzo della capacità produttiva dell’economia.

L’utilizzo della capacità economica non può essere né troppo alto né troppo basso. Troppa capacità inutilizzata si accompagna con condizioni economiche dolorose (molti lavoratori disoccupati, fabbriche sottoutilizzate, ecc.). Col tempo, questo stimolerà i disordini tra la popolazione e stimolerà i responsabili politici ad agire per migliorare le condizioni (attraverso le leve descritte di seguito). Porterà anche ad aggiustamenti dei prezzi fino a quando l’utilizzo della capacità inutilizzata sarà nuovamente redditizio.

Al contrario, poca capacità produttiva di riserva crea pressioni inflazionistiche indesiderate, che spinge le banche centrali a cercare di limitare la crescita della domanda restringendo il credito.

c – La curva dei tassi d’interesse di solito premia, con rendimenti maggiori, i rischi crescenti.

Normalmente, il rendimento previsto del contante è inferiore al rendimento previsto delle obbligazioni, che è inferiore al rendimento previsto delle azioni. I valori di questi differenziali di rendimento determinano i relativi premi di rischio.

Questi spread nei rendimenti attesi sono importanti per il buon funzionamento dei mercati dei capitali e dell’economia perché creano incentivi per offrire credito, prendere in prestito e produrre. Le economie funzionano perché le persone scambiano le cose che hanno per le cose che vogliono di più, in base all’attrazione relativa di quelle cose. Questo non è diverso quando si tratta di attività finanziarie.

Gli investitori richiederanno rendimenti più elevati per le attività più rischiose, dal momento che il rischio extra rende il patrimonio meno attraente. La dimensione degli spread, tra il rendimento atteso della liquidità e il rendimento atteso delle attività rischiose, determinerà quanto capitale si muoverà e dove. Quindi, gli spread tra i rendimenti guidano il movimento di denaro e credito attraverso il sistema.

Lo stimolo economico tramite gli spread positivi.

Di fatto, la maggior parte delle decisioni finanziarie sono prese da intermediari finanziari che cercano di guadagnare con gli spread tra asset diversi. Quindi, lo spread tra gli asset finanziari è un grande motore della crescita del credito, dei prezzi delle attività economiche e della crescita economica.

Sono necessari gli appropriati spread per far funzionare il sistema capitalista. In sostanza, il guadagno di una persona è il costo di finanziamento di un’altra persona.

La macchina economica funziona con le banche centrali che mettono a disposizione denaro per coloro che possono prenderlo in prestito per generare rendimenti più elevati di quelli che devono pagare in interessi. Gli spread tra i tassi pagati e i rendimenti ottenuti non possono essere né troppo grandi né troppo piccoli. Se sono troppo grandi, incoraggeranno troppo i prestiti e i mutui, se sono troppo piccoli ne porteranno troppo pochi.

Poiché i tassi di interesse a breve termine sono normalmente al di sotto dei rendimenti delle attività a lungo termine, la gente prende a prestito al tasso di interesse a breve termine e acquista attività a lungo termine. In questo modo riescono a trarre profitto dallo spread. Le attività a lungo termine potrebbero essere: aziende, attività che fanno funzionare bene le imprese (ad esempio, investimenti di capitale come fabbriche o attrezzature), titoli azionari, ecc.

A causa del prestito e dell’acquisto, le attività acquistate tendono a salire. In questo modo viene ricompensato il debitore indebitato. Ciò alimenta l’apprezzamento dei prezzi degli asset e la maggior parte delle attività economiche e porta alla costruzione di posizioni long con leva finanziaria.

L’inversione della curva dei tassi: spread tra i rendimenti delle asset class negativi.

Al contrario, se i rendimenti attesi di liquidità salgono al di sopra dei rendimenti attesi delle obbligazioni e/o superano i rendimenti attesi delle azioni, gli investitori sono premiati per il mantenimento della liquidità. In questo caso, c’è una inversione della curva dei rendimenti e quindi gli spread tra le varie asset class diventano negativi. Quando questo accade, si verifica una contrazione dell’attività economica perché l’erogazione dei prestiti rallentata.

Normalmente c’è uno spread positivo tra i rendimenti attesi di azioni e obbligazioni, e tra obbligazioni e liquidità, ma non può essere sempre così. Se i tassi di interesse a breve termine fossero sempre inferiori ai rendimenti di altre classi di attività (vale a dire, gli spread sempre positivi), tutti continuerebbero a prendere in prestito denaro per investirlo in attività più rischiose con rendimenti più elevati. Ovvero, sarebbero sempre incentivati a possedere sempre più attività con i rendimenti più elevati, il che sarebbe insostenibile. Quindi, ci sono periodi “cattivi” occasionali, quando non è così, e hanno problemi sia le persone con posizioni lunghe a leva che l’economia.

8. Gli strumenti per governare un ciclo economico.

Come descriverò di seguito, le banche centrali di solito determinano sia questi periodi negativi che quelli positivi, influenzando gli spread attraverso il loro uso della politica monetaria. Le banche centrali hanno recentemente creato in alcune Nazioni, tra cui gli USA, un “brutto periodo” per mettere un freno all’economia e ai mercati.

Le macro-variabili economiche, devono oscillare bene intorno ai loro livelli di equilibrio in modo interattivo, con la spinta all’equilibrio di una che spinge l’altra fuori dall’equilibrio. Come abbiamo visto le macro-variabili sono:

- Oneri di rimborso del debito in relazione ai flussi di cassa necessari per soddisfarlo.

- Il livello residuo della capacità produttiva.

- L’attrattiva relativa di ciascuno dei mercati dei capitali, sia per coloro che cercano di investire che per coloro che cercano di ottenere finanziamenti.

Se queste condizioni rimangono fuori dall’equilibrio a lungo, ne conseguiranno circostanze intollerabili, che guideranno i cambiamenti di nuovo verso l’equilibrio.

Ad esempio, se l’utilizzo della capacità da parte dell’economia (ad esempio, lavoro e capitale) rimane basso per un lungo periodo di tempo, ci porterebbero essere problemi sociali e politici, anche le aziende ne soffrirebbero. Però, questi cambiamenti di solito portano ad altri cambiamenti che alla fine fanno ritornare in equilibrio l’economia e la società.

Gli Stati Uniti nella Grande Depressione sono un classico esempio di questo processo: all’inizio gli Stati Uniti hanno fornito troppo poco stimolo. La conseguente profonda depressione ha portato all’elezione del presidente Franklin Roosevelt. Il nuovo presidente ha stampato denaro e svalutato il dollaro per stimolare l’economia e poi gli Stati Uniti sono usciti dalla recessione.

Le due macro-leve che gli Stati hanno per aiutare a raggiungere questi equilibri più velocemente sono le politiche monetarie e le politiche fiscali.

Le politiche monetarie:

Le banche centrali modificano le quantità e i prezzi del denaro e del credito per influenzare l’attività economica, il valore delle attività e il valore della propria valuta. Abbiamo visto che lo fanno principalmente acquistando beni di debito. Così, ci sarà più denaro nel sistema e aumenteranno gli spread tra i rendimenti attesi delle attività d’investimento.

Le banche centrali di solito aggiungono denaro al sistema quando la crescita del debito è lenta e l’utilizzo della capacità produttiva è basso. Questo spinge i tassi di interesse a breve verso il basso in relazione ai rendimenti obbligazionari, che sono ridotti in relazione ai rendimenti azionari attesi. In questo modo il premio relativo per gli investimenti rischiosi diventa alto.

Coloro che acquisiscono questa liquidità, acquistano beni che hanno rendimenti attesi più elevati, aumentandone i prezzi e aumentando i prestiti. La crescita dei prezzi degli asset rende molte persone più ricche, il che incoraggia i prestiti e le spese.

Al contrario, se la crescita del debito è troppo veloce e la capacità produttiva residua è poca (quindi l’inflazione sta salendo), le banche centrali fanno il contrario. Perciò, prendono “denaro” dal sistema, rendendo il denaro più attraente rispetto alle obbligazioni. Questo, a sua volta, rende le obbligazioni relativamente più allettanti rispetto ai titoli azionari. Complessivamente la manovra può far scendere i prezzi delle attività economiche o li fa aumentare meno rapidamente. Contemporaneamente, questa azione fa sì che i prestiti e le spese rallentino.

Esistono tre tipi di politica monetaria a cui le banche centrali si rivolgono progressivamente:

- La politica dei tassi di interesse, che chiameremo Politica Monetaria 1.

- Quantitative easing, che chiameremo Politica Monetaria 2.

- Stimoli monetari volti a stimolare i consumi, che chiameremo Politica Monetaria 3.

Politica Monetaria 1: la politica del tasso di interesse.

Le decisioni di politica monetaria che agiscono direttamente sul tasso di interesse sono le più efficaci perché hanno un ampio effetto sull’economia. Riducendo i tassi di interesse, le banche centrali possono stimolare in diversi modi l’economia:

- Riducono gli interessi sul debito.

- Facilitando l’acquisto di articoli acquistati a credito.

- Producendo un effetto ricchezza positivo.

Politica monetaria 2: il quantitative easing.

Come spiegato in precedenza, quando i tassi di interesse a breve termine hanno raggiunto lo 0%, le banche centrali passano all’alleggerimento quantitativo QE (Quantitative Easing). In pratica, le banche centrali acquistano obbligazioni e di conseguenza immettono liquidità come se stessero stampando moneta. Questa forma di politica monetaria funziona sia perché inietta liquidità nel sistema sia perché abbassa gli spread tra le obbligazioni e il contante. Questo incentiva gli investitori verso attività più rischiose, che aumentano di valore producendo un effetto ricchezza.

Il quantitative easing è più efficace se i premi di rischio e di liquidità sono elevati. Tuttavia, la sua efficacia diminuisce se gli spread tra le attività sono bassi. In questo caso la riduzione dei tassi sarà minima e potrebbe non produrre un effetto ricchezza che induca le persone a spendere.

Politica monetaria 3: gli stimoli monetari volti a stimolare i consumi.

Le politiche monetarie viste fino a qui agiscono su investitori e risparmiatori. Quando non funzionano più, le banche centrali possono indirizzare gli stimoli direttamente sui consumatori. Possono farlo, ad esempio, fornendo denaro ai consumatori con incentivi per spenderli. Una spiegazione più completa, si trova in “Principles for Navigating Big Debt Crises”.

Le politiche fiscali.

I governi possono avere un impatto sull’economia attraverso la spesa per beni e servizi, la tassazione e le riforme strutturali. Mentre le banche centrali determinano la quantità totale di denaro e credito nel sistema, i governi centrali e locali influenzano il modo in cui viene distribuito. I governi prendono il denaro tassando e emettendo obbligazioni, e lo spendono e lo ridistribuiscono attraverso i loro programmi.

I governi influiscono sull’economia decidendo quanto tassare, quanto prendere in prestito e quanto spendere. Dipende anche da come lo fanno, ad esempio, ciò che viene tassato e come spendono i soldi. Quando spendono di più o tassano meno, stimolano l’economia, e se fanno il contrario, rallentano l’economia.

Ad esempio, i grandi tagli delle imposte societarie dell’amministrazione Trump hanno avuto un grande effetto sui prezzi di mercato e sulla attività economica. Inoltre, i governi emanano leggi che influiscono sui comportamenti (ad esempio, creano norme che influiscono sulla sicurezza e sull’efficienza, creano regole che governano i mercati del lavoro). Quando le riforme strutturali eliminano gli ostacoli e migliorano la competitività di un paese, aiutano a migliorare la crescita della produttività a lungo termine. Le politiche fiscali possono aiutare o danneggiare l’attività economica.

L’uso inappropriato delle politiche fiscali da parte dei responsabili politici può tenere le economie lontane dagli equilibri ottimali per un periodo più lungo. A esempio, quando i governi agiscono troppo lentamente o in modo eccessivo e discriminatorio. Invece, se le azioni dei governi sono tempestive e appropriate, possono contribuire ad aumentare la produttività e a riequilibrare l’economia.

Gli equilibri e le leve possono farci capire in che fase del ciclo economico siamo.

Concludendo, comprendere questi equilibri e leve è importante per capire il mercato e i cicli economici. Vedendo quali equilibri sono fuori uso, si può anticipare quali cambiamenti di politica monetaria e fiscale si verificheranno. Quindi, guardando questi cambiamenti, si può anticipare quali saranno le conseguenze sulla società e sui mercati.

L’articolo in inglese, senza la mia rielaborazione e i miei commenti.

Prima di salutarci ti lascio il link all’articolo in inglese di Ray Dalio che ho tradotto, adattato e commentato: To Help Put Recent Economic & Market Moves in Perspective.